Agenda militant

Ailleurs sur le Web

![S’abonner au flux RSS [RSS]](images/rss.jpg)

- La transition énergétique, la question économique et la Gauche (26/04)

- L’amour de/dans la révolution. Lire Alexandra Kollontaï (26/04)

- Mélenchon: La jeunesse de Sciences Po est l’honneur de notre pays face au génocide (26/04)

- Il y a 50 ans, le Portugal entrait en révolution (25/04)

- Israël-Palestine : "C’est la liberté d’expression qu’on veut censurer" (25/04)

- Il y a 50 ans : la « Révolution des œillets » (25/04)

- Plan d’urgence pour l’Education nationale : bilan de la lutte (25/04)

- Miyazaki : forces et faiblesses d’un génie de l’animation (25/04)

- Grèce : Quelles suites après la grève réussie contre la misère ? (24/04)

- L’image de Lénine est au plus haut en Russie (24/04)

- Suicides à la Banque de France : un rapport décortique le management toxique de l’institution (24/04)

- Victoire historique dans le Tennessee pour le syndicat UAW (24/04)

- Soudan : La conférence de Paris controversée (24/04)

- Michel Pablo, une vie de révolutionnaire (24/04)

- La "Gauche démocratique et sociale" de Filoche appelle à voter France Insoumise (22/04)

- Elections au Pays basque espagnol : le parti séparatiste de gauche réalise une percée historique (22/04)

- Loi d’orientation d’Attal-Macron, crise de l’agriculture capitaliste, quelle réponse du mouvement ouvrier ? (22/04)

- L’émergence du capitalisme vue par un médiéviste, par Vincent Présumey. (21/04)

- La crise immobilière se poursuit : les prix vont encore baisser ! (21/04)

- Les désillusions et la décomposition du capitalisme mondialisé (21/04)

- La théorie de la dictature du prolétariat de Marx revisitée (21/04)

- Enseignants, les nouveaux prolétaires ? (21/04)

- Contre le délit d’opinion, pour défendre notre droit à soutenir la Palestine : il faut faire front ! (21/04)

- Controverses - Revue du Forum pour une Gauche communiste internationaliste (21/04)

- Libertés publiques...un pas de plus dans la répression! (20/04)

Liens

- Notre page FaceBook

- Site du NPA

- Démosphère (Paris, IdF)

- Site anti-k.org

- Le blog de Jean-marc B

- CGT Goodyear

- Démocratie Révolutionnaire

- Fraction l'Étincelle

- Anticapitalisme & Révolution

- Révolution Permanente (courant CCR)

- Alternative Communiste Révolutionnaire (site gelé)

- Ex-Groupe CRI

- Librairie «la Brèche»

- Secteur jeune du NPA

- Marxiste.org

- Wiki Rouge, pour la formation communiste révolutionnaire

L’impasse de la Fed

Ces articles de la rubrique « Ailleurs sur le web » sont publiés à titre d'information et n'engagent pas la Tendance CLAIRE.

Pourquoi la Fed ne pouvait pas monter ses taux… par Pierre Sabatier

Nous avions déjà exprimé au cours des mois passés nos doutes quant à une potentielle hausse des taux directeurs aux Etats-Unis avant la fin de l’année 2015. Nous avons maintenu notre point de vue au regard des éléments factuels qui militent selon nous pour un maintien des taux directeurs à leur niveau actuel…

1. Le flux de publications macroéconomiques est porteur de déceptions depuis le début de l’année

Les déceptions concernant les publications économiques se sont accumulées aux Etats-Unis depuis le début de l’année. Au deuxième trimestre, les chiffres ont même été en dessous des attentes dans une proportion qui n’avait plus été atteinte depuis mi 2012, signe que les attentes concernant la santé de l’économie américaine ont été bien au-delà de la réalité de ses fondamentaux.

2. La situation s’est améliorée sur le front de l’emploi, mais les salaires n’accélèrent toujours pas

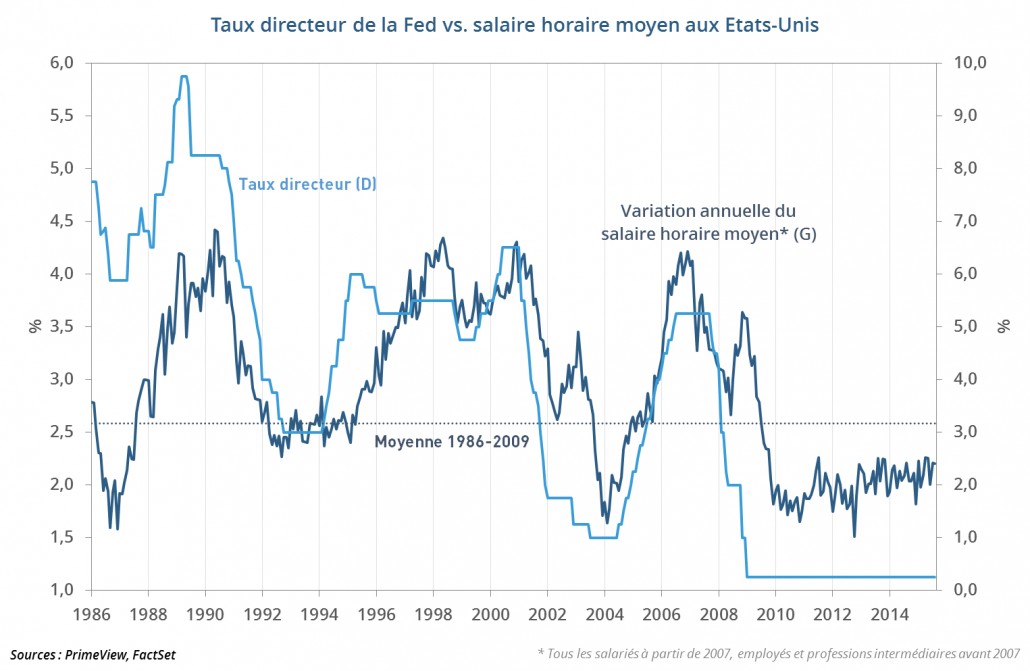

Il est vrai que les signaux en provenance de l’emploi en particulier sont plus positifs : le taux de chômage est tombé à 5.1%, l’emploi à temps plein a retrouvé son niveau d’avant crise, les demandes d’inscription au chômage sont à leur plus bas et le nombre d’emplois a progressé de plus de 240 000 postes par mois en moyenne au cours des 12 derniers mois. Toutefois la progression des salaires ne montre toujours pas de signes d’accélération : le salaire horaire moyen est en hausse de +2.2% sur un an en août, contre +3.2% par an en moyenne entre 1986 et 2009 (cf. graphique). En outre, des millions d’américains sont sortis des chiffres du chômage (le taux de participation est passé de 66% avant la crise à 62.6% aujourd’hui) et, parmi ceux qui sont en emploi, nombreux sont ceux qui sont sous-employés (temps partiel subi ou postes pour lesquels ils sont surqualifiés).

3. Il n’y a aucun risque inflationniste

L’inflation se maintient aux Etats-Unis en dessous du seuil de 2% depuis 3 ans désormais. Elle connaît même un accès de faiblesse supplémentaire depuis la fin de l’année 2014, en lien avec la chute du prix du pétrole. Hors énergie et alimentation, l’inflation est un peu plus élevée mais reste « bloquée » sous les 2% également depuis mi 2012. Dans un contexte de faiblesse prolongée du cours du pétrole, la Fed dispose probablement encore de quelques mois avant de justifier une hausse des taux par l’accélération de l’inflation… En outre, un facteur structurel fort s’oppose à une poussée inflationniste, à savoir le vieillissement de la population américaine.

La Fed a tout intérêt à prolonger sa position de « wait and see »…

4. Une hausse supplémentaire du dollar risquerait de faire caler la croissance américaine

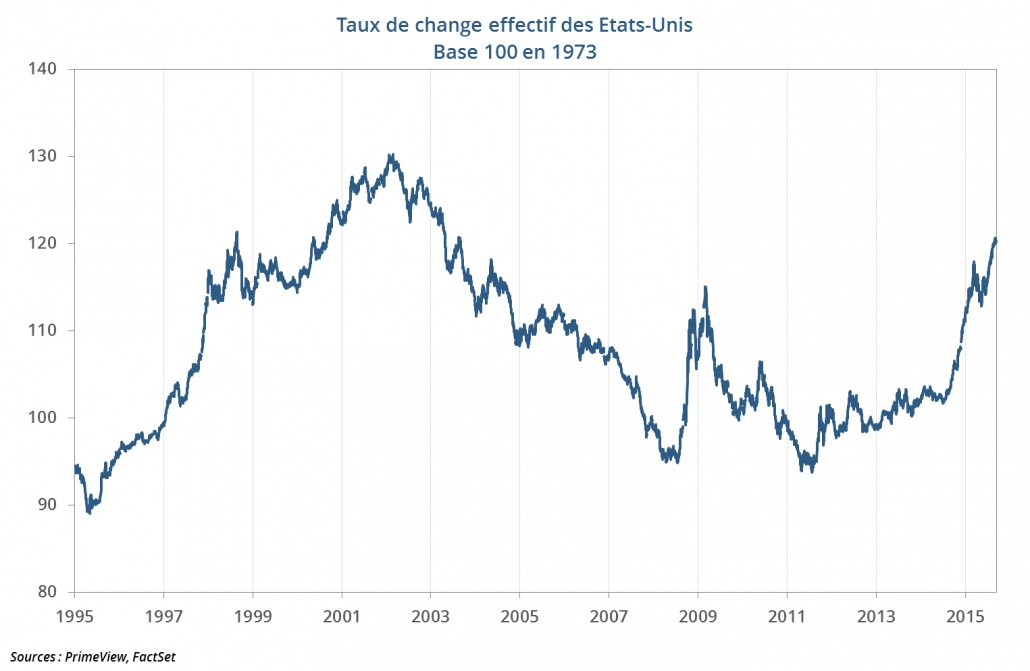

Le dollar s’est fortement apprécié depuis la mi 2014 face au panier de devises des partenaires commerciaux des Etats-Unis (+18% pour le taux de change nominal effectif calculé par la Fed). Une hausse des taux directeurs, qui se traduirait par une appréciation supplémentaire du dollar, aurait un impact négatif sur l’économie américaine.

En conclusion, tous ces indicateurs illustrent clairement le fait qu’il n’y avait aucune « urgence » pour la Fed à relever ses taux directeurs. Même si l’économie américaine semble de plus en plus solide, la forte révision à la baisse de la croissance en 2013 (de +2.2% à +1.5%) et les déceptions du premier trimestre de cette année montrent sa sensibilité encore exacerbée aux facteurs extérieurs. Dans un contexte d’incertitudes quant à l’évolution de l’économie chinoise mais également en interne concernant le comportement d’épargne des ménages, la Fed a ainsi tout intérêt à prolonger sa position de « wait and see » afin d’éviter de déstabiliser les marchés financiers et de casser la dynamique de croissance.

-----------------------------------

L’impasse de la FED : Olivier Delamarche VS Jean-Jacques Friedman

« Les banquiers centraux n’ont pas la main, ça commence avec la banque de Chine », voilà le constat de Jean-Jacques Friedman, CIO chez Vega IM, où travaille Marc Riez, un des invités les plus fréquents sur le plateau de BFM Business face à Olivier Delamarche. Ce même Marc Riez qui, le 31 août dernier, prônait les capacités de la banque centrale chinoise à gérer son économie, considérant que cette dernière avait une marge de manœuvre suffisante : « [la Banque Centrale chinoise] a encore beaucoup de marge de manœuvre Olivier » 1ère vidéo du 31 août 2015, à 6min18.

Effectivement, les banquiers centraux n’ont pas la main, comme le répètent semaine après semaine nos Econoclastes, dont Olivier Delamarche. L’annonce de la FED de ne pas monter ses taux n’a donc rien de surprenant, puisque « la conjoncture n’y est pas », ce que nous savons tous depuis longtemps déjà. Cependant, et comme le montre la contradiction dans le discours d’une même gouvernance, qui n’est surement pas propre à eux, les investisseurs qui ne voulaient pas voir font maintenant volte-face.

La FED « ne se soucie que des marchés » et non pas de l’inflation et de la croissance américaine. « Tous les chiffres donnent une croissance qui diminue et une inflation qui, évidemment, n’arrive pas à repartir, parce qu’on est dans un monde qui est profondément déflationniste. » Mme Yellen a donc trouvé comme excuse la situation chinoise pour reporter sa hausse des taux, en disant : « attention, ce qu’on vous a présenté n’est pas franchement la réalité », comme sait nous le traduire Olivier Delamarche.

« [Les Etats-Unis] ont des chiffres qui sont faux. »

« Le vrai risque, c’est d’être très en retard sur la courbe » des taux d’intérêt théoriques (basé sur l’inflation et la croissance), selon M. Friedman, et c’est pourquoi la FED devrait remonter ses taux. Mais donc, c’est aussi ce qui permet à notre Econoclaste de conclure que, si la croissance américaine était effectivement aussi haute qu’annoncée, Mme. Yellen « n’aurait pas hésité une demi seconde » à remonter les taux.

La FED ne remontera pas ses taux car sa politique ne dépend pas des chiffres macroéconomiques mais des marchés. Mais cette vision est aussi partagée par toutes les autres banques centrales selon Olivier Delamarche : « Je ne sais pas si vous avez remarqué que toutes les banques centrales font absolument tout pour que les marchés continuent. »

Seulement, pour que les marchés continuent, la FED ne pouvait pas monter ses taux. En effet, la remontée des taux américains aurait laisser deux possibilités à Mme. Yellen :

- une seule remontée des taux à 0.25%, mais, si elle n’avait pas été suivie par d’autres remontées, aurait montrer la faiblesse de l’économie américaine (mauvais pour les marchés donc) ;

- plusieurs remontées successives des taux, mais qui aurait mis en péril totalement l’activité du pays (mauvais pour les marchés donc).

Ainsi, le choix de ne pas monter les taux en invoquant une quelconque excuse, « le prétexte chinois », lui permet de garder encore un peu la face, malgré sa « perte de crédibilité » concédée par Jean-Jacques Friedman.

« Il n’y a rien de pire qu’une politique de taux zéro, parce que ça vous fait choisir de mauvais actifs. »

Les moteurs de croissance, (BRICS, croissance américaine, etc.) invoqués régulièrement par les investisseurs et analystes, s’éteignent ainsi les uns après les autres. Le dernier en date évoqué sur le plateau concerne la progression des crédits au secteur privé en Europe. Cependant, cette augmentation de crédits n’est-elle pas, comme l’annonce notre Econoclaste, le reflet d’une stagnation des salaires en Europe tout simplement, qui pousse les gens à augmenter leurs dettes ?

Rédigé par Raphaël Becanne