Agenda militant

Ailleurs sur le Web

![S’abonner au flux RSS [RSS]](images/rss.jpg)

- La transition énergétique, la question économique et la Gauche (26/04)

- L’amour de/dans la révolution. Lire Alexandra Kollontaï (26/04)

- Mélenchon: La jeunesse de Sciences Po est l’honneur de notre pays face au génocide (26/04)

- Il y a 50 ans, le Portugal entrait en révolution (25/04)

- Israël-Palestine : "C’est la liberté d’expression qu’on veut censurer" (25/04)

- Il y a 50 ans : la « Révolution des œillets » (25/04)

- Plan d’urgence pour l’Education nationale : bilan de la lutte (25/04)

- Miyazaki : forces et faiblesses d’un génie de l’animation (25/04)

- Grèce : Quelles suites après la grève réussie contre la misère ? (24/04)

- L’image de Lénine est au plus haut en Russie (24/04)

- Suicides à la Banque de France : un rapport décortique le management toxique de l’institution (24/04)

- Victoire historique dans le Tennessee pour le syndicat UAW (24/04)

- Soudan : La conférence de Paris controversée (24/04)

- Michel Pablo, une vie de révolutionnaire (24/04)

- La "Gauche démocratique et sociale" de Filoche appelle à voter France Insoumise (22/04)

- Elections au Pays basque espagnol : le parti séparatiste de gauche réalise une percée historique (22/04)

- Loi d’orientation d’Attal-Macron, crise de l’agriculture capitaliste, quelle réponse du mouvement ouvrier ? (22/04)

- L’émergence du capitalisme vue par un médiéviste, par Vincent Présumey. (21/04)

- La crise immobilière se poursuit : les prix vont encore baisser ! (21/04)

- Les désillusions et la décomposition du capitalisme mondialisé (21/04)

- La théorie de la dictature du prolétariat de Marx revisitée (21/04)

- Enseignants, les nouveaux prolétaires ? (21/04)

- Contre le délit d’opinion, pour défendre notre droit à soutenir la Palestine : il faut faire front ! (21/04)

- Controverses - Revue du Forum pour une Gauche communiste internationaliste (21/04)

- Libertés publiques...un pas de plus dans la répression! (20/04)

Liens

- Notre page FaceBook

- Site du NPA

- Démosphère (Paris, IdF)

- Site anti-k.org

- Le blog de Jean-marc B

- CGT Goodyear

- Démocratie Révolutionnaire

- Fraction l'Étincelle

- Anticapitalisme & Révolution

- Révolution Permanente (courant CCR)

- Alternative Communiste Révolutionnaire (site gelé)

- Ex-Groupe CRI

- Librairie «la Brèche»

- Secteur jeune du NPA

- Marxiste.org

- Wiki Rouge, pour la formation communiste révolutionnaire

Sauvetage des banques italiennes avec l’argent des déposants ?

Ces articles de la rubrique « Ailleurs sur le web » sont publiés à titre d'information et n'engagent pas la Tendance CLAIRE.

http://leseconoclastes.fr/2016/07/sauvetage-banques-italiennes-largent-deposants/

Les banques européennes vont mal et les Italiennes très mal.

Nous annoncions dans l’article « Brexit: Londres se remet mais pas les banques de l’Eurosystème » que l’Italie venait de recevoir l’autorisation de l’UE de soutenir ses banques à hauteur de 150 milliards d’euros sous forme de garanties d’Etat et ce pour une période de 6 mois. Ceci correspond à une opération de bailout où le sauvetage se fait avec l’argent public.

Mais le gouvernement italien a corrigé cette information parue sur le FT.

Le porte-parole du gouvernement a précisé que « l‘Italie n’a aucune intention de défier Bruxelles sur les banques. Nous respectons les règles et préférons des solutions de marché pour nos banques ». Ce serait donc plutôt du bail-in, façon chypriote.

Si cela devait être le cas, le sauvetage se ferait par une recapitalisation via une réduction des passifs affichés au bilan de chaque banque.Cela reviendrait à diminuer le capital-actions, les dépôts, les obligations, etc. Il s’agirait de réduire les dettes que des tiers détiennent envers la banque. Mais attention on ne touche pas aux actifs dont les crédits contractés par les clients de la banque.

Si vous avez à la fois un compte de dépôt et un crédit dans la même banque, vous perdrez tout ou partie (en principe préservé jusqu’à 100’000 euros) de votre dépôt mais vous devrez toujours la totalité de vos crédits. Cela s’appelle un bail-in.

C’est dans ce contexte que la BCE a jugé utile de demander à la banque Monte dei Paschi di Siena de lui rappeler le mauvais état de son bilan et de la sommer de réduire d’un tiers ses créances douteuses d’ici 2018…

La plus vieille banque du monde doit ainsi ramener ses prêts à risque à 32,6 milliards d’euros en 2018, contre 46,9 MdE en 2015. Monte Paschi est la banque italienne ayant la plus forte proportion de créances douteuses, ceux-ci représentant 41% du total de son portefeuille de prêts.

On relèvera au passage l’exploit de financiers qui ont réussi à transformer une banque en poubelle… Les bonus de ces personnages liés à la croissance et au rendement leur font perdre de vue toute notion de qualité et de pérennité d’une entreprise…

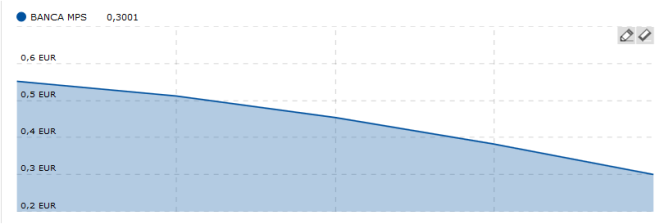

Bref, la mise au point de l’UE ne pouvait pas tomber à pire moment. Toutes ces informations n’ont pas fait beaucoup de bien à l’action de la banque Monte Paschi qui a perdu le 4 juillet près de 14%.

Graphique sur un mois. Dégringolade de la valeur de près de 50%…

En conclusion, on peut supposer que le sauvetage des banques italiennes pourraient être le prélude à un potentiel processus massif de bail-in pour recapitaliser les banques de l’Eurosystème…

Les mois qui viennent s’annoncent chaud pour les banques de l’Eurozone et satellites (dont la BNS).

En attendant, les clients des banques italiennes feraient bien de mettre leur argent à l’abri. Mais où?…

Peut-être la City de Londres? Aurait-elle joué le Brexit pour se différencier de ces régions en faillite et imposer son leadership? Plus que possible.

A suivre…

—

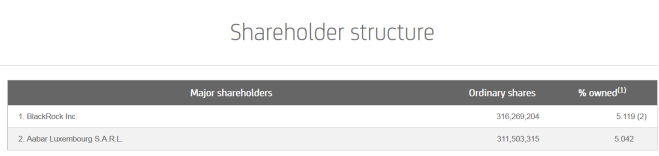

Principaux actionnaires de:

- Unicredit, la première banque italienne:

Blackrock la société américaine transnationale de gestion d’actifs et pourvoyeuse de financement

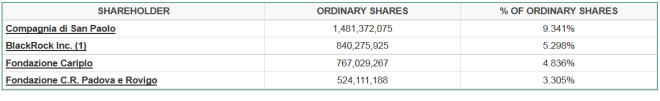

- Intesa Sao Paolo:

Présence récurrente de Blackrock

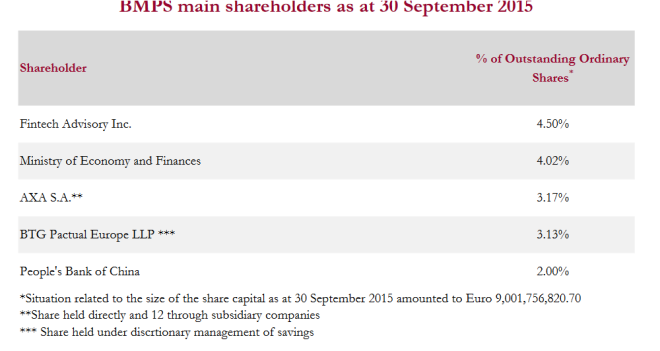

Banque Monte Paschi:

Le premier actionnaire est un Hedge Fund spécialisé dans les entreprises en difficulté… Il est dirigé par un ancien directeur de la banque… Et regardez qui détient la 3ème place sur le podium: Axa SA.