Agenda militant

Ailleurs sur le Web

![S’abonner au flux RSS [RSS]](images/rss.jpg)

- Commission d’enquête Covid-19 de la FI : le rapport (18/12)

- Michèle Audin, pour mémoire (18/12)

- Manuel Bompard, invité de la matinale de TF1 ce jeudi (18/12)

- #AlloMelenchon - Je réponds à vos questions ! (17/12)

- Nicolas FRAMONT : interview post-match du 10 septembre ! (16/12)

- Portugal: La grève générale complique les plans du gouvernement (15/12)

- le Parti communiste du Bénin dénonce une manœuvre de la France et du Nigéria (15/12)

- Manon Aubry face à Europe 1 et Cnews (14/12)

- Pourquoi Mélenchon va gagner en 2027 (12/12)

- Le Portugal mis à l’arrêt par la plus grande grève générale depuis 2013 (12/12)

- L’ARNAQUE DU "MANAGEMENT BIENVEILLANT" (11/12)

- Les Grandes Gueules : sur RMC, la petite bourgeoisie vous parle (11/12)

- Pourquoi la classe compte, et pourquoi il faut (re)lire Erik Olin Wright (11/12)

- Le PCF, l’eurocommunisme et la dictature du prolétariat. Extrait du livre de Laurent Lévy (11/12)

- La bulle de l’IA et l’économie étatsunienne (11/12)

- Une vie de doctorant (11/12)

- Non, les chars russes ne sont toujours pas à Paris ! (11/12)

- Dans les années 1970, la gauche a laissé passer une crise qui aurait pu tourner à son avantage (08/12)

- Audition de Mélenchon devant la commission d’enquête anti-LFI (07/12)

- France Info fait du CNews : Antoine Léaument explose le plateau (07/12)

- Action de mise à l’arrêt d’une usine de pesticides interdits : "bloquons BASF" (04/12)

- Organisation du Travail et Communisme - Bernard FRIOT & Frédéric LORDON (02/12)

- La « peur rouge » aux États-Unis, hier comme aujourd’hui (02/12)

- Le service militaire. - La chronique de Pierre-Emmanuel Barré (30/11)

- Décès d’Henri Benoits (30/11)

Vers une nouvelle crise financière

Les entreprises ne se sont pas désendettées

Depuis le plongeon de 2009, les taux de croissance d’avant crise ne sont jamais revenus. Une condition d’un redémarrage de l’économie est son désendettement. Or, à l’échelle mondiale, il n’a pas eu lieu. Dans presque tous les pays, la dette a continué à croître tant en niveau absolu et que par rapport au PIB.

Un rapport de McKinsey indique que, depuis 2007, le poids de la dette a augmenté de 57 000 milliards de dollars, 17 points de PIB, passant de 269 % à 286 % du PIB mondial[1]. Aux États-Unis et au Royaume-Uni, les entreprises se sont (légèrement) désendettées, ce qui explique le retour d’une croissance modérée. Mais ce n’est pas le cas en France et dans la plupart des pays, malgré la prise en charge d’une partie de la dette privée par les États. Au Japon, la dette publique explose tous les records. En Chine, l’endettement des entreprises se développe bien plus vite que la production, ce qui alimente une bulle immobilière gigantesque.

Pour renouer avec la croissance, et qu’elle qu’en soit le moyen (guerre, faillites, etc.), le système a besoin d'en passer par une purge du capital physique excédentaire et un désendettement des économies.

La menace de la déflation

La zone euro est proche de la déflation. En janvier, les prix ont baissé de 0,6 % sur un an. Cette faiblesse n'est pas seulement due à la chute des prix de l'énergie. L'inflation sous-jacente (hors énergie, alimentation et tabac) est de seulement + 0,6 %. Cela traduit un tassement des marges sous le poids de la concurrence.

La déflation n'est pas une simple baisse des prix qui serait neutre sur l'économie réelle : quand les prix baissent, les acheteurs ont tendance à différer leurs achats, ce qui freine la demande et alimente la surproduction. En outre, une croissance faible avec des prix qui baissent entraîne une augmentation du poids de la dette et peut conduire les entreprises à la faillite. C'est la raison fondamentale du quantitative easing (assouplissement monétaire)[2] européen : tout faire pour éviter la déflation.

Une nouvelle bulle financière qui prépare une nouvelle crise

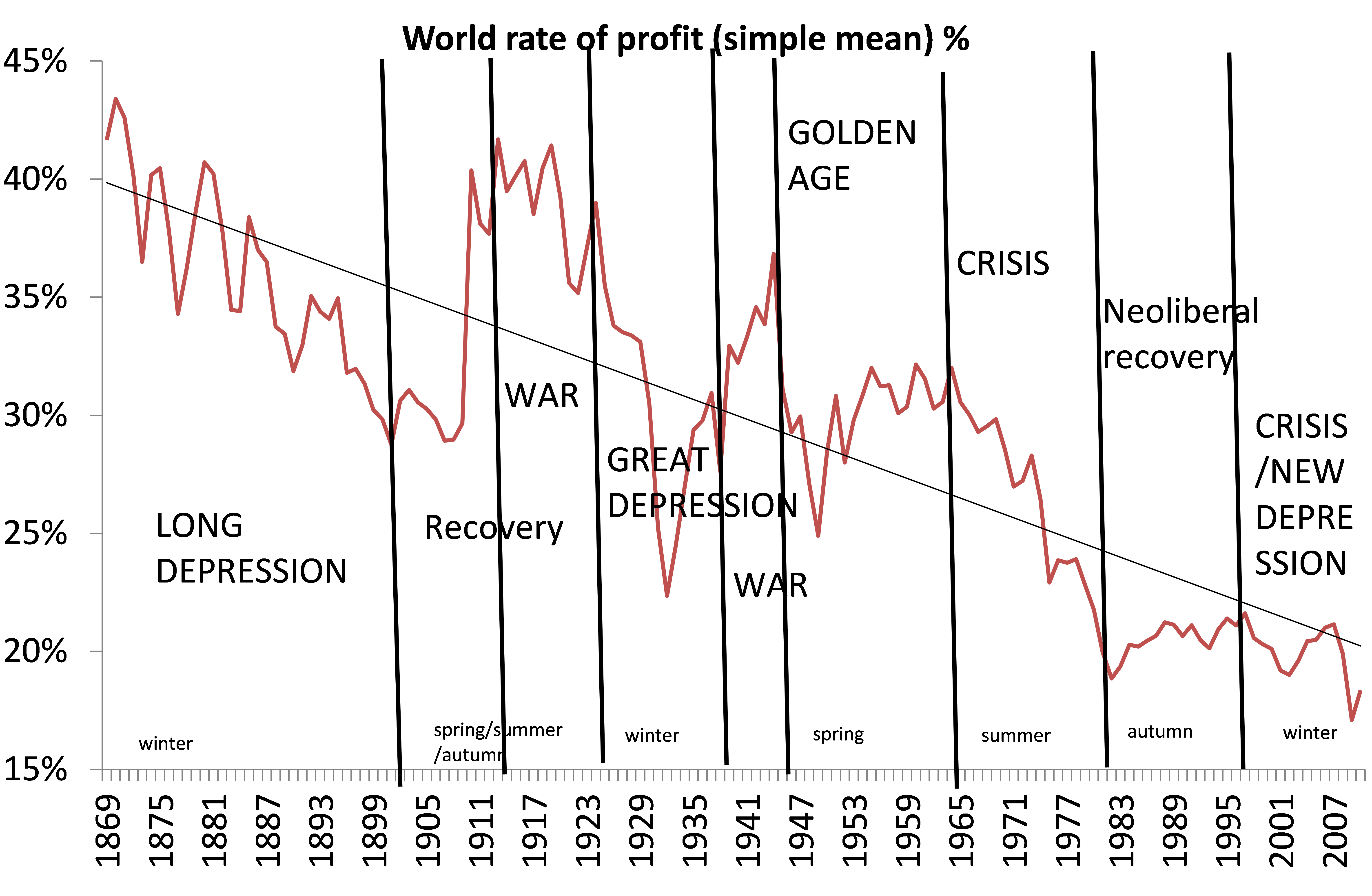

Le principal indice boursier américain, le Dow Jones, valait 14 000 points avant la crise en 2007. Il a été divisé par deux avec la crise, tombant à 7 000. Mais il est remonté dès le début 2009 pour dépasser aujourd'hui 18 000. Cette euphorie boursière reflète-t-elle des profits faramineux et une économie radieuse ? La réponse est clairement non. Après avoir atteint un plancher dans les années 1980, le taux de profit ne s'est jamais redressé significativement malgré le tournant « néolibéral ». Depuis 1997, il baisse de nouveau tendanciellement[3]. Les bulles financières reflètent depuis lors l'abondance d'argent, alimentée par des politiques monétaires expansionnistes, qui ne trouve pas à s'investir de façon rentable dans « l’économie réelle ».

La nouvelle bulle financière trouve sa source dans la politique de quantitative easing (QE) lancée aux USA dès la fin 2008. Cette politique consiste pour une banque centrale à acheter des titres financiers sur les marchés et à créer en contrepartie de la « monnaie centrale », c’est-à-dire à alimenter les réserves monétaires des banques commerciales.

Mais cet afflux de liquidités n’a pas eu d’effet miraculeux. Le crédit pour la production est resté atone, car il ne suffit pas d’imprimer du papier monnaie pour sortir de la crise de rentabilité du capital. Ces liquidités sont donc restées dans la sphère financière et ont provoqué une forte inflation financière. Finance et économie réelle sont néanmoins connectées : les titres financiers représentent des droits de tirage sur la production future, et c’est pourquoi les bulles financières finissent toujours par éclater.

Une première bulle a ainsi éclaté à la fin des années 1990, une seconde en 2007, et une troisième ne demande qu’à connaître le même destin. Aujourd’hui, la stagnation des profits aux États-Unis et la crise du pétrole de schiste indiquent que l’échéance pourrait être proche. Depuis octobre 2014, les marchés financiers sont très volatils et nerveux, comme ils le sont en général avant un krach.

Taux mondial de profit (moyenne simple). Source Estéban Maito

https://thenextrecession.files.wordpress.com/2014/12/world-rate-of-profit.png

Vers une crise industrielle et financière du pétrole de schiste

La baisse du prix du pétrole est souvent perçue unilatéralement comme une « bonne nouvelle ». Pourtant, elle constitue aussi une menace pour l’économie US. L’industrie du pétrole du schiste, dont le développement est spectaculaire depuis quelques années, n’est plus rentable aux prix actuels. La réduction du nombre des installations de forage s’accélère et les effets sur la production se feront sentir au deuxième semestre 2015. Les faillites vont se multiplier avec des effets en cascade sur les fournisseurs. Avec la baisse de la production, les cours du pétrole vont probablement remonter à la fin de l’année, ce qui aura également un effet récessif sur l’économie.

Mais une crise financière risque de se greffer à la crise industrielle. En effet, l’endettement net des entreprises spécialisées dans la production de pétrole de schiste est estimé à 200 milliards de dollars. Les emprunts ont été souscrits auprès de petites banques locales américaines, qui les ont rapidement titrisés[4]. Les entreprises ont aussi souscrit des contrats d’assurances en cas de baisse des cours, qui ont eux-mêmes été titrisés. Le risque s’est donc diffusé dans l’ensemble du secteur financier, et les faillites vont transformer en « mauvaises dettes » une grande partie des emprunts titrisés dans les banques américaines.

L'impasse des politiques de relance

Les objectifs affichés des QE sont de faire baisser les taux d'intérêt, de stimuler le crédit et par là-même l'investissement, ainsi que d'augmenter les exportations en dépréciant la monnaie. A l'aune de ces ambitions, c'est un échec. L'investissement se situe à un niveau très faible, alors que les taux d'intérêt sont déjà au plus bas.

L'effet de la dépréciation de la monnaie n'est en effet pas miraculeux et peut même être contre-productif. Au Japon, la baisse du yen a eu un effet négatif sur la balance commerciale en raison de la faible élasticité-prix des exportations et du renchérissement du coût des importations. Aux États-Unis, le QE a eu un effet positif sur la croissance en raison de « l'effet richesse », même si la reprise est due avant tout à la hausse du taux de profit. Mais stimuler la croissance de cette façon est lourde de risques car cela alimente les bulles financières.

Les économistes keynésiens (Roubini, Krugman, Stiglitz, etc.), rejoints par certains marxistes antilibéraux (Harribey, Durand, etc.) préconisent de compléter les QE par une politique budgétaire expansionniste, c'est-à-dire par des baisses d'impôt sur les ménages ou/et une augmentation des dépenses publiques. Si ces mesures peuvent avoir à court terme un impact positif sur l'emploi, elles ne peuvent cependant qu'aggraver la crise dans le cadre du capitalisme. En effet, les dépenses publiques (paiement des fonctionnaires ou des moyens de production utilisés dans les administrations) représentent une ponction sur la plus-value et pèsent sur la rentabilité du capital.

Une relance par les dépenses publiques n’est donc pas soutenable, et conduit inéluctablement à un renforcement des politiques d’austérité, comme l’a bien montré l’expérience « keynésienne » de 1981-1982 en France. En temps de crise, il n’y a pas de troisième voie entre l’austérité et la rupture avec le capitalisme. Les gouvernements bourgeois se trouvent ainsi placés dans l'obligation de poursuivre les politiques d'austérité.

Vers un nouvel épisode de crise à l’intérieur d’une phase dépressive de l’économie

A l’intérieur des phases dépressives, les récessions sont en général rapprochées et marquées, et plusieurs épisodes de crise sont nécessaires pour purger le capital excédentaire et faire repartir l’accumulation. La récession de 1980-1981 est survenue après celle de 1974 ; et la crise de 1937 aux États-Unis a succédé à celle de 1929-1932. Après la crise de 2008-2009, les signaux se multiplient pour indiquer qu’une nouvelle crise pourrait se profiler à relativement court terme, vers la fin 2015 ou en 2016. Il faut donc s'attendre à une amplification des attaques contre notre classe et à un accroissement des tensions internationales.

Face à cela, notre tâche est d'organiser des luttes de résistance qui soient à la hauteur des attaques des bourgeoisies et de porter le seul projet alternatif viable à l’accentuation de l’austérité, la rupture révolutionnaire avec le capitalisme, l'appropriation et la transformation des moyens de production par les travailleurs auto-organisés.

[1] Cf. “Debt (Not Much) Deleveraging”, février 2015, https://thenextrecession.files.wordpress.com/2015/02/mckinsey-debt-not-much-deleveraging-040215.pdf

[2] Programme de rachat massif de dettes publiques et privées, dont la finalité est de pousser les banques à prêter aux entreprises et aux consommateurs. La Banque centrale européenne s'est déclarée prête à débourser à ce titre jusqu'à 1 140 milliards d'euros d'ici à septembre 2016, ce qui représenterait plus de 10 % de l'ensemble de la masse monétaire actuellement en circulation dans la zone euro.

[3] Voir le graphique de l’évolution sur longue période du taux de profit « mondial » issu d’un travail (encore exploratoire et fragile) de l’économiste marxiste Esteban Maito. Il montre, dans le cadre d'une succession de variations cycliques à la hausse et à la baisse, une tendance séculaire à la baisse du taux de profit.

[4] Titrisation : transformation des créances en titres financiers vendus sur le marché des capitaux.

.jpg)