Agenda militant

Ailleurs sur le Web

![S’abonner au flux RSS [RSS]](images/rss.jpg)

- Nouvelles luttes aux États-Unis (09/11)

- Élections américaines 2024: inflation, immigration et identité (09/11)

- Un local pour le NPA-l’Anticapitaliste ! (09/11)

- SNCF : tous les syndicats appellent à une grève illimitée à partir du 11 décembre contre le démantèlement de la filiale de fret (09/11)

- Election de Trump : une humiliation pour l’establishment bourgeois (09/11)

- Le Sahara occidental sur l’autel de l’impérialisme français (09/11)

- Agences de l’eau : le (pas si) discret braquage de l’État ! (09/11)

- Stellantis, au moins deux usines menacées en France (09/11)

- Dans le monde une classe en lutte - novembre 2024 (09/11)

- La lutte contre la vie chère en Martinique (07/11)

- Stop au plastique à la cantine des 15-20 ! Embauche pour le poste manquant nécessaire à la vaisselle ! (06/11)

- Mécénat : on veut voir les contrats ! (06/11)

- Ombres et lumières de la "voie démocratique" vers le socialisme. Réflexions à partir de Poulantzas (05/11)

- Les mésaventures du capital algorithmique (05/11)

- Guinée, le grand bond en arrière (05/11)

- Toussaint 1954 : le FLN engage la guerre d’indépendance algérienne (05/11)

- Budget : Macron et Barnier ont perdu ! (04/11)

- Mario Draghi, l’architecte des illusions (03/11)

- Présidentielle américaine : le pouvoir des grandes entreprises ou des oligarques (02/11)

- Michaël Roberts sur l’économie américaine à la veille des élections (02/11)

- Interview de Rashid Khalidi, rédacteur en chef du Journal of Palestine Studies (02/11)

- Le livre de F. Bazin sur Lambert dans certains médias. (02/11)

- Communisation et théorie de la forme-valeur (02/11)

- Guerre d’Algérie : Le Pen, le fascisme français et la matrice coloniale [Podcast] (02/11)

- Les plans états-uniens pour remodeler le Liban (02/11)

Liens

- Notre page FaceBook

- Site de la france insoumise

- Site du NPA-Révolutionnaire

- Site anti-k.org

- Le blog de Jean-marc B

- Démocratie Révolutionnaire

- Fraction l'Étincelle

- Révolution Permanente (courant CCR)

- Alternative Communiste Révolutionnaire (site gelé)

- Ex-Groupe CRI

- Librairie «la Brèche»

- Marxiste.org

- Wiki Rouge, pour la formation communiste révolutionnaire

La crise qui vient : éléments d’analyse

.png)

Article pour l'Anticapitaliste

La crise arrive. C’est désormais une question de mois. Depuis 2008, l’économie mondiale est plongée dans une longue dépression économique : après le plongeon de 2008-2009, les taux de profit ont été très partiellement restaurés, ce qui n’a pas permis une véritable reprise de l’accumulation du capital. Les taux de croissance sont restés faibles. Le cycle qui a démarré en 2009 va bientôt arriver à son terme. Il a été particulièrement long, entrecoupé par une mini-récession en 2015-2016. Mais la fin approche. Les contradictions s’accumulent et l’éclatement de la bulle financière pourrait, comme en 2008, précipiter l’entrée en crise. Contrairement à 2008, les marges de manœuvre des gouvernements sont désormais très faibles. Autrement dit, les conséquences seront encore bien plus terribles pour les travailleurs/ses. De façon plus intense que jamais, l’alternative entre la barbarie capitaliste et le socialisme se trouvera posée.

Que nous disent les dernières données de la comptabilité nationale américaine ?

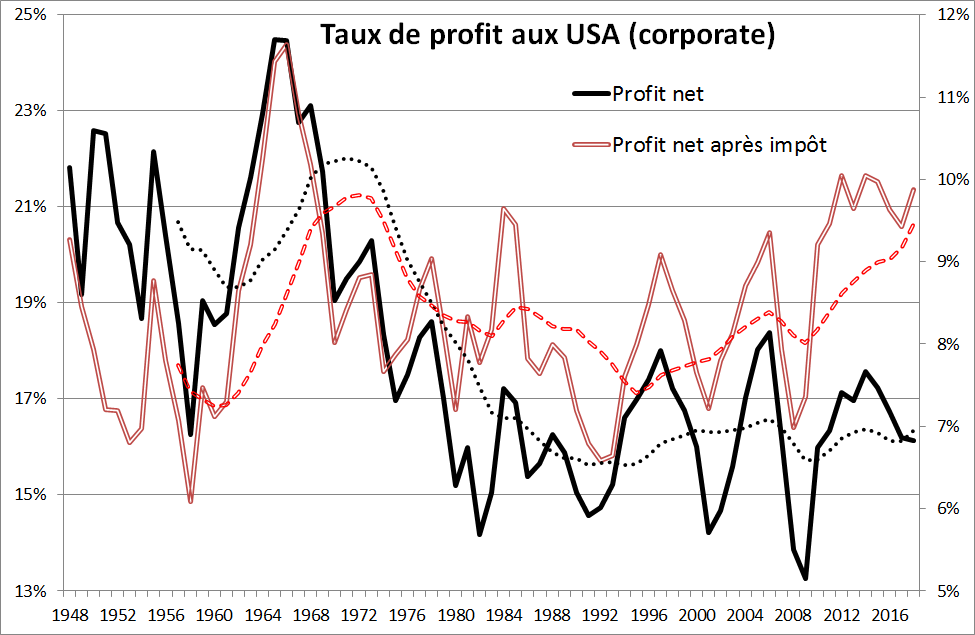

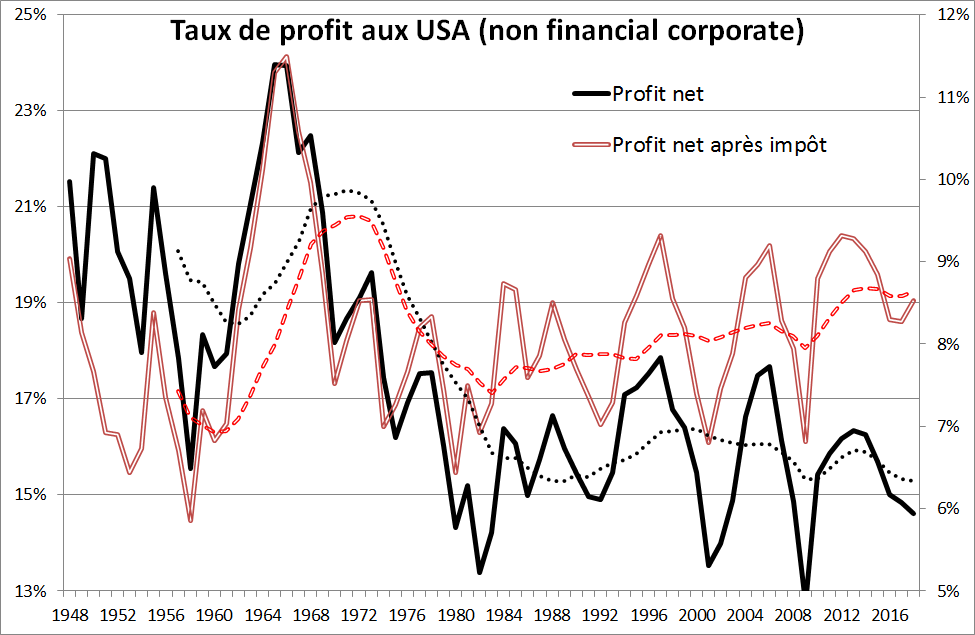

Le taux de profit est le thermomètre de la santé de l’économie capitaliste. Il se mesure en rapportant le profit des entreprises (ventes moins les coûts de production) au capital investi. Pour des raisons pratiques, on rapporte le profit au « capital fixe » (capital investi dans les moyens de production). Il y a plusieurs façons de mesurer le capital fixe : nous retenons ici la mesure au « coût de remplacement », mesure habituellement retenue par ceux qui diagnostiquent un fort redressement du taux de profit depuis le début des années 1980 (période dite « néolibérale »). On peut calculer un taux de profit avant impôt et un taux de profit après impôt.

On voit très clairement que le taux de profit a baissé fortement du milieu des années 1960 jusqu’au début des années 1980. Puis le taux de profit (avant impôt) a stagné, à un niveau faible, à partir des années 1980. Autrement dit, Il n’y a donc pas eu de destruction suffisante de capital pour redresser le taux de profit et faire repartir l’accumulation. La thèse de la déconnexion entre profit (qui aurait remonté) et l’investissement (qui resterait atone), véhiculée par les keynésiens antilibéraux et certains marxistes, est donc un mythe.

Il est intéressant de comparer (Figures 1 et 2) le taux de profit avant impôt et après impôt : on voit que dans la période dite néolibérale, les gouvernements ont baissé les impôts payés par les entreprises pour tenter d’améliorer la rentabilité des entreprises. Ils ont ainsi réussi à redresser le taux de profit après impôts, surtout celui des sociétés financières depuis 2009.

Figure 1 : Taux de profit des sociétés financières et non financières

Sur ce graphique et le suivant, le profit avant impôt est évalué avec l’échelle de gauche alors que le profit après impôt est évalué avec l’échelle de droite

Figure 2 : Taux de profit des sociétés non financières

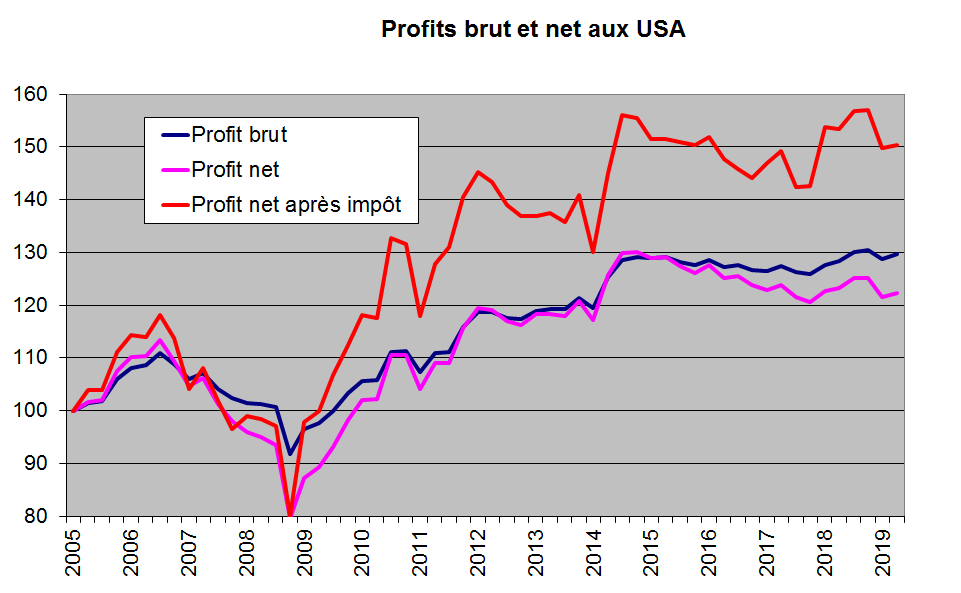

Si on se concentre sur la période récente en mobilisant les données trimestrielles (Figure 3), on peut représenter les masses de profit brut (avant amortissement), de profit net (après amortissement) et de profit net après impôt (après amortissement et impôts).

On peut remarquer plusieurs choses :

- D’une part, la masse de profit (à bien distinguer du taux de profit : la masse de profit peut augmenter alors que le taux de profit baisse) baisse à partir du milieu de l’année 2006, c’est-à-dire avant le déclenchement de la crise : cela confirme que la crise de 2008 est bien une crise de profitabilité.

- Le profit se redresse jusqu’en 2014. C’est le profit après impôt qui se redresse le plus : on mesure l’ampleur des efforts du gouvernement américain pour alléger la charge fiscale des entreprises et améliorer leur rentabilité.

- Les profits stagnent depuis 2014, et ils baissent nettement au premier trimestre 2019, avant de se redresser très légèrement au second semestre 2019.

Figure 3

Le profit brut, net, net après impôt sont normalisés à 100 en 2005, ce qui permet de mieux représenter les évolutions

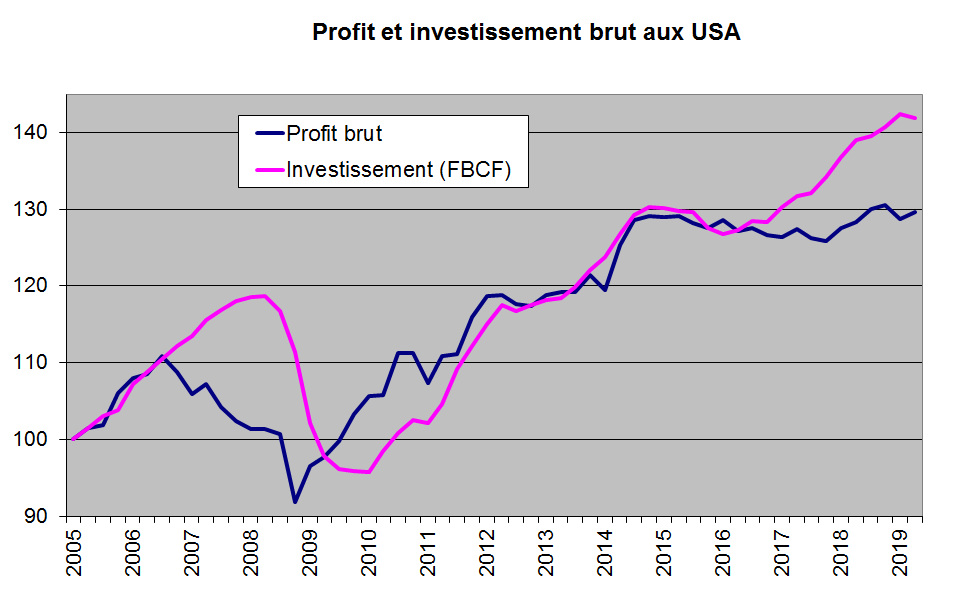

Il est ensuite intéressant de comparer les évolutions du profit et de l’investissement des entreprises (Figure 4). On remarquera que lors de la crise de 2008, la baisse du profit (entamée mi 2006) précède d’un an et demi la baisse de l’investissement (début 2008). On a donc une confirmation empirique de la thèse selon laquelle c’est la baisse du profit qui entraîne la chute de l’investissement et l’entrée en crise. C’est d’ailleurs ce qu’on observe habituellement lors des crises, comme l’a démontré l’économiste marxiste Tapia Granados : https://urlz.fr/aJAR

On voit aussi un phénomène intéressant : depuis 2016, on assiste à une déconnexion entre profit et investissement, mais ce n’est pas une déconnexion telle qu’elle est fantasmée par les marxo-keynésiens ou les postkeynésiens : il y a un surinvestissement des entreprises aux USA par rapport au profit. Cette déconnexion est facteur de crise : l’investissement va devoir s’ajuster à la baisse, et cet ajustement va être d’autant plus fort que la masse de profits va sans doute baisser dans les mois qui viennent. En effet, les salaires progressent plus vite : +3,2% en août sur un an (+0,4 point par rapport à juillet), ce qui va peser à la baisse sur les profits au 3ème trimestre. Marx avait d’ailleurs remarqué (livre II du Capital) que « les crises sont à chaque fois préparées justement par une période de hausse générale des salaires »… n’en déplaisent aux marxo-keynésiens qui pensent que la faiblesse des salaires sont à l’origine des crises.

Figure 4

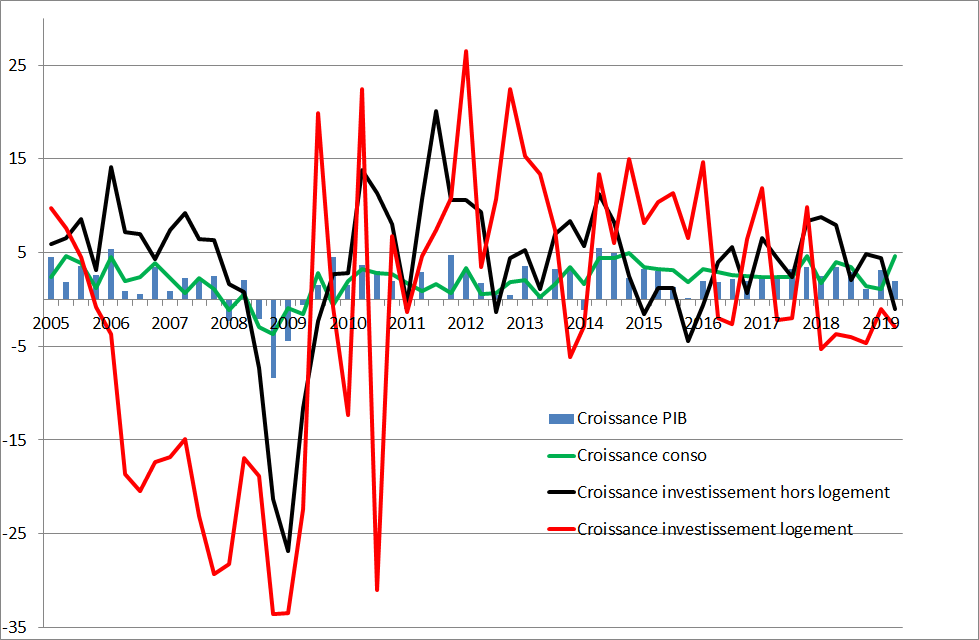

On s’intéresse maintenant aux composantes de la demande interne : la consommation et l’investissement (en logement pour les ménages et hors logement pour les entreprises). Le graphique suivant (Figure 5) apporte un démenti flagrant aux thèses sous-consommationnistes qui expliquent la crise par la chute de la consommation provoquée par la faiblesse des salaires et les politiques d’austérité. Ce qui chute en premier, c’est l’investissement en logement début 2006 (crise des subprimes) ; puis l’investissement hors logement des entreprises chute de façon spectaculaire début 2008. Rien à voir avec la consommation qui se maintient relativement bien par rapport à l’investissement, et qui limite la chute du PIB.

Et que voit-on dans la période récente : une baisse de l’investissement logement depuis début 2018… désormais suivi par une baisse de l’investissement hors logement au 2ème trimestre 2019. On peut anticiper une chute de l’investissement dans les trimestres qui viennent, compte tenu du surinvestissement depuis 2016. L’histoire ne se répète certes pas à l’identique, mais il y a quand même des déterminants profonds que les sous-consommationnistes devraient admettre. Mais l’idéologie antilibérale a ses certitudes que la clarté des faits ne parvient à ébranler…

Figure 5

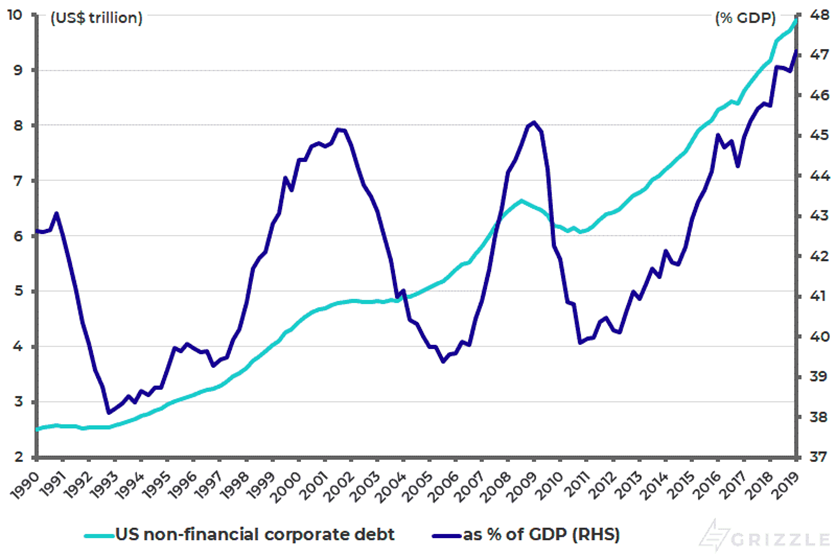

Quand l’investissement augmente plus vite que le profit, l’endettement des entreprises augmente : elles ont besoin de ressources supplémentaires pour financer leur investissement. La hausse de l’endettement s’explique également pour des motifs de spéculation financière (achat de titres financiers). Sur la figure 6, on voit que la part de l’endettement des entreprises dans le PIB est désormais plus haute que ce qu’elle était avant la crise du début des années 2000 et celle de 2008-2009. Ce n’est évidemment pas soutenable, malgré la faiblesse des taux d’intérêt.

Figure 6

En bleu clair, le montant de la dette des sociétés non financières et en bleu foncé ce montant rapporté au PIB

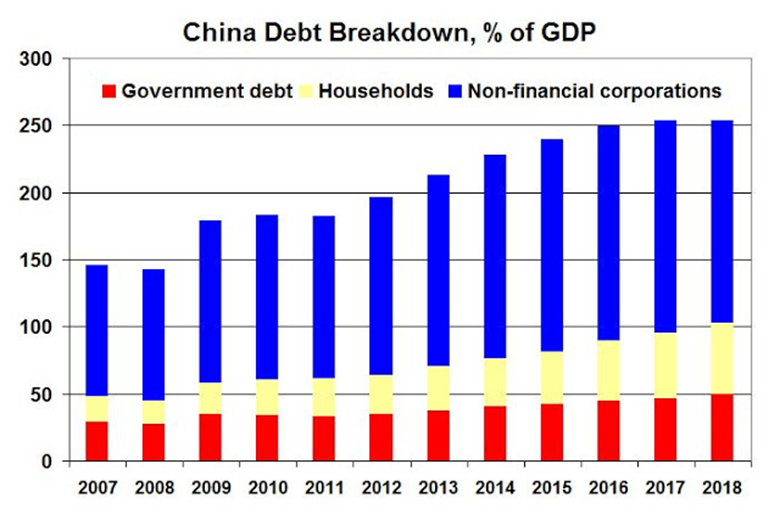

On observe le même phénomène, de façon amplifiée encore, dans les pays dits « émergents », en premier lieu la Chine (Figure 7), où l’endettement des entreprises, des ménages et des administrations publiques a fortement augmenté depuis 2008.

Figure 7

En rouge, la dette publique en % du PIB, en jaune celle des ménages et en bleu celles des entreprises

Ces analyses basées sur le profit et le taux de profit sont bien sûr très frustres, mais elles permettent néanmoins de dégager des enseignements assez clairs. Alors que les antilibéraux ne cessent de nous répéter que les profits se portent bien mais que l’investissement est atone en raison de la méchante « finance » qui absorberait les profits, la réalité est en fait l’inverse : l’investissement augmente plus vite que les profits, si bien que la suraccumulation de capital (trop peu de plus-value est extorquée par rapport à la masse de capital investi) s’aiguise et constitue la cause profonde de la prochaine crise.

Bien sûr, il faudrait affiner la mesure du taux de profit, notamment pour intégrer le capital constant circulant et le capital variable au dénominateur du taux de profit. Si on mesure fréquemment (par simplification) le taux de profit comme le profit rapporté au capital fixe, c’est parce qu’on ne peut pas prendre directement (au dénominateur du taux de profit) le montant des consommations intermédiaires et le montant des salaires de la comptabilité nationale. En effet, le taux de profit mesure le profit rapporté au capital avancé. Il faut donc mesurer la vitesse de rotation du capital (c’est-à-dire la vitesse à laquelle un élément de capital parcourt le cycle entier A-M…P…M’-A’ avec A représentant la forme argent, M la forme marchandise, P, la forme productive). Plus cette vitesse est élevée, plus le taux de profit est élevé, car un montant donné de capital peut être employé plus souvent au cours de l’année et donc cela génère plus de plus-value en une année ou un trimestre.

Des économistes marxistes cherchent à mesurer la vitesse de rotation du capital circulant (constant et variable) à partir des données de comptabilité nationale. C’est le cas de Brian Green (son site est https://theplanningmotive.com/) qui a montré que dans la période récente la vitesse de rotation du capital a ralenti aux Etats-Unis et en Chine, ce qui indique que le taux de profit « réel » est encore davantage déprimé que ce qu’indique la mesure frustre qui rapporte le profit au capital fixe.

Que nous disent les dernières données de la comptabilité nationale française ?

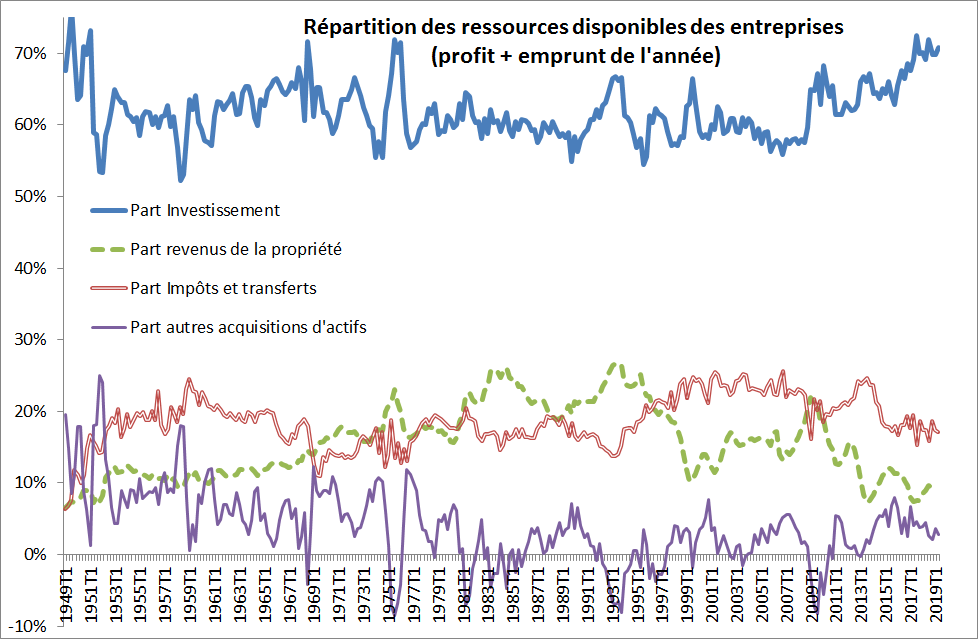

La comptabilité nationale nous offre un cadre comptable rigoureux qui dissipe un certain nombre de fantasmes. Concernant les sociétés non financières, on a l’égalité comptable suivante :

Profit + Emprunt de l’année = Investissement + Revenus du capital (intérêts, dividendes) + Impôts et transferts

Cette égalité est assez simple à interpréter : les profits que dégagent les entreprises leur permettent d’investir, de verser des revenus aux capitalistes et de payer des impôts. En général, leur profit est inférieur à la somme de l’investissement, des revenus du capital et des impôts : du coup, elles empruntent (principalement aux ménages ou éventuellement à l’étranger). La somme des profits (excédent brut d’exploitation en comptabilité nationale) et des emprunts de l’année (besoin de financement) constituent les « ressources disponibles » des entreprises pour financer l’investissement, les revenus du capital, et les impôts.

Est-ce qu’on observe que les entreprises investissent de moins en moins en proportion des ressources qu’elles dégagent ? Pas du tout. Au contraire, dans les dernières années, la part de l’investissement a eu tendance à augmenter alors que celle des revenus du capital tend à baisser (Figure 8)

Figure 8

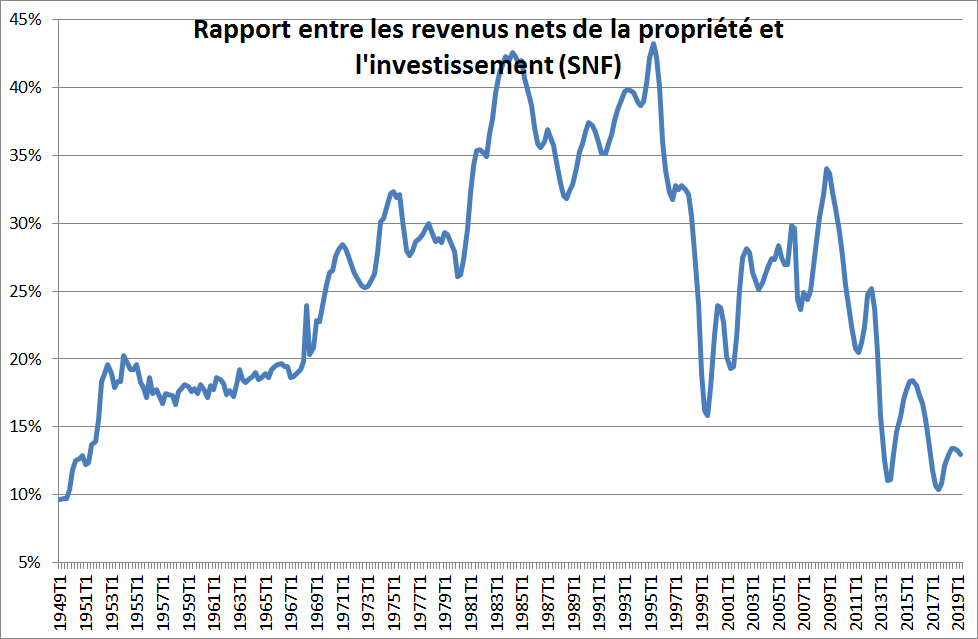

On le mesure encore plus nettement avec le graphique suivant qui rapporte les revenus de la propriété à l’investissement (Figure 9).

Figure 9

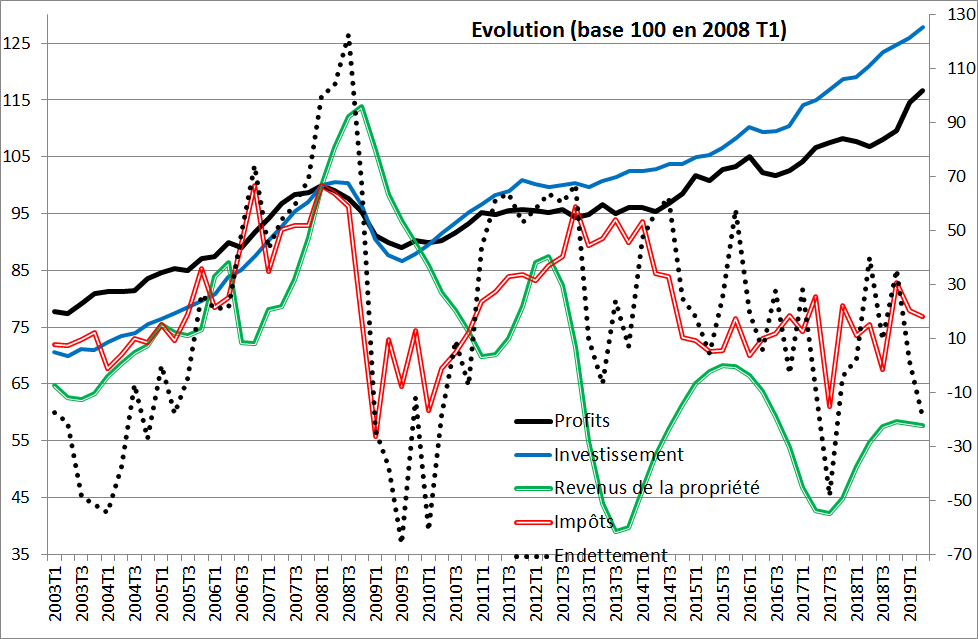

Le graphique suivant (Figure 10) permet de voir que, comme aux Etats-Unis, l’investissement a augmenté plus vite que les profits depuis 2008. Si le besoin de financement des entreprises demeure assez faible (mais leur endettement rapporté au PIB augmente comme aux Etats-Unis compte tenu de la faiblesse de la croissance), les revenus du capital et les impôts ont baissé.

Figure 10

Comme aux Etats-Unis, le gouvernement a multiplié les mesures fiscales pour redresser le taux de profit après impôts. A ce titre, 2019 est une année faste pour les capitalistes, avec 20 milliards de CICE et 20 milliards de baisse de cotisations. Ce sont uniquement les mesures fiscales qui expliquent que le taux de marge des entreprises a nettement augmenté début 2019. En effet, la productivité stagne, ce qui montre la fragilité de la situation, marquée par un taux de profit après impôt tiré à bout de bras par le gouvernement.

Macron compte bien poursuivre les cadeaux au patronat. Il a promis de baisser l’impôt sur les sociétés à 25% (contre 33% au début de son quinquennat) en 2022, la baisse étant d’ores et déjà entamée. Enfin, alors que le gouvernement avait annoncé que 1,5 milliard de coupes dans les niches fiscales des entreprises seraient mobilisées pour financer les mesures « gilets jaunes », ce n’est finalement que 620 millions qui ont été prises dans les poches du patronat : une misère par rapport aux 40 milliards de cadeaux cette année !

Les signaux d’une crise en 2020 se multiplient

Premièrement, il convient de signaler que l’industrie mondiale est d’ores et déjà en quasi-récession. Aux USA, l’indice ISM manufacturier est ressorti à 47,8 en septembre, son plus bas niveau depuis juin 2009. En Allemagne, la production industrielle a baissé de 4,2% entre juillet 2018 et juillet 2019, ce qui a entraîné l’ensemble de l’économie, avec une baisse du PIB de 0,1% au deuxième trimestre 2019. En Chine, selon les statistiques du gouvernement, les profits industriels ont baissé de 1,7% au cours des sept premiers mois 2019. Tous les indicateurs sont désormais au rouge dans l’industrie.

Les organismes officiels continuent à pronostiquer l’absence de récession dans les deux ans qui viennent, même si ils révisent leurs prévisions à la baisse. La direction du Trésor prévoit, après 3,6% de croissance mondiale en 2018, 3,1% de croissance en 2019 et même une légère reprise en 2020 avec 3,3% de croissance. Le FMI prévoit 3,0% pour 2019 et 3,4% pour 2020. Pour la France, la Banque de France prévoit paisiblement 1,3% de croissance en 2019 et 2020, puis 1,4% en 2021. Ces organismes officiels n’ont jamais prévu les récessions : leur faillite intellectuelle ne les empêche pas de continuer à faire leurs prévisions bidon comme si de rien n’était.

Deuxièmement, les tensions commerciales s’exacerbent sur fond de ralentissement économique. Le commerce mondial devrait croître trois fois moins vite en 2019 qu’en 2018 : +1,4% après +4,5%. Trump met en place un protectionnisme douanier, mais il doit tenir compte des pressions qu’il subit de la part des entreprises américaines, organisées de façon mondiale, et qui sont donc pénalisées par ces mesures. Mais l’enjeu avec la Chine se situe surtout autour du contrôle des nouvelles technologies et de la domination des industries du futur (intelligence artificielle, robotique, 5G, etc.)

Troisièmement, « l’inversion de la courbe des taux » cet été aux USA est généralement annonciatrice de crise environ un an plus tard. C’est ce qu’on avait observé avec l’inversion de la courbe en 2007. L’inversion de la courbe des taux est le fait que les taux d’intérêt à court terme deviennent plus élevés que les taux d’intérêt à long terme : c’est une situation anormale qui traduit le fait qu’un risque majeur est identifié à court terme et que le long terme devient désormais plus sûr.

Quatrièmement, les tensions sur le marché interbancaire US en septembre (cf. https://urlz.fr/aLDH) montre la fébrilité des banques qui ont de plus en plus de réticences à se prêter mutuellement. La Réserve fédérale US a dû injecter massivement de la monnaie pour éviter une crise de liquidités. Mais ces injections massives et répétées (que la Fed a été contraintes de prolonger jusqu’en novembre au moins) ne feront qu’alimenter les bulles, mais n’apportent aucune solution miracle aux problèmes de solvabilité des banques.

Trump fait pression sur la Réserve fédérale pour qu’elle baisse massivement ses taux d’intérêt et injecte massivement des liquidités. Son objectif est simple : éviter que la crise se déclenche avant novembre 2020 (date de l’élection américaine), ce qui risquerait de lui couter sa réélection. Mais cette fuite en avant ne pourrait qu’alimenter l’endettement et les bulles, ce qui amplifiera l’ampleur de la prochaine crise. En outre, une baisse trop forte des taux d’intérêt pourrait également menacer le statut du dollar comme monnaie mondiale de référence. L’équation est insoluble, et rien ne permettra d’éviter une crise à court terme.

La prochaine crise sera terrible pour les travailleurs/ses

La grande différence avec 2008 est que les marges de manœuvre budgétaires et monétaires des gouvernements sont considérablement réduites pour faire face à la crise. Les taux d’intérêt directeurs des banques centrales sont d’ores et déjà très bas. Ils sont même nuls en zone euro. Les gouvernements ne pourront donc plus diminuer fortement les taux d’intérêt pour tenter de faire repartir l’investissement. C’est pourquoi certains réfléchissent à des mesures inédites pour tenter de faire repartir l’économie, comme distribuer gratuitement de la monnaie aux ménages (« monnaie hélicoptère », comme si la banque centrale déversait des billets à la population du haut de son hélicoptère), en faisant le calcul que cet argent n’alimentera pas les bulles sur les marchés financiers, mais sera utilisé pour consommer. Néanmoins, même si cet argent est utilisé pour consommer, c’est une illusion complète de penser que distribuer de la monnaie soit une solution miracle. Ce n’est pas la consommation qui est le moteur de la croissance, c’est l’investissement des entreprises qui dépend des profits. Distribuer de la monnaie n’entraînera pas une augmentation de la production : cela provoquera une hausse des prix, et aucun gain de pouvoir d’achat pour les travailleurs/ses.

Les marges de manœuvre budgétaire sont elles aussi des plus réduites. La crise de 2008 a provoqué une hausse des déficits publics et donc de l’endettement public (qui n’a pas été réduit depuis). Pour renflouer les capitalistes, les gouvernements ne pourront pas se permettre d’augmenter le déficit public dans les mêmes proportions que lors de la crise précédente. Ils devront prendre directement dans les poches des travailleurs/ses et donc mettre en place des contre-réformes brutales pour tenter de faire repartir l’accumulation. Pour empêcher cela, nous n’avons qu’une seule voie alternative : rompre avec le système capitaliste et prendre le contrôle de l’économie pour imposer une autre logique : mobiliser les moyens de production pour produire en fonction des besoins, et non de la rentabilité du capital.