Agenda militant

Ailleurs sur le Web

![S’abonner au flux RSS [RSS]](images/rss.jpg)

- Tempête sur l’emploi : MERCI LES MACRONISTES pour cette brillante réussite ! (11/11)

- DE TRUMP À BARDELLA : JUSQU’OÙ L’EXTRÊME DROITE POURRA MENTIR ? (11/11)

- Mélenchon - Si tu veux la paix, ne prépare pas la guerre (11/11)

- Mazan, la culture du viol (enfin) en procès? (11/11)

- Victoire de Trump : la faillite des élites du Parti démocrate (11/11)

- "Révolution permanente" répond à "Lutte ouvrière" sur la Palestine (11/11)

- Au nom de l’Europe (11/11)

- Quand la Sécu subventionne les complémentaires santé (11/11)

- MÉDIAS DE LA HAINE : objectif, guerre civile ? (11/11)

- Un groupe maoïste dans l’après-Mai 68. Par Julie Pagis. (11/11)

- L’économie irlandaise est-elle une arnaque ? (11/11)

- Un mois de grèves et de luttes : octobre 2024 (10/11)

- RÉVOLTES AUX ANTILLES : "NOUS SOUHAITONS BRISER CE PACTE COLONIAL" (09/11)

- Nouvelles luttes aux États-Unis (09/11)

- Élections américaines 2024: inflation, immigration et identité (09/11)

- Un local pour le NPA-l’Anticapitaliste ! (09/11)

- SNCF : tous les syndicats appellent à une grève illimitée à partir du 11 décembre contre le démantèlement de la filiale de fret (09/11)

- Election de Trump : une humiliation pour l’establishment bourgeois (09/11)

- Le Sahara occidental sur l’autel de l’impérialisme français (09/11)

- Agences de l’eau : le (pas si) discret braquage de l’État ! (09/11)

- Stellantis, au moins deux usines menacées en France (09/11)

- Dans le monde une classe en lutte - novembre 2024 (09/11)

- La lutte contre la vie chère en Martinique (07/11)

- Stop au plastique à la cantine des 15-20 ! Embauche pour le poste manquant nécessaire à la vaisselle ! (06/11)

- Mécénat : on veut voir les contrats ! (06/11)

Liens

- Notre page FaceBook

- Site de la france insoumise

- Site du NPA-Révolutionnaire

- Site anti-k.org

- Le blog de Jean-marc B

- Démocratie Révolutionnaire

- Fraction l'Étincelle

- Révolution Permanente (courant CCR)

- Alternative Communiste Révolutionnaire (site gelé)

- Ex-Groupe CRI

- Librairie «la Brèche»

- Marxiste.org

- Wiki Rouge, pour la formation communiste révolutionnaire

Michael Roberts: Le taux de profit aux Etats-unis en 2021

Traduction du billet de blog de Michael Roberts du 18 décembre 2022, par Gaston Lefranc :

https://thenextrecession.wordpress.com/2022/12/18/the-us-rate-of-profit-in-2021/

Chaque année, j’analyse le taux de profit états-unien sur le capital. C’est parce que les données états-uniennes sont les meilleures et les plus complètes et parce que les États-Unis sont l’économie capitaliste la plus importante, préfigurant souvent les tendances du capitalisme mondial. Nous avons désormais les données pour 2021 (données nationales officielles les plus récentes).

Il existe de nombreuses façons de mesurer le taux de profit « à la Marx » – voir http://pinguet.free.fr/basu2012.pdf). Je préfère mesurer le taux de profit en rapportant la plus-value totale dans une économie au total du capital privé employé dans la production ; ceci afin d’être aussi proche que possible de la formule originale de Marx qui est s/(C+v), où s = plus-value ; C = capital constant – qui devrait à la fois inclure les actifs fixes (machines, etc.) et le capital circulant (matières premières et composants intermédiaires) ; et v = salaires ou coûts salariaux. Mes calculs peuvent être reproduits et vérifiés en se référant à l’excellent manuel expliquant ma méthode, aimablement compilé par Anders Axelsson de Suède.

J’appelle mon calcul une mesure de « l’ensemble de l’économie », car il est basé sur le revenu national total après amortissement et après rémunération des employés pour calculer la plus-value (s) ; sur actifs fixes privés non résidentiels nets pour le capital constant (ce qui exclut donc les administrations publiques, le logement et l’immobilier) (C) ; et la rémunération des salariés pour le capital variable (v). Mais comme indiqué ci-dessus, le taux de profit peut être mesuré uniquement sur le capital des entreprises ou uniquement sur le secteur non financier du capital des entreprises. Les profits peuvent être mesurés avant ou après impôt et la partie fixe du capital constant peut être mesurée en fonction du « coût historique » (le coût d’achat initial) ou du « coût actuel ou de remplacement » (ce qu’il vaut maintenant ou ce qu’il en coûterait pour remplacer l’actif maintenant). Et il peut également inclure le capital circulant (matières premières et composants utilisés dans une période de production) en plus des actifs fixes (machines, bureaux, etc.).

Il y avait une grande discussion sur la mesure des actifs fixes à utiliser pour se rapprocher de la vision marxiste. Pour une explication de ce débat, voir mes billets précédents et mon livre, The Long Depression (annexe). Les actifs fixes peuvent être mesurées aux coûts historiques (HC) ou aux coûts courants (CC). La différence est causée par l’inflation. Si l’inflation est élevée, comme c’était le cas entre les années 1960 et la fin des années 1980, alors les écarts d’évolution entre la mesure HC et la mesure CC seront importants – voir http://pinguet.free.fr/basu2012.pdf. Lorsque l’inflation diminue, l’écart entre les deux mesures se réduit. Sur l’ensemble de la période d’après-guerre jusqu’en 2021, il y a eu une baisse séculaire du taux de profit américain sur la mesure HC de 27% et sur la mesure CC de 26%. Ainsi, pour une mesure empirique du taux de profit sur une longue période, il y a peu de différences entre les deux mesures.

La plupart des mesures marxistes excluent toute mesure du capital variable au motif que la « rémunération des employés » (salaires plus cotisations) n’est pas un stock de capital investi, mais un flux de capital circulant qui circule plus d’une fois par an – et ce taux de rotation ne peut pas être facilement mesuré à partir des données disponibles. Ainsi, la plupart des mesures marxistes du taux de profit ne sont que s/C. Mais certains marxistes ont tenté de mesurer le taux de rotation du capital circulant et du capital variable afin que ceux-ci puissent être inclus dans le dénominateur, rétablissant ainsi la formule originale de Marx s/(C+v).

Brian Green a fait un travail important dans la mesure du capital circulant et de son taux de rotation pour l’économie états-unienne, afin de l’intégrer dans la mesure du taux de profit. Il considère que cela est essentiel pour établir le bon taux de profit et pour disposer d’un indicateur des récessions probables. Voici le billet de Green sur sa méthode: https://theplanningmotivedotcom.files.wordpress.com/2021/11/1997-2020-various-rates.pdf

Les travaux de Green sont précieux pour montrer les variations à court terme des taux de plus-value et de profit causées par les changements dans le capital circulant. Green considère ces variations à court terme comme un indicateur important des cycles d’expansion et de récession dans une économie capitaliste. Mais ils ne modifient pas de manière significative les tendances à long terme du taux de profit. Si vous incluez le capital circulant et le capital variable dans la mesure du taux de profit, cela fera une différence sur le niveau du taux de profit, mais pas beaucoup de différence dans la tendance et les fluctutations du taux de profit depuis 1945.

J’avais l’habitude de faire mes propres calculs annuels pour le taux de profit états-uniens pour l’ensemble de l’économie et pour le secteur des entreprises uniquement. Mais nous pouvons maintenant utiliser l’excellente base de données produite par Deepankur Basu et Evan Wasner (https://dbasu.shinyapps.io/Profitability/) pour le seul secteur des entreprises, ce qui est similaire à ma méthode de mesure du taux de profit. J’ai donc reproduit leurs résultats et mis en évidence où le taux de profit a chuté et augmenté. La mesure Basu-Wasner exclut le capital variable du dénominateur. Vous pouvez l’inclure en utilisant leur base de données, mais cela fait peu de différence dans les tendances et les points de retournement du taux de profit depuis 1945. Le graphique ci-dessous montre le taux de profit américain dans le secteur des entreprises jusqu’en 2021.

Taux de profit des entreprises états-uniennes

Taux de profit des entreprises états-uniennes

La première chose à remarquer est que la loi de la baisse tendancielle du taux de profit de Marx est confirmée par la tendance du taux de profit américain. Celui-ci a chuté de 27% sur la période 1945-2021. On peut également discerner l’énorme chute de rentabilité de 1965-82 de 23,2% à 13,5%. Et nous pouvons identifier une reprise pendant la période dite néolibérale de 1982 à 17,5% en 2006. Après cela, le taux de profit chute progressivement, mais dans une série d’expansions et de récessions, dans ce que j’appelle la période de la longue dépression, à 16,3%.

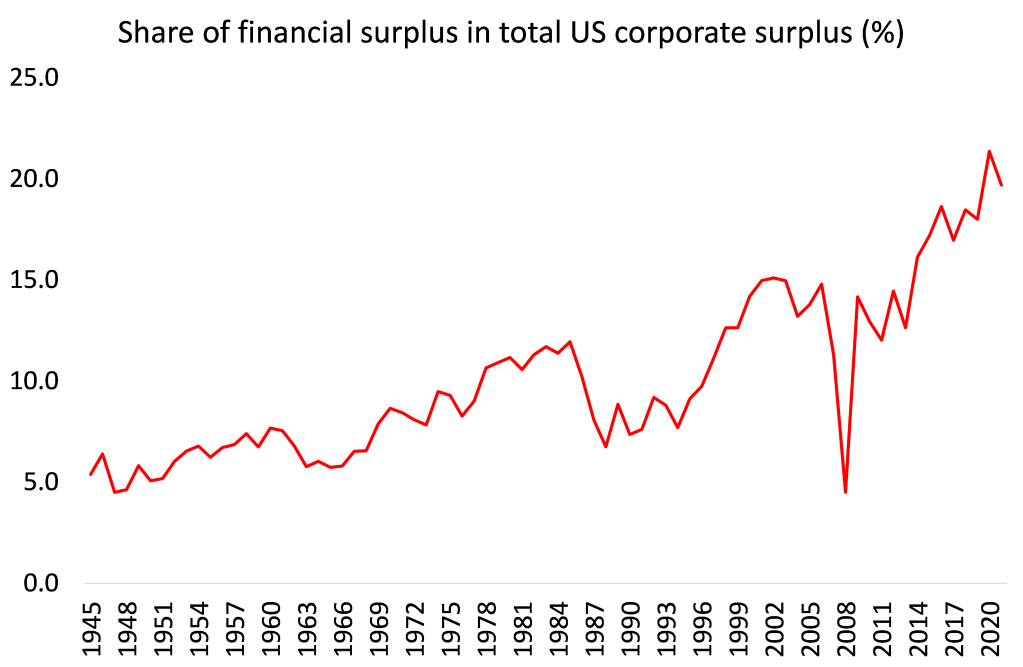

Ce que vous remarquez également avec cette mesure, c’est que le taux de profit des entreprises étatsuniennes a augmenté de 1982 jusqu’à un sommet en 2006. On pourrait donc soutenir, comme certains l’ont fait, que la loi de Marx ne peut pas être la cause sous-jacente de la Grande Récession de 2008-2009 si le taux de profit américain atteignait son plus haut niveau en 25 ans en 2006. Mais si nous regardons uniquement le secteur des entreprises non financières (NFC), une approximation de ce que nous pourrions appeler la partie « productive » de l’économie capitaliste (où les travailleurs créent une nouvelle valeur pour les capitalistes), alors une autre histoire apparaît. Dans la théorie marxiste de la valeur, le secteur financier ne crée pas de nouvelle valeur ; il prélève une partie du profit extrait extrait du travail dans le secteur non financier (productif). Et c’est la hausse des profits du secteur financier, en particulier depuis 1997, qui déforme le taux de profit des entreprises jusqu’en 2006 (voir graphique ci-dessous).

Part des profits de la finance dans le profit total

Part des profits de la finance dans le profit total

Donc, regarder le taux de profit des sociétés non financières est plus pertinent pour examiner la santé de l’économie capitaliste américaine. Lorsque la hausse des profits financiers est mise de côté, nous constatons que la rentabilité du secteur non financier a atteint un sommet non pas en 2006, mais beaucoup plus tôt en 1997.

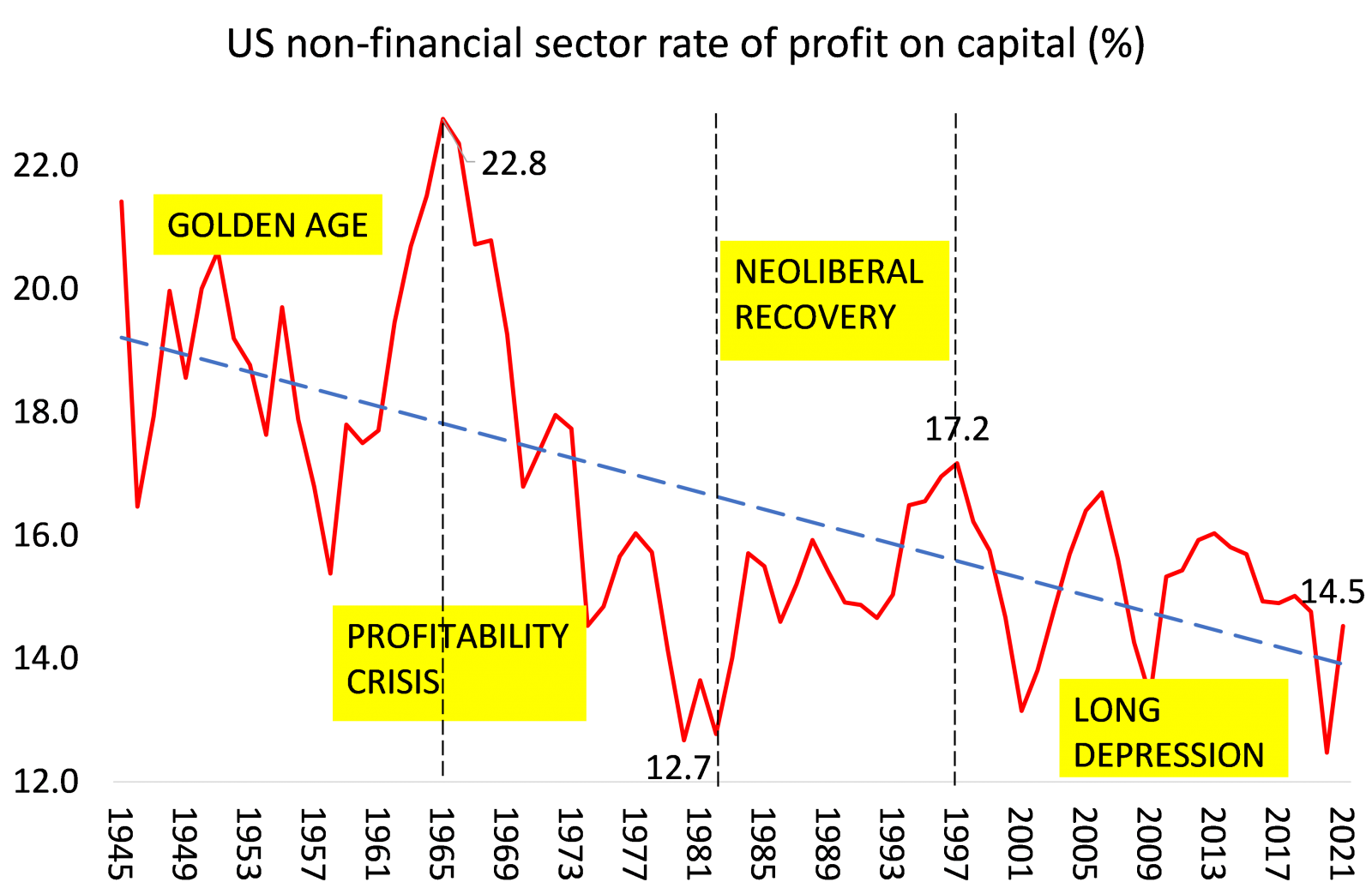

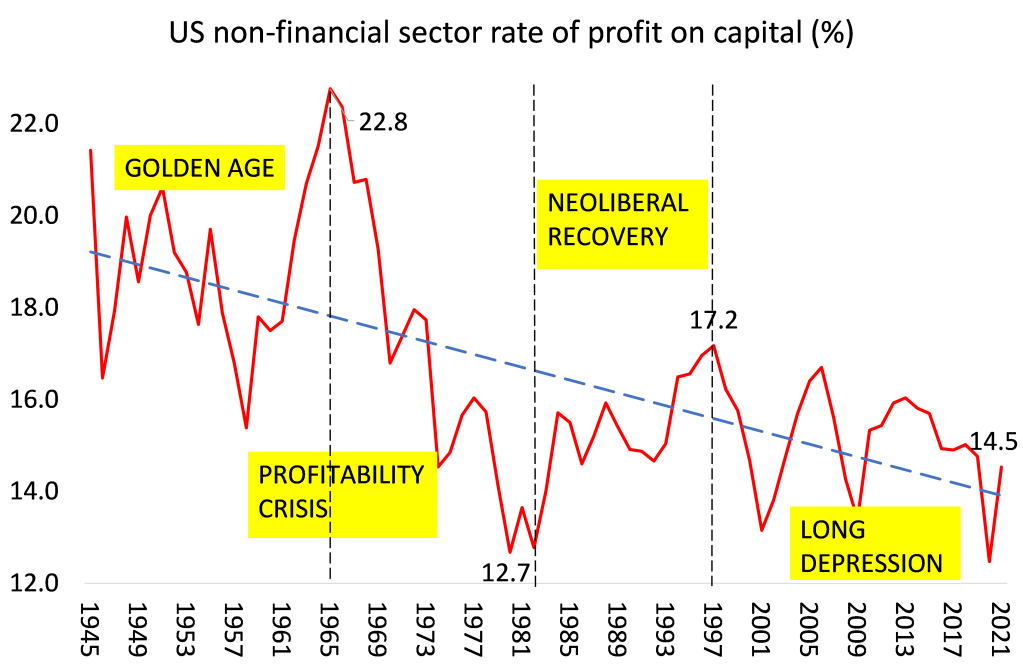

Taux de profit du secteur non financier aux USA

Taux de profit du secteur non financier aux USA

Ce que le graphique du taux de profit des sociétés non financières montre également, c’est qu’il y a eu une baisse séculaire du taux de profit états-unien sur le capital non financier au cours des 75 dernières années – « à la Marx ». Basu-Wasner calcule la baisse annuelle moyenne du taux de profit à -0,42%. Entre 1945 et 2021, le taux de profit des sociétés non financières a chuté de 32%.

Dans le soi-disant « âge d’or » du capitalisme états-unien d’après-guerre, le taux de profit des sociétés non financières était très élevé, dépassant en moyenne 20%, augmentant de 6% de 1945 à 1965. Mais vint ensuite la période de crise de rentabilité entre 1965 et 1982, lorsque le taux de profit a chuté de 44%. Cela a provoqué deux récessions majeures en 1974-5 et 1980-2 et a conduit les stratèges du capitalisme à essayer de restaurer le taux de profit avec les politiques « néolibérales » de privatisation, l’écrasement des syndicats, la déréglementation de la finance et la mondialisation à partir du début des années 1980.

La période « néolibérale » de 1982-97 a vu le taux de profit dans le secteur non financier augmenter de 34%, bien qu’au sommet de 1997, le taux de profit était encore inférieur à la moyenne de « l’Age d’Or ». Puis vint une nouvelle période de crise de rentabilité, que j’ai appelée la longue dépression. Au cours de cette période, qui comprend la Grande Récession de 2008-2009 et, bien sûr, la crise du COVID de 2020, le taux de profit a chuté de 15%. En 2020, le taux de profit états-unien du secteur non financier a atteint son plus bas niveau en 75 ans, mais s’est quelque peu redressé en 2021, tout en restant inférieur au taux d’avant la pandémie en 2019.

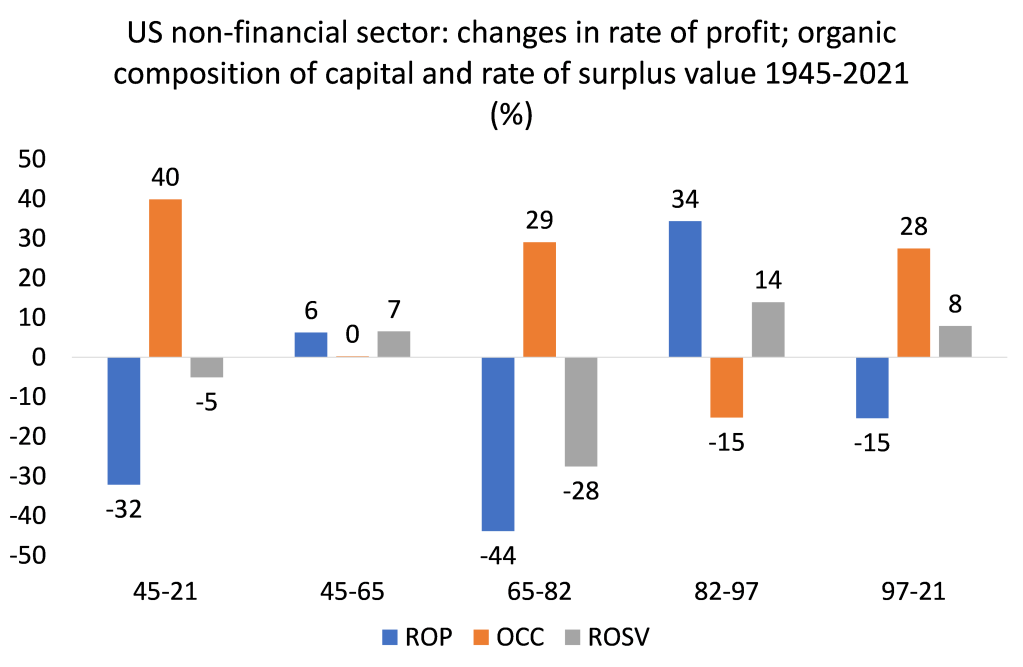

Cela nous amène aux causes des évolutions du taux de profit. Selon Marx, celles-ci dépendent principalement du mouvement relatif de deux catégories marxistes dans le processus d’accumulation : la composition organique du capital (C/v) et le taux de plus-value ou d’exploitation (s/v). Si C/v dépasse s/v, le taux de profit baissera, et vice versa.

En utilisant la mesure du capital fixe au « coût courant » de Basu-Wander, il y a eu une augmentation séculaire de la composition organique du capital (OCC) de 40% depuis 1945, tandis que le principal facteur qui soutient le taux de profit selon Marx, le taux de plus-value, a diminué de 5 %. Ainsi, le taux de profit a chuté de 32% par rapport à 1945 (voir graphique ci-dessous).

En bleu, les évolutions du taux de profit, en orange celles de la composition organique du capital (C/v) et en gris celles du taux de plus-value (s/v).

En bleu, les évolutions du taux de profit, en orange celles de la composition organique du capital (C/v) et en gris celles du taux de plus-value (s/v).

Dans la crise de rentabilité de 1965-82, le taux de profit NFC a chuté de 44% alors que la composition organique du capital (OCC) a augmenté de 29 % et le taux de plus-value (ROSV) a chuté de 28%. Inversement, dans la période dite « néolibérale » de 1982 à 1997, le taux de plus-value a augmenté de 14 %, tandis que la composition organique du capital a chuté de 15 %, de sorte que le taux de profit a augmenté de 34 %. Depuis 1997, le taux de profit américain a chuté d’environ 15%, car la composition organique du capital a augmenté de 28 %, dépassant la hausse du taux de plus-value (8 %). En d’autres termes, au cours des deux premières décennies du 21ème siècle, les capitalistes américains du secteur non financier ont exploité la main-d’œuvre encore plus, mais pas suffisamment pour arrêter la chute du taux de profit. Ainsi, la loi de la baisse tendancielle du taux de profit de Marx est confirmée par les résultats de chacune de ces périodes, comme c’est le cas pour toute la période 1945-2021.

J’ai soutenu à de nombreuses occasions que la rentabilité du capital est la variable clé pour évaluer si l’économie capitaliste est en bonne santé ou non. Si la rentabilité chute de manière persistante, la masse des profits finira par chuter, ce qui déclenchera une chute de l’investissement et une récession. Et ce que montrent de façon probante les données est que chaque récession économique d’après-guerre aux États-Unis a été précédée (ou a coïncidé avec) une baisse du taux de profit et un ralentissement de la croissance dela masse des profits, voire une baisse pure et simple de la masse des profits. C’est ce qu’on peut attendre de la loi de Marx concernant les cycles économiques. La Grande Récession et la crise pandémique de 2020 ont été précédées (ou accompagnées) par des baisses particulièrement fortes de la rentabilité et de la croissance de la masse des profits.

Récessions : évolutions du taux de profit (bâtons bleus) et de la masse des profits (bâtons oranges)

Récessions : évolutions du taux de profit (bâtons bleus) et de la masse des profits (bâtons oranges)

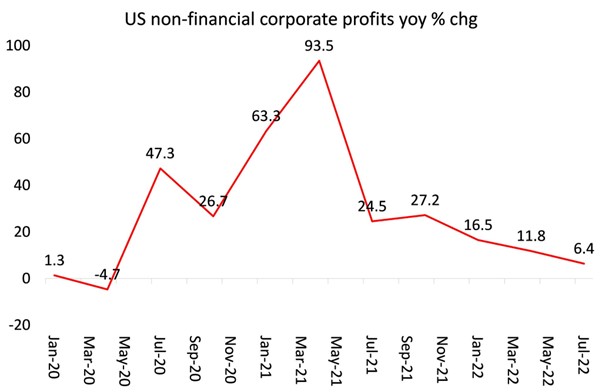

Il semble maintenant très probable que d’ici la fin de l’année 2022, les principales économies entreront dans une nouvelle récession, trois ans seulement après la crise pandémique de 2020. Les profits des entreprises états-uniennes ont chuté au T3 2022, selon les dernières données publiées. En effet, les profits des sociétés non financières ont chuté de près de 7 % sur le trimestre. Le taux de croissance des profits des entreprises états-uniennes a ralenti à 4,4% en glissement annuel contre 7,7 % en glissement annuel au T2 et même 22 % au pic de croissance à la fin de 2021. Le taux de croissances des profits des sociétés non financières a lui ralenti à 6,4% en glissement annuel.

Récessions : évolutions du taux de profit (bâtons bleus) et de la masse des profits (bâtons oranges)

Il semble maintenant très probable que d’ici la fin de l’année 2022, les principales économies entreront dans une nouvelle récession, trois ans seulement après la crise pandémique de 2020. Les profits des entreprises états-uniennes ont chuté au T3 2022, selon les dernières données publiées. En effet, les profits des sociétés non financières ont chuté de près de 7 % sur le trimestre. Le taux de croissance des profits des entreprises états-uniennes a ralenti à 4,4% en glissement annuel contre 7,7 % en glissement annuel au T2 et même 22 % au pic de croissance à la fin de 2021. Le taux de croissances des profits des sociétés non financières a lui ralenti à 6,4% en glissement annuel.