Agenda militant

Ailleurs sur le Web

![S’abonner au flux RSS [RSS]](images/rss.jpg)

- Au cœur du capital (12/03)

- Le débat des représentants des partis, avec Paul Vannier (12/03)

- Meeting avec Bagayoko, Coquerel et Mélenchon à Saint-Denis ! (11/03)

- Ludivine Bantigny, "La Bourse ou la vie. Le Front populaire, histoire pour aujourd’hui" (11/03)

- C’est quoi le "marxisme classique" et le "marxisme occidental" ? (10/03)

- “Le socialisme est la maison commune de tous les combats justes.” – Entretien avec Joseph Andras (10/03)

- Sur Franceinfo : Brigitte Boucher et les irresponsables (10/03)

- Ce que révèle l’affaire Epstein (10/03)

- Au Liban, d’une guerre coloniale à l’autre et du droit de résister (10/03)

- POUR UN FRONT ANTIFASCISTE AU SECOND TOUR DES ÉLECTIONS MUNICIPALES (10/03)

- Meeting de la campagne municipale LFI à Lille (10/03)

- Meeting avec Jean-Luc Mélenchon et Sophia Chikirou à Paris ! (09/03)

- Colombie : la gauche de Gustavo Petro valide le dernier test des législatives avant la présidentielle (09/03)

- Penser l’émancipation autrement, discuter l’apport de marxistes hétérodoxes [Podcast] (09/03)

- Terrorisme d’Ultra-droite (08/03)

- "L’Iran est sur le point d’obtenir l’arme nucléaire" : trente ans de prophéties démenties (08/03)

- Hommage au chercheur marxiste Michael Parenti – Compilation d’entretiens (08/03)

- La guerre de trop : les Américains et les Israéliens n’ont rien compris à l’Iran ! (08/03)

- Poutou annonce un probable soutien du NPA-A à Mélenchon en 2027 (07/03)

- Attaques en série contre LFI (07/03)

- Des maires insoumis pour tout changer | Clip officiel - Municipales 2026 (07/03)

- Romaric Godin : "La force fondamentale du capitalisme le pousse vers le néofascisme" (07/03)

- Quentin Deranque était en première ligne dans la bagarre (06/03)

- Tirer une balle dans la tête sans intention de donner la mort (06/03)

- Les États-Unis et Israël nous entraînent dans une barbarie suicidaire (06/03)

Liens

Michael Roberts: Prévisions économiques pour 2022

Ces articles de la rubrique « Ailleurs sur le web » sont publiés à titre d'information et n'engagent pas la Tendance CLAIRE.

Michael Roberts: Prévisions pour 2022 – Anti-K

Traduction automatique de https://thenextrecession.wordpress.com/2022/01/01/forecast-for-2022/

Au début de chaque année, j’essaie de prévoir ce qui se passera dans l’économie mondiale pour l’année à venir. L’intérêt de faire des prévisions est souvent ridiculisé. Après tout, il y a sûrement trop de facteurs à intégrer dans les prévisions économiques pour se rapprocher encore plus de ce qui se passera finalement. De plus, les prévisions économiques dominantes ont été marquées par leur échec. En particulier, ils n’ont jamais prévu une baisse de la production et des investissements, même un an à l’avance. À mon avis, cela montre un engagement idéologique pour la promotion du mode de production capitaliste. Bien que ce soit une caractéristique confirmée du capitalisme qu’il y ait des baisses régulières et récurrentes de la production, de l’investissement et de l’emploi, ces baisses ne sont jamais prévues par les agences traditionnelles ou officielles jusqu’à ce qu’elles se soient produites.

Cela ne veut pas dire que faire des prévisions est une perte de temps, à mon avis. Dans l’analyse scientifique, la théorie doit avoir un pouvoir prédictif et cela s’applique également à l’économie si elle doit être considérée comme une science et pas seulement une apologie du capitalisme. Donc, si la théorie des crises de Marx doit être validée, elle doit avoir un certain pouvoir prédictif – à savoir que les effondrements de la production capitaliste se produiront à intervalles réguliers et récurrents, principalement en raison des changements du taux de profit du capital et des mouvements résultants de la masse des profits. dans une économie capitaliste.

Mais comme je l’ai soutenu dans des articles précédents, les prédictions et les prévisions sont différentes. À partir de leurs modèles, les climatologues prédisent une élévation dangereuse des températures mondiales ; et les virologues ont également prédit une augmentation des agents pathogènes mortels atteignant les humains dans une série de pandémies. Mais prévoir quand exactement ces prédictions deviennent réalité est beaucoup plus difficile. D’un autre côté, les climatologues ne sont pas encore en mesure de bien prévoir le temps qu’il fera probablement dans un pays sur une année entière, mais leurs modèles sont maintenant assez précis pour le temps des trois prochains jours. Les prévisions de production, d’investissement, de prix et d’emploi à un an ne sont donc pas impossibles.

Quoi qu’il en soit, mordons les balles et faisons quelques prévisions pour 2022. Les prévisions de l’année dernière étaient relativement faciles . Il était clair que toutes les grandes économies allaient se remettre du marasme de 2020. J’ai écrit : « Les PIB réels vont augmenter, les taux de chômage vont commencer à baisser et les dépenses de consommation vont augmenter. Avec le déploiement des vaccins, les « économies du G7 devraient se redresser de manière significative d’ici le milieu de l’année » . Mais j’ai ajouté que « ce ne sera pas une reprise en forme de V, ce qui signifie un retour aux niveaux précédents de la production nationale, de l’emploi et de l’investissement. D’ici la fin de 2021, la plupart des grandes économies (à l’exception de la Chine) auront encore des niveaux de production, etc. inférieurs à ceux du début de 2020. » Ces prévisions ont été confirmées.

Il y avait deux raisons principales pour lesquelles j’attendais la reprise économique ne serait pas rétablir la production mondiale à 2019 niveaux d’ ici la fin de 2021. D’ abord, il y avait eu une « cicatrices » importante des principales économies de la pandémie de Covid dans les emplois, les investissements et la productivité travail qui ne peut jamais être récupéré. Cela s’est manifesté par une énorme augmentation de la dette, à la fois du secteur public et du secteur privé, qui pèse sur les grandes économies, comme les dommages permanents du « long COVID » sur des millions de personnes.

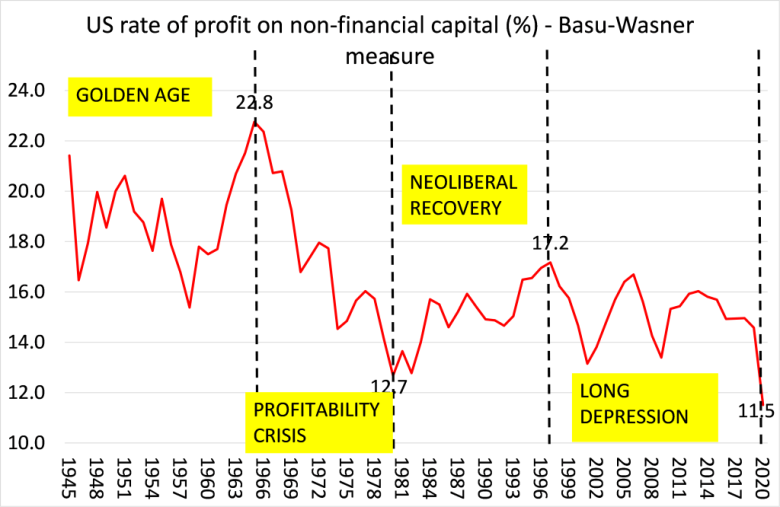

Cette «cicatrisation» s’est également manifestée par une baisse de la rentabilité moyenne du capital dans les grandes économies en 2020 à un nouveau plus bas, dont la reprise en 2021 n’a pas été suffisante pour rétablir la rentabilité même au niveau de 2019.

Néanmoins, comme prévu, la croissance du PIB réel mondial en 2021 était probablement d’environ 5 %, après avoir chuté de 3,5 % sans précédent lors de la crise de 2020. Selon le FMI, dans les économies capitalistes avancées, le PIB réel par personne a baissé de 4,9% en 2020 mais a augmenté de 5,0% en 2021. Cela signifie que le PIB réel par personne dans ces économies était encore légèrement inférieur au niveau atteint fin 2019. Donc deux ans de cicatrices.

La plupart des prévisions pour cette année, 2022, sont plus (ou moins) les mêmes qu’en 2021. L’économie mondiale devrait croître d’environ 3,5 à 4,0% en termes réels – un ralentissement significatif par rapport à 2021 (en baisse de 25% sur le taux ). De plus, les économies capitalistes avancées devraient croître à moins de 4 % en 2022 et à moins de 2,5 % en 2023.

Prévisions de croissance du PIB réel (%) par le Conference Board.

| 2020 | 2021 | 2022 | 2023 | |

| nous | -3.4 | 5.7 | 3.8 | 3.0 |

| Europe | -6.6 | 5.0 | 4.1 | 1.7 |

| Japon | -4.7 | 2.5 | 3.3 | 1.4 |

| AS | -4.6 | 5.1 | 3.9 | 2.3 |

| Chine | 2.2 | 5.0 | 3.3 | 3.2 |

| Inde | -7.1 | 7.5 | 8.5 | 4.3 |

| LA | -7.5 | 6.4 | 2.2 | 1.7 |

| EME | -2.1 | 5.2 | 4.0 | 3.2 |

| Monde | -3.3 | 5.1 | 3.9 | 2.8 |

C’est une histoire similaire pour les économies dites émergentes du « Sud global », dont la Chine et l’Inde. La Chine a été la seule grande économie qui a évité une crise au cours de l’année de COVID, 2020. Mais la croissance de la production chinoise en 2021 a été beaucoup plus faible qu’après la fin de la Grande Récession en 2009. Le Conference Board sous-estime sérieusement les taux de croissance de la Chine, mais même ainsi, en 2022, il est peu probable que le PIB réel de la Chine dépasse largement les 5 %.

Ce que suggèrent ces prévisions, c’est que la « ruée vers le sucre » des dépenses de consommation refoulées engendrée par les subventions en espèces du COVID provenant des dépenses budgétaires des gouvernements et les énormes injections de crédit par la centrale diminue et continuera de le faire cette année. En effet, comme nous le savons, les banques centrales envisagent désormais de « ralentir » leur création de crédit et même de relever les taux d’intérêt directeurs sur les emprunts. La Banque d’Angleterre a déjà commencé à relever son taux directeur et la Fed américaine prévoit trois hausses vers la fin de 2022.

Et toutes les prévisions pour cette année reposent sur l’idée que la nouvelle variante Omicron de COVID s’avérera de courte durée et seulement légèrement dommageable pour la santé humaine, grâce aux vaccinations et aux nouveaux traitements médicaux. Cela peut être optimiste et même s’il s’avère qu’Omicron ne perturbe pas les économies cette année, il n’y a aucune certitude qu’une autre variante plus dévastatrice n’émerge pas.

Ensuite, à mon avis, il y a une troisième étape à la suite de la crise de COVID à venir, probablement en 2022. Dans mes prévisions pour 2021, j’ai évoqué la possibilité que telle était la taille de la dette des entreprises et le grand nombre de soi-disant ‘ zombies » qui ne faisaient même pas assez de bénéfices pour couvrir le service de leurs dettes (malgré des taux d’intérêt très bas), qu’un krach financier pourrait s’ensuivre.

Et ce n’est que le risque dans les économies capitalistes avancées. Les économies dites émergentes sont déjà dans un état désastreux. Selon le FMI, environ la moitié des économies à faible revenu (EMI) sont désormais menacées de défaut de paiement. La dette des « marchés émergents » par rapport au PIB est passée de 40 % à 60 % dans cette crise. Et il y a peu de place pour augmenter les dépenses publiques pour atténuer le coup.

Les pays « en développement » sont dans une position beaucoup plus faible par rapport à la crise financière mondiale de 2008-09. En 2007, 40 pays émergents et pays à revenu intermédiaire avaient un excédent budgétaire combiné du gouvernement central égal à 0,3 pour cent du produit intérieur brut, selon le FMI. L’année dernière, ils ont affiché un déficit public de 4,9 % du PIB. Le déficit public des « PE » en Asie est passé de 0,7 % du PIB en 2007 à 5,8 % en 2019 ; en Amérique latine, il est passé de 1,2 pour cent du PIB à 4,9 pour cent; et les marchés émergents européens sont passés d’un excédent de 1,9 pour cent du PIB à un déficit de 1 pour cent. Le Conference Board prévoit une baisse du taux de croissance du PIB réel pour l’Amérique latine des deux tiers, passant de 6,4 % à 2,2 %, puis encore plus bas en 2023. C’est une recette pour une grave crise de la dette et des devises dans ces pays en 2022 – déjà L’Argentine se dirige vers un nouveau défaut sur sa dette.

Les gouvernements des économies émergentes sont ainsi confrontés soit à l’application d’une sévère austérité budgétaire qui prolongerait leur stagnation ; ou dévaluer leurs devises pour essayer de stimuler la croissance des exportations. Le gouvernement turc d’Erdogan a opté pour la politique de réduction et non d’augmentation des taux d’intérêt – dans le style politique de la théorie monétaire moderne. Cela a entraîné une sortie de capitaux et une dépréciation de 40 % de la livre turque par rapport aux principales devises. L’inflation a explosé. En 2022, l’économie turque plongera et une « stagflation » s’ensuivra.

Une crise financière et de la dette ne s’est pas produite en 2021. Au contraire, les marchés boursiers et obligataires mondiaux n’ont jamais été aussi bons. Le crédit financé par la banque centrale a inondé les actifs financiers comme s’il n’y avait pas de lendemain. Il en a résulté une hausse vertigineuse des prix des actifs financiers (actions et obligations) et de l’immobilier. Les banques centrales ont injecté 32 000 milliards de dollars sur les marchés financiers depuis le début de la pandémie de COVID-19, augmentant la capitalisation boursière mondiale de 60 000 milliards de dollars. Et les entreprises du monde entier ont levé 12 100 milliards de dollars en vendant des actions et en contractant des prêts en conséquence. L’indice boursier américain a augmenté de 17% en 2021, répétant une hausse similaire en 2020. L’indice S&P 500 a atteint un niveau record. L’indice Nikkei 225 affiche ses gains annuels les plus élevés depuis 1989.

Mais alors que nous entrons en 2022, l’époque de «l’argent facile» et des prêts bon marché touche à sa fin. L’énorme boom boursier des deux dernières années devrait s’essouffler. En effet, depuis avril 2021, seules cinq actions de haute technologie – Apple, Microsoft, Nvidia, Tesla et la société mère de Google Alphabet – ont représenté plus de la moitié de la hausse de l’indice S&P américain, tandis que 210 actions sont 10 % en dessous de leur 52-. sommets de la semaine. Et un tiers des « prêts à effet de levier », une forme populaire de création de dette, aux États-Unis ont un ratio dette/bénéfice supérieur à six, un niveau considéré comme dangereux pour la stabilité financière.

Ainsi, cette année pourrait être celle d’un krach financier ou au moins d’une correction sévère des cours boursiers et obligataires, alors que les taux d’intérêt augmentent, conduisant finalement une couche de sociétés zombies à la faillite. C’est ce que craignent les banques centrales . C’est pourquoi la plupart sont très prudents quant à la fin de l’ère de l’argent facile. Et pourtant, ils sont poussés à le faire en raison de la forte augmentation des taux d’inflation des prix des biens et services dans de nombreuses grandes économies.

Taux d’inflation annuel des biens et services de consommation aux États-Unis (%)

Ce pic d’inflation est principalement dû à la demande refoulée des consommateurs, car les gens épuisent les économies accumulées pendant les blocages et se heurtent à des « goulots d’étranglement » de l’offre. Ces goulots d’étranglement sont le résultat des restrictions sur le transport international de marchandises et de composants et des restrictions continues sur les matières premières et les composants pour la production – cela fait partie des conséquences de la crise COVID de 2020 et parce qu’une grande partie du monde souffre toujours de la pandémie.

L’économie dominante est divisée sur la question de savoir si ce pic d’inflation est « transitoire » et si le taux d’inflation reviendra à des niveaux « normaux » ou non. À mon avis, les taux d’inflation élevés actuels seront probablement « transitoires », car au cours de 2022, la croissance de la production, de l’investissement et de la productivité commencera probablement à retomber à des taux de « longue dépression ». Cela signifiera que l’inflation diminuera également, bien qu’elle soit toujours plus élevée qu’avant la pandémie.

On pense que 2022 marquera en fait le début de nouveaux niveaux de PIB et de croissance de la productivité tels qu’ils ont été vécus par les États-Unis dans les « années folles » du siècle dernier après la fin de l’épidémie de grippe espagnole. Au cours des années folles, le PIB réel américain a augmenté de 42 % et de 2,7 % par an et par habitant. Mais il ne semble y avoir aucune preuve pour justifier l’affirmation de certains optimistes dominants selon laquelle le monde capitaliste avancé est sur le point de connaître une année 2020 rugissante.. La grande différence entre les années 1920 et les années 2020 est que la crise de 1920-21 aux États-Unis et en Europe a éliminé le « bois mort » des entreprises inefficaces et non rentables afin que les solides survivants puissent bénéficier de plus de parts de marché. La rentabilité du capital a fortement augmenté dans la plupart des économies. Rien de tel n’est prévu pour 2022 ou au-delà, comme le montrent les prévisions du Conference Board (ci-dessus), ou d’ailleurs celles du FMI (ci-dessous).

Les optimistes pour un nouveau long boom dans les années 2020 pour remplacer la longue dépression des années 2010, comme le Conference Board, fondent leur argumentation sur une relance de la productivité totale des facteurs (PTF). Cette mesure est censée saisir le rôle de l’efficacité et de l’innovation dans la croissance de la production. Le CB estime que la PTF mondiale augmentera de 0,4% en moyenne par an cette décennie, contre zéro au cours des 20 dernières années. Ce n’est pas vraiment une amélioration par rapport aux prévisions de ralentissement ou même de baisse de l’emploi en âge de travailler et de la faible croissance des investissements en capital à l’échelle mondiale. En effet, au troisième trimestre 2021, la croissance de la productivité aux États-Unis s’est effondrée sur le trimestre le plus en 60 ans, tandis que le taux en glissement annuel a chuté de 0,6%, la plus forte baisse depuis 1993, l’emploi ayant augmenté plus rapidement que la production.

Un long boom ne serait possible, selon Marx, que s’il y a une destruction significative des valeurs du capital dans un effondrement majeur. En nettoyant le processus d’accumulation d’une technologie obsolète et d’un capital défaillant et non rentable, l’innovation des nouvelles entreprises pourrait alors prospérer. C’est parce qu’une telle « destruction créative » offrirait un taux de rentabilité plus élevé. Mais il n’y a pas encore de signe de reprise brutale de la rentabilité moyenne du capital. Il faut probablement une augmentation soutenue d’environ 30 % de la rentabilité pour produire un nouveau long boom comme les « années folles » ou « l’âge d’or » d’après-guerre ou même celui atteint modestement dans la période néolibérale de la fin du 20e siècle.

Et ne vous attendez pas à une nouvelle aide fiscale et monétaire de la part des gouvernements. Compte tenu du niveau élevé de la dette du secteur public, les gouvernements favorables aux entreprises cherchent partout à réduire les dépenses fiscales et les déficits budgétaires. En effet, les impôts devraient augmenter et les dépenses publiques devraient être réduites. Selon le FMI, les dépenses des administrations publiques en 2022 diminueront de 8 % en pourcentage du PIB cette année par rapport à l’année dernière. Cette baisse est en partie due à une diminution des dépenses de soutien au COVID et à une augmentation du PIB.

Mais si nous examinons les projections de dépenses et de revenus du gouvernement américain, selon le Congressional Budget Office, les dépenses du gouvernement fédéral devraient baisser de 7 % en moyenne jusqu’en 2026 par rapport aux niveaux de 2021, tandis que les recettes fiscales devraient augmenter de 25 %. Le budget américain sera divisé par deux en 2022 et maintenu au plus bas les années suivantes. Aucune relance budgétaire de type keynésien n’est donc prévue, bien au contraire.

Les plans du président américain Biden visant à augmenter les dépenses budgétaires ont été contrecarrés par le Congrès et n’auraient de toute façon eu qu’un faible impact sur l’activité économique. Le fonds de relance de l’UE pour les économies les plus faibles de la zone euro n’a même pas encore commencé et sera encore une fois insuffisant pour soutenir une croissance économique plus rapide.

En conclusion, en supposant qu’il n’y ait pas de nouvelles catastrophes dues à la pandémie de COVID, l’économie mondiale connaîtra une croissance en 2022, mais loin d’être aussi rapide qu’au cours de l’année de la « ruée vers le sucre » de 2021. Et d’ici la fin de cette année, la plupart des grandes économies auront ont commencé à retomber vers les tendances de faible croissance et de faible productivité de la longue dépression des années 2010, avec des perspectives de croissance encore plus lente pour le reste de la décennie.