Agenda militant

Ailleurs sur le Web

![S’abonner au flux RSS [RSS]](images/rss.jpg)

- Au cœur du capital (12/03)

- Le débat des représentants des partis, avec Paul Vannier (12/03)

- Meeting avec Bagayoko, Coquerel et Mélenchon à Saint-Denis ! (11/03)

- Ludivine Bantigny, "La Bourse ou la vie. Le Front populaire, histoire pour aujourd’hui" (11/03)

- C’est quoi le "marxisme classique" et le "marxisme occidental" ? (10/03)

- “Le socialisme est la maison commune de tous les combats justes.” – Entretien avec Joseph Andras (10/03)

- Sur Franceinfo : Brigitte Boucher et les irresponsables (10/03)

- Ce que révèle l’affaire Epstein (10/03)

- Au Liban, d’une guerre coloniale à l’autre et du droit de résister (10/03)

- POUR UN FRONT ANTIFASCISTE AU SECOND TOUR DES ÉLECTIONS MUNICIPALES (10/03)

- Meeting de la campagne municipale LFI à Lille (10/03)

- Meeting avec Jean-Luc Mélenchon et Sophia Chikirou à Paris ! (09/03)

- Colombie : la gauche de Gustavo Petro valide le dernier test des législatives avant la présidentielle (09/03)

- Penser l’émancipation autrement, discuter l’apport de marxistes hétérodoxes [Podcast] (09/03)

- Terrorisme d’Ultra-droite (08/03)

- "L’Iran est sur le point d’obtenir l’arme nucléaire" : trente ans de prophéties démenties (08/03)

- Hommage au chercheur marxiste Michael Parenti – Compilation d’entretiens (08/03)

- La guerre de trop : les Américains et les Israéliens n’ont rien compris à l’Iran ! (08/03)

- Poutou annonce un probable soutien du NPA-A à Mélenchon en 2027 (07/03)

- Attaques en série contre LFI (07/03)

- Des maires insoumis pour tout changer | Clip officiel - Municipales 2026 (07/03)

- Romaric Godin : "La force fondamentale du capitalisme le pousse vers le néofascisme" (07/03)

- Quentin Deranque était en première ligne dans la bagarre (06/03)

- Tirer une balle dans la tête sans intention de donner la mort (06/03)

- Les États-Unis et Israël nous entraînent dans une barbarie suicidaire (06/03)

Liens

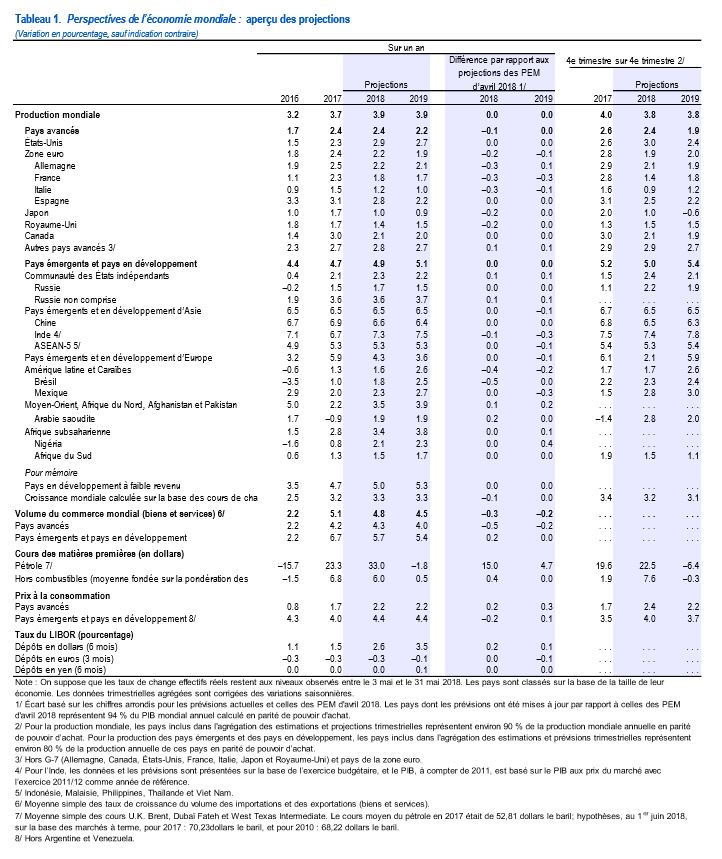

FMI: Perspectives de l’économie mondiale, juillet 2018

Ces articles de la rubrique « Ailleurs sur le web » sont publiés à titre d'information et n'engagent pas la Tendance CLAIRE.

https://www.anti-k.org/2018/07/17/fmi-perspectives-de-leconomie-mondiale-juillet-2018/

Perspectives de l’économie mondiale, juillet 2018

Une expansion moins égale et des tensions commerciales croissantes

- Selon les projections, la croissance mondiale devrait atteindre 3,9 % en 2018 et en 2019, ce qui correspond aux prévisions des Perspectives de l’économie mondiale (PEM) d’avril 2018, mais l’expansion devient moins égale, et les risques entourant les perspectives augmentent. Le rythme de l’expansion semble avoir culminé dans certains grands pays et la croissance est devenue moins synchronisée. Aux États-Unis, la dynamique à court terme s’affermit conformément aux prévisions des PEM d’avril dernier, et le dollar s’est apprécié d’environ 5 % ces dernières semaines. Les projections de la croissance ont été révisées à la baisse pour la zone euro, le Japon et le Royaume-Uni, car l’activité a été inférieure aux prévisions au début de 2018. Parmi les pays émergents et les pays en développement, les perspectives de croissance deviennent aussi plus inégales, sur fond de la montée des prix du pétrole, de la hausse des rendements aux États-Unis, d’une escalade des tensions commerciales et des pressions des marchés sur les monnaies de pays dont les paramètres économiques fondamentaux s’affaiblissent. Les projections de la croissance ont été révisées à la baisse pour l’Argentine, le Brésil et l’Inde, tandis que les perspectives de quelques pays exportateurs de pétrole se sont améliorées.

- Le solde des aléas influant sur les perspectives est encore plus négatif, y compris à court terme. Les relèvements des droits de douane qui ont été annoncés récemment par les États-Unis, ou qui sont anticipés, et les mesures de rétorsion de leurs partenaires commerciaux ont accru la probabilité d’une escalade et d’une prolongation des mesures commerciales. Cela pourrait faire dérailler la reprise et peser sur les perspectives de croissance à moyen terme, en influant directement sur l’affectation des ressources et la productivité, ainsi qu’en faisant monter l’incertitude et en pesant sur l’investissement. Les conditions restent favorables pour les pays avancés sur les marchés financiers, avec des écarts de taux réduits, des valorisations tendues sur certains marchés et une faible volatilité, mais cela pourrait changer rapidement. Parmi les déclencheurs éventuels figurent une aggravation des tensions et des conflits commerciaux, des problèmes géopolitiques et une montée de l’incertitude politique. La hausse de l’inflation aux États-Unis, où le chômage est inférieur à 4 % mais où les marchés intègrent une trajectoire bien moins profonde pour les relèvements des taux d’intérêt que celle figurant dans les projections du comité de politique monétaire, pourrait aussi entraîner une réévaluation soudaine des paramètres économiques fondamentaux et des risques de la part des investisseurs. Un durcissement des conditions financières pourrait provoquer des ajustements de portefeuille déstabilisateurs, de fortes variations des taux de change et de nouvelles réductions des entrées de capitaux dans les pays émergents, en particulier ceux dont les paramètres fondamentaux s’affaiblissent ou qui présentent un risque politique plus élevé.

- Pour préserver l’expansion mondiale, il reste essentiel d’éviter les mesures protectionnistes et de trouver une solution basée sur la coopération qui encourage la croissance continue des échanges de biens et services. Les politiques des pouvoirs publics et les réformes doivent viser à soutenir l’activité, à rehausser la croissance à moyen terme et à en accroître le caractère inclusif. Mais, étant donné la baisse des capacités inemployées et la montée des risques de dégradation, beaucoup de pays doivent reconstituer leurs amortisseurs budgétaires de manière à dégager une marge de manœuvre en vue de la prochaine récession et de renforcer la résilience financière face à une volatilité peut-être plus élevée sur les marchés.

L’expansion se poursuit à un rythme moins égal

Tandis que la reprise cyclique mondiale approche du cap de deux ans, le rythme de l’expansion dans certains pays semble avoir culminé, et la croissance devient moins synchronisée d’un pays à l’autre. Parmi les pays avancés, les divergences entre les États-Unis d’une part et l’Europe et le Japon d’autre part s’accentuent. La croissance devient aussi plus inégale parmi les pays émergents et les pays en développement, du fait de l’influence combinée de la montée des prix du pétrole, de la hausse des rendements aux États-Unis, des changements d’état d’esprit à la suite de l’escalade des tensions commerciales, ainsi que de l’incertitude entourant la situation politique et l’action des pouvoirs publics au niveau national. Si les conditions financières restent généralement favorables, ces facteurs ont entraîné une réduction des entrées de capitaux, une hausse des coûts de financement et des pressions sur les taux de change, qui sont plus vives dans les pays dont les paramètres économiques fondamentaux s’affaiblissent ou qui présentent un risque politique plus élevé. Les données à fréquence élevée donnent une image mitigée de l’activité mondiale à court terme. Les volumes des ventes de détail semblent avoir culminé au deuxième trimestre et les données tirées des enquêtes auprès des directeurs d’achat pour le secteur des services restent généralement solides. Cependant, la production industrielle semble avoir fléchi, et les données des enquêtes auprès des directeurs d’achat dans l’industrie manufacturière font état d’un recul des nouvelles commandes d’exportation.

Prix des produits de base et inflation. Du fait dans une large mesure d’une offre insuffisante, les prix mondiaux du pétrole ont augmenté de 16 % entre février 2018 (période de référence pour les PEM d’avril 2018) et début juin 2018 (période de référence pour la Mise à jour des PEM de juillet 2018). En juin, l’Organisation des pays exportateurs de pétrole (OPEP) et les pays producteurs de pétrole non-membres de l’OPEP ont convenu d’accroître la production de pétrole d’environ 1 million de barils par jour par rapport aux niveaux actuels, corrigeant ainsi la non-réalisation récente de l’objectif fixé par ce groupe en novembre 2016. Les anticipations des marchés semblent indiquer que la baisse des capacités au Venezuela et les sanctions imposées par les États-Unis à l’Iran pourraient empêcher le groupe de procéder à l’augmentation de la production convenue de manière systématique. Cependant, les marchés à terme indiquent que les cours vont probablement baisser au cours des quatre à cinq prochaines années (en partie à cause d’une augmentation de la production de gaz de schiste aux États-Unis) : fin juin, les cours à moyen terme avoisinaient 59 dollars le baril (soit 20 % en deçà des niveaux actuels). L’augmentation des prix des carburants a fait monter l’inflation globale dans les pays avancés et les pays émergents. L’inflation hors alimentation et énergie s’est affermie aux États-Unis car le marché du travail a continué de se tendre, et a augmenté graduellement dans la zone euro. Dans les pays émergents, l’inflation hors alimentation et énergie est montée aussi, du fait des répercussions de la dépréciation de la monnaie dans certains cas et des effets secondaires de la hausse des prix des carburants dans d’autres. Les prix des produits de base agricoles ont augmenté légèrement, en raison de la diminution de l’offre excédentaire.

Conditions financières dans les pays avancés. Étant donné l’affermissement de l’inflation et la solide création d’emplois, la Réserve fédérale américaine a continué de normaliser progressivement sa politique monétaire. Elle a relevé la fourchette cible du taux des fonds fédéraux de 25 points de base en juin, tout en indiquant qu’elle procéderait à deux relèvements supplémentaires en 2018 et à trois en 2019, soit une trajectoire plus pentue que celle indiquée en mars dernier. La Banque centrale européenne (BCE) a annoncé qu’elle réduirait ses achats mensuels d’actifs de 30 milliards d’euros à 15 milliards d’euros en octobre, et qu’elle prévoyait de mettre fin à ce programme le 31 décembre 2018. Elle a indiqué aussi qu’elle maintiendrait ses taux directeurs à leurs niveaux actuels au moins jusqu’à la fin de l’été 2019 ; ce cadrage prospectif est un peu plus accommodant que prévu par les marchés. Les rendements des bons du Trésor américain à 10 ans étaient voisins de 2,85 % début juillet et ont augmenté de manière modeste depuis février, tandis que les rendements des obligations allemandes à 10 ans, aux environs de 30 points de base, ont baissé sur la même période. Parmi les autres pays avancés, les écarts de taux souverains pour l’Italie ont augmenté fin mai dans des proportions qui sont les plus élevées depuis 2012 à la suite des difficultés rencontrées pour former un nouveau gouvernement. Ils ont diminué depuis, mais ils restaient voisins de 240 points de base début juillet en raison des craintes concernant l’évolution de la politique économique. Les répercussions sur les marchés obligataires des autres pays avancés ont été limitées pour l’essentiel, les écarts de taux dans les autres pays de la zone euro demeurant réduits. Les cours des actions dans les pays avancés sont généralement plus élevés qu’en février-mars. Après une poussée en février, la volatilité a baissé et l’appétit pour le risque a été solide. En conséquence, les conditions financières dans les pays avancés restent généralement accommodantes.

Conditions financières dans les pays émergents. Les banques centrales de grands pays émergents (parmi lesquels l’Argentine, l’Inde, l’Indonésie, le Mexique et la Turquie) ont relevé leur taux directeur, face à la montée de l’inflation et aux pressions sur les taux de change (conjuguées à des inversions de capitaux dans certains cas). Les rendements à long terme ont augmenté aussi ces derniers mois, et les écarts de taux se sont généralement creusés. Les indices boursiers de la plupart des pays émergents ont reculé de manière modeste, en raison, dans certains cas, de craintes concernant des déséquilibres (par exemple, Argentine et Turquie), et, de manière générale, d’une augmentation des risques entourant les perspectives.

Taux de change et flux de capitaux. Début juillet 2018, le dollar s’était apprécié de plus de 5 % en valeur effective réelle depuis février (période de référence pour les PEM d’avril 2018), tandis que l’euro, le yen et la livre britannique étaient plus ou moins inchangés. Par contre, les monnaies de quelques pays émergents se sont dépréciées vivement. Le peso argentin s’est affaibli de plus de 20 % et la lire turque d’environ 10 % en raison de craintes concernant des déséquilibres financiers et macroéconomique. Le réal brésilien s’est déprécié de plus de 10 % en raison d’une reprise plus faible que prévu et de l’incertitude politique. En Afrique du Sud, des données macroéconomiques moins bonnes que prévu ont contribué à la dépréciation de 7 % du rand, ce qui a annulé en partie la forte appréciation observée fin 2017 et début 2018. Les monnaies des plus grands pays émergents d’Asie sont restées plus ou moins à leur niveau de février dernier, avec une dépréciation modeste pour le renminbi. Du fait des signes de tensions financières dans certains pays plus vulnérables et d’une montée des tensions commerciales, les flux de capitaux vers les pays émergents ont reculé au deuxième trimestre jusqu’à fin mai après un solide début d’année, avec une hausse des ventes de titres de créance par les non-résidents.

Prévisions de la croissance mondiale

La croissance mondiale devrait atteindre 3,9 % en 2018 et en 2019, comme prévu dans les PEM d’avril 2018. Si les chiffres globaux font état de perspectives mondiales plus ou moins inchangées par rapport aux PEM d’avril dernier, des révisions indiquent que les perspectives diffèrent d’un pays à l’autre. La prévision de référence suppose un durcissement progressif des conditions financières, celles-ci restant toutefois favorables, avec des pressions localisées sur la base des différences sur le plan des paramètres économiques fondamentaux. Il est supposé que la normalisation de la politique monétaire dans les pays avancés se déroulera de manière bien communiquée et régulière. La croissance de la demande intérieure (notamment l’investissement, qui constitue un élément important de la reprise mondiale) devrait rester vigoureuse, alors même que la croissance globale de la production ralentit dans certains cas où elle a été supérieure à la tendance pendant plusieurs trimestres. Dans la prévision de référence, les effets de contraction directs des mesures commerciales annoncées récemment ou prévues[1] devraient être faibles, car ces mesures ne concernent qu’une très petite partie du commerce mondial jusqu’à présent. La prévision de référence suppose aussi que les répercussions sur l’état d’esprit des marchés seront limitées, même si l’escalade des tensions commerciales constitue un risque de dégradation important.

Dans les pays avancés, la croissance devrait rester supérieure à la tendance en 2018, à 2,4 % (comme en 2017), avant de tomber à 2,2 % en 2019. La prévision pour 2018 est inférieure de 0,1 point de pourcentage à celle des PEM d’avril dernier, en grande partie du fait d’une modération de la croissance plus marquée que prévu dans la zone euro et au Japon après plusieurs trimestres de croissance supérieure au potentiel.

- Aux États-Unis, l’expansion à court terme devrait s’affermir temporairement conformément aux prévisions des PEM d’avril dernier : la croissance devrait atteindre 2,9 % en 2018 et 2,7 % en 2019. Une relance budgétaire de grande envergure, conjuguée à une demande finale privée déjà robuste, portera la production davantage au-delà de son potentiel et réduira le taux de chômage en deçà d’un niveau observé pour la dernière fois il y a 50 ans, ce qui créera des tensions inflationnistes supplémentaires. Les importations devraient augmenter du fait de la hausse de la demande intérieure, ce qui creusera le déficit des transactions courantes et accentuera les déséquilibres mondiaux excessifs.

- Dans la zone euro, la croissance devrait ralentir progressivement, de 2,4 % en 2017 à 2 % en 2018 et à 1,9 % en 2019 (soit une révision à la baisse de 0,2 point de pourcentage pour 2018 et de 0,1 point de pourcentage pour 2019 par rapport aux PEM d’avril dernier). Les prévisions de croissance pour 2018 ont été révisées à la baisse pour l’Allemagne et la France, après que l’activité a fléchi plus que prévu au premier trimestre, et en Italie, où la hausse des écarts de taux souverains et le durcissement des conditions financières qui s’expliquent par l’incertitude politique récente devraient peser sur la demande intérieure.

- Au Japon, la prévision de croissance a été révisée à la baisse à 1,0 % pour 2018 (0,2 point de pourcentage de moins que dans les PEM d’avril dernier) après une contraction au premier trimestre en raison de la faiblesse de la consommation et de l’investissement privés. L’activité devrait s’affermir sur le reste de l’année et en 2019, portée par une augmentation de la consommation privée, de la demande extérieure et de l’investissement.Les pays émergents et les pays en développement ont fait face à de puissants vents latéraux au cours des derniers mois : hausse des prix du pétrole, augmentation des rendements aux États-Unis, appréciation du dollar, tensions commerciales et conflits géopolitiques. Les perspectives des régions et des pays varient donc en fonction de la manière dont ces forces de nature mondiale influent sur des facteurs idiosyncratiques nationaux et vice versa. Les conditions financières restent généralement propices à la croissance, même s’il existe des différences d’un pays à l’autre sur la base de leurs paramètres économiques fondamentaux et de l’incertitude politique qui y règne. L’effet bénéfique de la hausse des prix du pétrole sur les pays exportateurs de pétrole étant dans une large mesure compensé par l’effet de freinage exercé par les facteurs susmentionnés sur d’autres pays, les prévisions de croissance pour l’ensemble du groupe en 2018 et en 2019 restent inchangées par rapport à celles des PEM d’avril dernier, à savoir, respectivement, 4,9 % et 5,1 %.

- Les pays émergents et les pays en développement d’Asie devraient continuer d’enregistrer de solides résultats, avec une croissance de 6,5 % en 2018–19. En Chine, la croissance devrait ralentir de 6,9 % en 2017 à 6,6 % en 2018 et à 6,4 % en 2019, tandis que le durcissement de la réglementation du secteur financier prend forme et que la demande extérieure fléchit. En Inde, la croissance devrait passer de 6,7 % en 2017 à 7,3 % en 2018 et à 7,5 % en 2019, tandis que les effets de freinage exercés par l’échange de billets et la mise en place de la taxe sur les biens et services s’estompent. Cette projection est inférieure de 0,1 et de 0,3 point de pourcentage pour 2018 et 2019, respectivement, à celle des PEM d’avril dernier, ce qui s’explique par les effets négatifs de la hausse des prix du pétrole sur la demande intérieure et le durcissement monétaire plus rapide que prévu dû à l’anticipation d’une inflation plus élevée. Dans les pays de l’ASEAN-5, la croissance devrait se stabiliser autour de 5,3 %, tandis que la demande intérieure reste vigoureuse et que les exportations continuent de se redresser.

- Dans les pays émergents et les pays en développement d’Europe, la croissance devrait ralentir de 5,9 % en 2017 à 4,3 % en 2018 et à 3,6 % en 2019 (soit 0,1 point de pourcentage de moins que dans les PEM d’avril dernier pour 2019). Les conditions financières se sont durcies pour certains pays qui affichent un déficit extérieur élevé, notamment la Turquie, où la croissance devrait tomber de 7,4 % en 2017 à 4,2 % cette année.

- En Amérique latine. La croissance devrait s’accélérer de manière modeste, de 1,3 % en 2017 à 1,6 % en 2018, puis à 2,6 % en 2019 (soit 0,4 et 0,2 point de pourcentage de moins que prévu dans les PEM d’avril dernier). Si la hausse des prix des produits de base continue de bénéficier aux pays de la région qui exporte ces produits, les prévisions moroses par rapport à celles d’avril tiennent à des perspectives plus difficiles pour les pays principaux, en raison du durcissement des conditions financières et de l’ajustement nécessaire de la politique économique (Argentine), des effets persistants des grèves et de l’incertitude politique (Brésil), ainsi que des tensions commerciales et de l’incertitude prolongée concernant la renégociation de l’ALÉNA et le programme d’action du nouveau gouvernement (Mexique). Les perspectives du Venezuela, qui enregistre un effondrement spectaculaire de l’activité et une crise humanitaire, ont encore été révisées à la baisse, en dépit de la hausse des prix du pétrole, la production pétrolière ayant diminué fortement.

- Les pays exportateurs de pétrole de la région du Moyen-Orient, de l’Afrique du Nord, de l’Afghanistan et du Pakistan ont profité de l’amélioration des perspectives des prix du pétrole, mais les perspectives des pays importateurs de pétrole restent fragiles. Plusieurs pays font encore face à des besoins considérables de rééquilibrage budgétaire, et la menace d’une intensification des conflits géopolitiques continue de peser sur la croissance dans la région. La croissance devrait passer de 2,2 % en 2017 à 3,5 % en 2018, puis à 3,9 % en 2019, soit 0,2 point de pourcentage de plus que prévu dans les PEM d’avril dernier pour 2019.

- En Afrique subsaharienne, la reprise devrait se poursuivre, portée par la hausse des prix des produits de base. La croissance pour l’ensemble de la région devrait passer de 2,8 % en 2017 à 3,4 % cette année, puis à 3,8 % en 2019 (0,1 point de pourcentage de plus que prévu dans les PEM d’avril dernier pour 2019). Cette révision à la hausse des prévisions s’explique par l’amélioration des perspectives du Nigéria, où la croissance devrait passer de 0,8 % en 2017 à 2,1 % en 2018 et à 2,3 % en 2019 (0,4 point de pourcentage de plus que prévu dans les PEM d’avril dernier pour 2019) grâce à l’amélioration des perspectives des prix du pétrole. En Afrique du Sud, en dépit d’un premier trimestre moins bon que prévu (en partie à cause de facteurs temporaires), l’économie devrait se redresser quelque peu sur le reste de 2018 et en 2019 : le regain de confiance lié aux changements à la tête du pays devrait se traduire progressivement par une augmentation de l’investissement privé.

- Dans la Communauté des États indépendants, la croissance devrait se stabiliser aux alentours de 2,3 % en 2018–19, avec une révision à la hausse de 0,1 point de pourcentage pour chaque année par rapport aux PEM d’avril dernier. Les perspectives de l’économie russe sont similaires à la projection d’avril dernier, les effets positifs de la hausse des prix du pétrole étant compensés par l’impact des sanctions, tandis que les perspectives du Kazakhstan se sont améliorées grâce au rebond des prix du pétrole.RisquesSi la prévision de référence pour la croissance mondiale est plus ou moins inchangée, le solde des aléas qui l’influencent est devenu négatif à court terme et, comme dans les PEM d’avril 2018, reste négatif à moyen terme. La possibilité d’une croissance plus dynamique que prévu s’est quelque peu estompée au vu des faibles résultats enregistrés au premier trimestre dans plusieurs grands pays, de la modération des indicateurs économiques à fréquence élevée et du durcissement des conditions financières dans certains pays vulnérables. D’autre part, les risques de dégradation ont pris de l’importance, principalement l’escalade et le maintien de mesures commerciales, ainsi que le durcissement des conditions financières à l’échelle mondiale.

- Tensions financières. Les récentes poussées de volatilité mettent en évidence la possibilité de variations abruptes des conditions financières mondiales en raison de la réévaluation des paramètres fondamentaux et des risques par les marchés, y compris une modification des attentes concernant la politique monétaire ou les effets d’une montée des tensions commerciales, de soudaines hausses des primes de risque ou d’échéance, et d’une augmentation de l’incertitude politique. Comme noté dans les PEM et le Rapport sur la stabilité financière dans le monde (GFSR) d’avril 2018, les signes d’une inflation plus ferme que prévu aux États-Unis pourraient modifier les anticipations des marchés quant aux relèvements des taux d’intérêt américains, qui se situent aujourd’hui bien en deçà de ceux figurant dans la prévision de référence des PEM. Une détérioration soudaine de l’appétit pour le risque pourrait provoquer des ajustements déstabilisateurs des portefeuilles, accélérer et élargir l’inversion des flux de capitaux en provenance des pays émergents et causer une nouvelle appréciation du dollar, ce qui mettrait à l’épreuve les pays ayant une dette élevée, appliquant un taux de change fixe ou présentant des asymétries sur leur bilan. Dans certains pays de la zone euro, l’inaction des pouvoirs publics et des chocs politiques au niveau national pourraient entraîner une décompression des écarts de taux souverains, ce qui pèserait sur la dynamique de la dette publique et affaiblirait les bilans des banques. En Chine, où les autorités prennent des mesures louables pour ralentir la croissance du crédit, un manque de coordination de l’action réglementaire sur le plan financier et des collectivités locales pourrait avoir des conséquences indésirables, sous la forme d’une réévaluation désordonnée des actifs financiers, d’une augmentation des risques de refinancement et d’effets négatifs plus marqués que prévu sur l’activité.

- Tensions commerciales. Les perspectives sont assombries aussi par les tensions commerciales actuelles et l’affaiblissement du soutien à l’intégration économique mondial dans certains pays avancés. Au cours des derniers mois, les États-Unis ont institué des droits de douane sur diverses importations, poussant leurs pays partenaires à prendre des mesures de rétorsion. Par ailleurs, l’ALÉNA et les arrangements économiques entre le Royaume-Uni et le reste de l’Union européenne sont en train d’être renégociés. Une escalade des tensions commerciales pourrait miner la confiance des entreprises et des marchés financiers, ce qui nuirait à l’investissement et au commerce. Au-delà de son impact immédiat sur l’état d’esprit des marchés, la prolifération de mesures commerciales pourrait accroître l’incertitude entourant la portée potentielle des mesures commerciales, ce qui entraverait l’investissement, tandis qu’un accroissement des obstacles au commerce rendrait les biens échangeables moins abordables, perturberait les chaînes d’approvisionnement mondiales et ralentirait la propagation des nouvelles technologies, ce qui réduirait la productivité.

- Facteurs non économiques. En évoquant la possibilité d’un ralentissement de l’exécution des réformes ou de modifications sensibles des objectifs de la politique économique, l’incertitude politique, notamment dans le contexte d’élections à venir ou de leurs lendemains immédiats dans plusieurs pays, pourrait décourager l’investissement privé et freiner l’activité économique. En Europe, les ventes massives d’obligations italiennes à la fin du mois de mai ont de nouveau mis en évidence les profonds problèmes structurels et les maigres volants de sécurité au niveau national, ce qui représente un risque considérable pour les perspectives. Les risques géopolitiques et les troubles internes pèsent sur les perspectives de plusieurs pays, en particulier au Moyen-Orient et en Afrique subsaharienne. Par ailleurs, de nombreux pays restent vulnérables aux coûts économiques et humanitaires des événements climatiques extrêmes et d’autres catastrophes naturelles, avec des ramifications internationales qui peuvent être considérables par le biais des flux migratoires.PrioritésSi la prévision de référence pour l’économie mondiale fait état d’une persistance de l’expansion, quoique moins égale, en 2018-19, le risque que les résultats soient inférieurs aux prévisions a augmenté. Il est donc d’autant plus urgent de faire avancer les mesures et les réformes qui alimentent l’expansion actuelle et renforcent la résilience afin de réduire la possibilité d’un ralentissement déstabilisateur. Par ailleurs, les projections de la croissance par habitant à moyen terme restent inférieures aux moyennes du passé dans beaucoup de pays. Faute de vastes mesures visant à accroître la production potentielle et à veiller à ce que les bienfaits soient partagés par tous, le désenchantement à l’égard des arrangements économiques existants pourrait bien alimenter le soutien à des politiques de repli sur soi qui amputent la croissance. La coopération multilatérale dans le cadre d’un système commercial ouvert et fondé sur des règles a un rôle essentiel à jouer pour préserver l’expansion mondiale et renforcer les perspectives à moyen terme. Étant donné la diversité des positions conjoncturelles, des contraintes structurelles et de la marge de manœuvre disponible, les priorités diffèrent d’un pays à l’autre.

- Dans les pays avancés, la politique macroéconomique doit être adaptée à la position conjoncturelle arrivée à maturité. Lorsque l’inflation converge vers les objectifs fixés, une normalisation monétaire progressive, bien communiquée et fondée sur les données peut garantir un ajustement sans heurts. Les niveaux d’endettement s’approchant de leur niveau record dans beaucoup de pays, la politique budgétaire doit commencer à reconstituer des amortisseurs si besoin est. Le rythme doit être calibré de manière à éviter de freiner brutalement la croissance, avec des mesures appropriées pour accroître l’inclusion économique. Il convient d’éviter ou de démanteler les relances budgétaires procycliques (par exemple, États-Unis), tandis que des mesures supplémentaires doivent être prises par les pays qui disposent d’un espace budgétaire et qui affichent un excédent extérieur excessif afin d’accroître le potentiel de croissance intérieure et de s’attaquer aux déséquilibres mondiaux (par exemple, Allemagne). Pour renforcer les perspectives à moyen terme, les pays doivent donner la priorité à des mesures du côté de l’offre qui accroissent la production potentielle et la productivité, notamment en investissant dans les infrastructures physiques et numériques, en rehaussant le taux d’activité là où le vieillissement de la population menace l’avenir de la main-d’œuvre et en améliorant les qualifications des travailleurs. Il est essentiel de s’attaquer aux poches de vulnérabilité qui subsistent dans les secteurs financiers de certains pays avancés de la zone euro, notamment en continuant d’assainir les bilans, en promouvant la consolidation dans les pays surbancarisés et en accroissant la rentabilité des banques. De manière plus générale, éviter un démantèlement systématique des réformes réglementaires de l’après-crise contribuerait à maintenir la résilience dans un environnement financier qui pourrait être plus volatile.

- De nombreux pays émergents et pays en développement doivent renforcer leur résilience grâce à un dosage approprié de mesures budgétaires, monétaires, de change et prudentielles visant à réduire la vulnérabilité au durcissement des conditions financières mondiales, aux brusques variations des taux de change et aux inversions des flux de capitaux. Face à la hausse de la volatilité sur les marchés, il est encore plus pertinent, comme il est recommandé de longue date, de freiner une croissance excessive du crédit si besoin est, de veiller à la bonne santé des bilans bancaires, de limiter les asymétries d’échéances et de monnaies, ainsi que de maintenir le bon ordre sur les marchés. De manière générale, la flexibilité des taux de change sera importante pour absorber l’impact des chocs extérieurs, même s’il convient de surveiller de près les effets des dépréciations monétaires sur les bilans privés et publics et sur les anticipations inflationnistes intérieures. Les niveaux d’endettement ont augmenté rapidement dans les pays émergents et dans les pays à faible revenu au cours des dix dernières années : la politique budgétaire doit donc chercher principalement à préserver et à reconstituer les amortisseurs le cas échéant, grâce à des mesures propices à la croissance qui protègent les populations les plus vulnérables. Afin de rehausser la croissance potentielle et d’accroître l’inclusion, les réformes structurelles restent essentielles pour réduire les goulets d’étranglement dans les infrastructures, renforcer le climat des affaires, mettre à niveau le capital humain et veiller à ce que tous les segments de la société aient des opportunités.

- La coopération multilatérale reste cruciale pour s’attaquer aux problèmes qui dépassent les frontières nationales. L’intégration économique mondiale dans le cadre d’un système commercial multilatéral ouvert et fondé sur des règles a rehaussé les niveaux de vie, a contribué à accroître la productivité et a permis de partager les innovations dans le monde entier. Pour préserver et élargir ces gains, les pays doivent collaborer pour continuer de réduire les coûts des échanges commerciaux et régler leurs différends sans relever les barrières tarifaires et non tarifaires. Il est essentiel de coopérer à l’échelle mondiale dans une série d’autres domaines, par exemple pour achever le programme de réformes de la réglementation financière, éviter une nouvelle aggravation des déséquilibres mondiaux excessifs, renforcer la fiscalité internationale, ainsi que faire face au changement climatique et l’atténuer.

[1] Il s’agit de l’augmentation des droits de douane américains sur les importations de panneaux solaires, de machines à laver, d’acier, d’aluminium et d’une série de produits chinois, ainsi que des mesures de rétorsion annoncées le 6 juillet par leurs partenaires commerciaux. L’effet des mesures commerciales de plus large portée annoncées par les États-Unis le 10 juillet n’est pas inclus dans le scénario de référence