Agenda militant

Ailleurs sur le Web

![S’abonner au flux RSS [RSS]](images/rss.jpg)

- Au cœur du capital (12/03)

- Le débat des représentants des partis, avec Paul Vannier (12/03)

- Meeting avec Bagayoko, Coquerel et Mélenchon à Saint-Denis ! (11/03)

- Ludivine Bantigny, "La Bourse ou la vie. Le Front populaire, histoire pour aujourd’hui" (11/03)

- C’est quoi le "marxisme classique" et le "marxisme occidental" ? (10/03)

- “Le socialisme est la maison commune de tous les combats justes.” – Entretien avec Joseph Andras (10/03)

- Sur Franceinfo : Brigitte Boucher et les irresponsables (10/03)

- Ce que révèle l’affaire Epstein (10/03)

- Au Liban, d’une guerre coloniale à l’autre et du droit de résister (10/03)

- POUR UN FRONT ANTIFASCISTE AU SECOND TOUR DES ÉLECTIONS MUNICIPALES (10/03)

- Meeting de la campagne municipale LFI à Lille (10/03)

- Meeting avec Jean-Luc Mélenchon et Sophia Chikirou à Paris ! (09/03)

- Colombie : la gauche de Gustavo Petro valide le dernier test des législatives avant la présidentielle (09/03)

- Penser l’émancipation autrement, discuter l’apport de marxistes hétérodoxes [Podcast] (09/03)

- Terrorisme d’Ultra-droite (08/03)

- "L’Iran est sur le point d’obtenir l’arme nucléaire" : trente ans de prophéties démenties (08/03)

- Hommage au chercheur marxiste Michael Parenti – Compilation d’entretiens (08/03)

- La guerre de trop : les Américains et les Israéliens n’ont rien compris à l’Iran ! (08/03)

- Poutou annonce un probable soutien du NPA-A à Mélenchon en 2027 (07/03)

- Attaques en série contre LFI (07/03)

- Des maires insoumis pour tout changer | Clip officiel - Municipales 2026 (07/03)

- Romaric Godin : "La force fondamentale du capitalisme le pousse vers le néofascisme" (07/03)

- Quentin Deranque était en première ligne dans la bagarre (06/03)

- Tirer une balle dans la tête sans intention de donner la mort (06/03)

- Les États-Unis et Israël nous entraînent dans une barbarie suicidaire (06/03)

Liens

François Chesnais: là où se prépare la crise à venir

Ces articles de la rubrique « Ailleurs sur le web » sont publiés à titre d'information et n'engagent pas la Tendance CLAIRE.

Par François Chesnais

Dans la finance l’heure est à de nouvelles expressions. Depuis quelque deux ans on a vu ainsi apparaître dans les rapports du FMI et de la Banque des règlements internationaux (BRI) la figure du « yield-hungry investor », l’investisseur affamé de rendement, qui est aussi de ce fait un « risk-prone investor », un investisseur ayant de fortes propensions à prendre des risques spéculatifs très élevés. De même, chez les analystes financiers, le moment actuel est celui d’une bulle composite préoccupante – boursière, immobilière, marchés des obligations d’entreprises – qu’ils nomment « the everything bubble ». C’est sur le marché principal des actions de Wall Street que la formation manifeste d’une bulle est le plus facile à saisir, à l’aide du ratio dit de Shiller, un ratio cours / bénéfice calculé en divisant le prix actuel d’une action par son bénéfice moyen (dividendes) ajusté en fonction de l’inflation au cours des dix années précédentes.

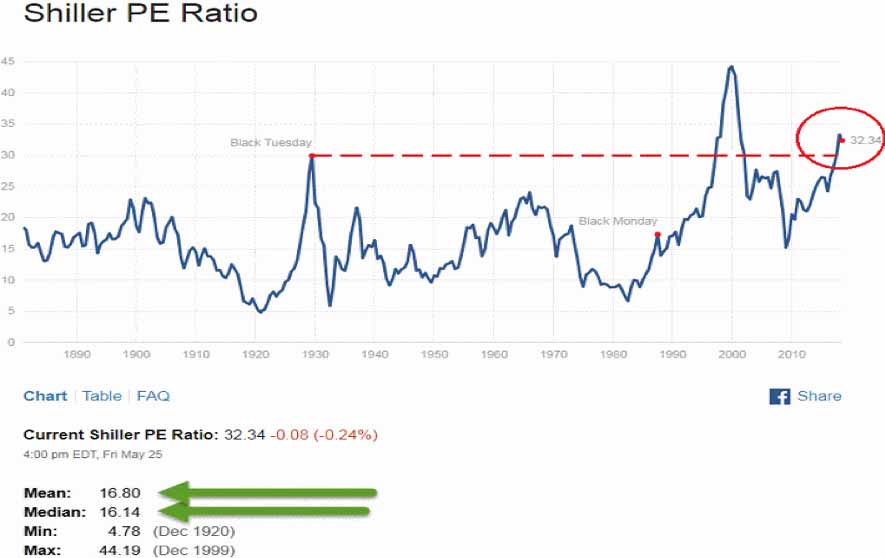

Figure 1 La bulle boursière à Wall Street mesurée par le ratio Shiller

On voit que le ratio a atteint aujourd’hui le deuxième niveau le plus élevé de son histoire, plus haut qu’en 1929 ! C’est l’illustration, portée jusqu’à l’absurdité étant donné la situation de l’économie mondiale, que la bourse est le lieu par excellence où les intervenants – investisseurs et traders – se laissent périodiquement emporter, plus que sur d’autres marchés financiers, par ce que l’ancien président de la Fed Alan Greenspan nomma en 1996 une « exubérance irrationnelle », au moment où la bulle dot.com se formait sur le Nasdaq. Aujourd’hui cette exubérance est nourrie par la poursuite d’une politique d’argent facile par les banques centrales dans l’espoir (vain) que les banques soutiennent les petites et moyennes entreprises et donc relancent la croissance et dans le cas de Wall Street par les très importants rachats de leurs propres actions effectués par les très grands groupes industrialo-financiers pour en soutenir les cours. L’effondrement des cours à Wall Street, et dans les minutes qui suivront sur toutes les places financières, sera un amplificateur d’une force extraordinaire de la crise financière. Elle pourrait être provoquée par un événement politique, mais le plus probable est qu’elle parte des marchés obligataires où les investisseurs, dont les différents types de fonds de placement, prennent des risques de plus en plus élevés. Le FMI a récemment créé un blog qui permet aux membres du secrétariat de publier des articles mettant les points sur les i en utilisant un langage que les rapports officiels ne peuvent pas employer. Les auteurs parlent « d’investisseurs affamés de rendement qui parient sur des actifs que par des temps moins spéculatifs ils éviteraient ».[1] Il nous faut un cadre théorique solide qui aide à comprendre pourquoi et comment les « investisseurs affamés de rendements » en sont arrivés à occuper le devant de la scène économique mondiale.

« Accumulation de capital-argent » et « accumulation de capital réel »

Cela suppose de revenir cent cinquante ans en arrière et de faire une courte parenthèse portant sur les chapitres XXX et XXXI du livre III du Capital situés dans la partie du livre consacrée à la division entre profit et intérêt. Marx y présente une distinction, peu étudiée par les économistes marxistes, entre l’accumulation de capital-argent et l’accumulation de capital réel, dont un trait central tient dans sa remarque au début du chapitre XXXI que « la transformation de l’argent en capital-argent de prêt est chose beaucoup plus simple que la métamorphose de l’argent en capital productif ».[2]

Les paragraphes sur la transformation de l’argent en capital de prêt du début du chapitre XXX permettent de suivre l’argent dans ses métamorphoses successives : il est d’abord des « masses d’argent en stagnation (lingots, monnaie d’or, billets de banque) » ; devenu capital sans être cependant investi dans la production, il prend la forme de capital-porteur d’intérêt géré par les banques, mais aussi de façon bien plus importante créé par celles-ci au moyen du crédit ; son placement en titres de la dette publique et en actions donne naissance à une forme dont la nature est double, à la fois de droits de tirage sur la plus-value et capital fictif (elle représente un « capital » qui « rend » des intérêts et des dividendes, soit un revenu pour celui qui la détient, mais elle n’est pas du capital du point de vue de l’accumulation productive) ; enfin les gains et pertes sur les fluctuations de prix des titres sur les marchés obligataires et boursiers et les opportunités de spéculation qu’elles créent.

_______

Encadré

Chapitre XXX : Capital-argent et capital réel (I) (pages 440-441 accessible au site en note 1)

Les seules difficultés auxquelles nous allons nous heurter maintenant, à propos du crédit, sont les suivantes :

Premièrement : L’accumulation du capital-argent proprement dit. Dans quelle mesure est-elle ou n’est-elle pas le signe d’une accumulation véritable du capital, c’est-à-dire d’une reproduction à une échelle élargie ? Ce qu’on appelle la pléthore de capital, expression utilisée seulement pour parler du capital productif d’intérêt, donc du capital-argent, n’est-elle qu’une façon particulière de traduire la surproduction industrielle, ou constitue-t-elle, parallèlement à celle-ci, un phénomène particulier ? Cette pléthore, cet excès dans l’offre de capital-argent, coïncident-ils avec la présence de masses d’argent en stagnation (lingots, monnaie d’or, billets de banque) de sorte que ce trop-plein d’argent réel serait l’expression et la manifestation de cette pléthore de capital de prêt ?

Et deuxièmement : Dans quelle mesure la pénurie d’argent, c’est-à-dire le manque de capital de prêt, traduit-elle un manque de capital véritable (capital-marchandise et capital productif) ? Dans quelle mesure coïncide-t-elle d’autre part avec une pénurie d’argent en soi, une pénurie de moyens de circulation ? Pour autant que nous ayons étudié jusqu’ici la forme intrinsèque de l’accumulation du capital-argent et de la richesse monétaire, nous avons vu qu’elle se résolvait en accumulation de droits de propriété sur le travail.

L’accumulation du capital de la dette publique ne signifie rien d’autre, on l’a montré, que le développement d’une classe de créanciers de l’État, qui sont autorisés à prélever pour eux certaines sommes sur le montant des impôts. Dans ces faits qui montrent que même une accumulation de dettes arrive à passer pour accumulation de capital, on mesure à quel degré de perfection atteint la dénaturation des choses qui se produit dans le système du crédit. Ces créances établies pour le capital prêté à l’origine et dépensé depuis longtemps, ces duplicatas de papier, images d’un capital détruit, font pour leurs possesseurs office de capital, dans la mesure où ce sont des marchandises vendables et qui peuvent donc être reconverties en capital.

Les titres de propriété sur des sociétés, des chemins de fer, des mines, etc., sont, nous l’avons vu également, en fait, sans doute des titres sur du capital réel. Mais ils ne permettent pas de disposer de celui-ci. II ne peut être retiré. Les titres établissent seulement des droits sur une fraction de la plus-value qu’il va s’approprier. Mais ces titres se transforment eux aussi en duplicata du capital réel, en chiffons de papier, comme si un certificat de chargement pouvait avoir une valeur à côté du chargement, et en même temps que lui. Ils se transforment en représentants nominaux de capitaux qui n’existent pas. Car le capital réel existe à côté d’eux et ne change absolument pas de mains si ces duplicatas passent d’une main dans une autre. (…) Dans la mesure où l’accumulation de ces titres traduit l’accumulation de chemins de fer, mines, bateaux à vapeur, etc., c’est l’expansion du procès de reproduction réel qu’elle exprime – tout à fait à la façon dont l’extension d’une feuille d’impôts, par exemple, relatifs à des biens mobiliers, témoigne de l’augmentation de ces biens mobiliers. Mais en tant que duplicatas, négociables eux-mêmes comme marchandises et circulant donc comme valeurs-capital, leur valeur est fictive : elle peut augmenter ou diminuer tout à fait indépendamment du mouvement de valeur du capital réel, sur lesquels leurs détenteurs ont un droit. (…)

Gains et pertes par suite des fluctuations de prix de ces titres en Bourse, ainsi que leur centralisation entre les mains de rois de chemins de fer, etc., seront – ainsi le veut la nature des choses – de plus en plus le résultat de la spéculation, qui apparaît au lieu et place du travail comme le mode originel d’acquérir du capital et qui remplace aussi la violence directe. Cette espèce de richesse financière imaginaire ne constitue pas seulement une partie fort importante de la fortune des particuliers : c’est aussi une portion notable du capital du banquier.

___________

Le caractère systémique de l’accumulation de capital-argent, « l’accumulation financière »

Lorsque Marx écrivait en Angleterre, les « masses d’argent en stagnation » avaient pour origine la rente foncière, une petite épargne ouvrière placée en titres publics (la « chaîne d’or ») et aussi en période de récession les profits non-investis donnant à l’accumulation de capital-argent un caractère largement conjoncturel.

Depuis les années 1970 un ensemble de processus économiques dont certains d’origine politique l’ont rendu progressivement systémique. Les facteurs qui ont engendré ce caractère systémique incluent le mécanisme de reproduction continue des dettes publiques une fois contractées, d’abord celle des pays du Tiers Monde dans les années 1980 et ensuite des pays capitalistes centraux lorsque l’impôt a progressivement cédé la place à l’emprunt et à l’endettement ; la centralisation l’épargne apportée par les systèmes de retraites par capitalisation (les fonds de pension) ; le placement par les classes supérieures de revenus de la propriété et du capital non-consommés dans les Mutual Funds et les Hedge Funds. L’accumulation financière a été concomitante de changements dans les rapports de force entre capital et travail nés des défaites de la classe ouvrière sous le leadership de Thatcher et de Reagan permettant la libéralisation, la déréglementation des flux financiers, des échanges de marchandises (les « biens et services ») et la mondialisation des investissements. Dans la dernière phase des années 2000, à la faveur de la mondialisation de l’armée industrielle de réserve, accentuée par l’entrée de la Chine à l’OMC, les grands groupes financiers-industriels ont créé de nouvelles configurations industrielles transnationales connues sous le nom de global value chains (GVCs), de chaînes de valeur globales (CVM). Une part seulement de leur profit a été réinvesti, l’autre part venant enrichir les actionnaires et de là la masse financière confiée aux Hedge Funds.

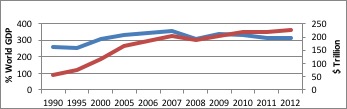

Pour avoir une idée de l’écart entre les rythmes respectifs de l’accumulation de capital porteur d’intérêt et, en prenant le produit intérieur brut (PIB) mondial comme proxy ou indice, de capital engagé dans l’appropriation de plus-value, on a pu utiliser jusqu’en 2012 un calcul proposé par le McKinsey Global Institute présenté dans la figure 2. Les courbes de cette figure, à laquelle j’ai déjà fait appel dans des articles précédents,[3] mais que j’utilise encore ici, montrent la croissance qu’ont connue – à partir du début des années 1990, en trillions de dollars et en pourcentage du PIB mondial – les quatre principales catégories d’actifs financiers, les actions, les obligations privées, les effets de dette publique et les lignes de crédit bancaires rémunérées par l’intérêt. Elles n’incluent pas la catégorie d’actifs nommés produits dérivés pour lesquels il y a des indicateurs spécifiques, la valorisation de marché (dans le cas des actions la capitalisation boursière dans les principales places financières) servant de base de calcul. La figure indique donc grossièrement le mouvement de croissance de la masse de capital empruntant la voie de la valorisation sur des marchés financiers et fournit un ordre de grandeur du montant des droits de tirage potentiels sur la plus-value.

Figure 2 : Croissance des actifs financiers mondiaux de 1990 à 2012 en mille milliards (trillion) de dollars au taux de change de 2011 (axe de droite et courbe bleue) et en pourcentage du PIB mondial (axe de gauche et courbe rouge)

Source : McKinsey Global Institute, Financial Globalization, Retreat or Reset ? 2013.

Comme on le constate, le rythme de croissance des actifs financiers a été impressionnant : un taux moyen composé de 9% entre 1990 et 2007 avec une forte accélération en 2006 et 2007 (+18%). En 2007 le rapport des actifs financiers au PIB mondial a atteint 376%.[4] Les vingt ans de croissance exponentielle ont été stoppés par la crise financière de septembre 2008. Mais ensuite, tandis que la courbe bleue du PIB mondial baisse et reste étale la courbe rouge a repris son cours vers le haut, fût-ce à un rythme plus bas, ce que McKinsey nomme « un taux anémique de 1.9%».[5] La chute de la capitalisation boursière dans les principales bourses et le recul des transactions sur les marchés obligataires privés ont été compensées au moins partiellement par leur hausse dans les économies « émergentes » et une croissance des effets de la dette publique estimée en 2011 et 2012 comme étant de l’ordre de 4.4 trillions (milliers de milliards) de dollars. En 2012 le rapport des actifs financiers au PIB mondial atteignait encore 356%.

McKinsey a cessé de calculer cet indicateur synthétique, ce qui oblige de recourir à des indicateurs partiels. Les seuls disponibles et fiables concernent les obligations publiques et privées dont on connaît le montant en dollars et en pourcentage du PIB pour beaucoup de pays.

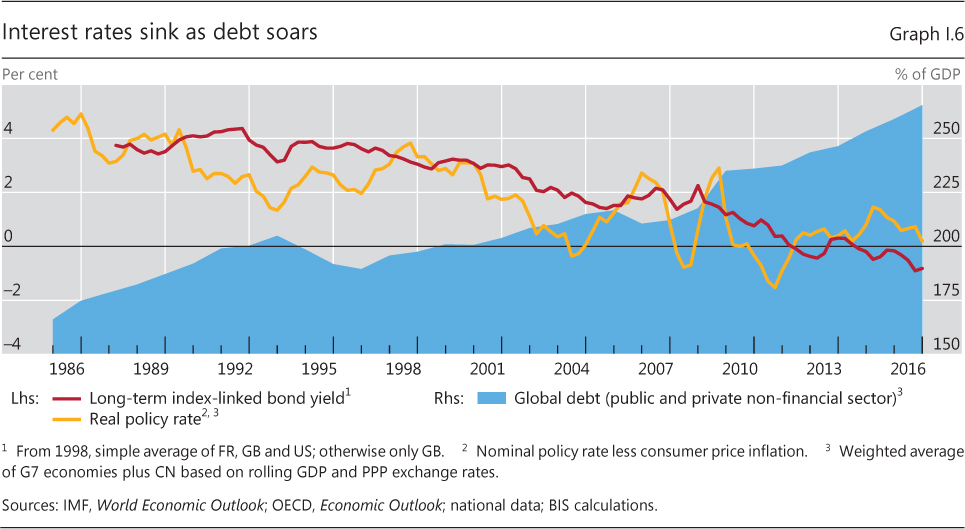

Avant d’y venir il faut s’arrêter sur la baisse à long terme des taux d’intérêt mondiaux car il représente également un indicateur de l’accumulation, ou plutôt la suraccumulation, de capital porteur d’intérêt. La figure 3 montre que cette baisse a commencé dans les années 1990. Plus tard l’achat des actifs toxiques des banques en 2008, suivi des politiques dites « non-orthodoxes » de création monétaire massive mises en œuvre par la Fed, la BCE et les autres banques centrales au motif que les banques prêteraient aux PME et aux ménages, ont accentué le mouvement de baisse à partir de 2009. Mais dans leur commentaire de cette figure les experts de la BRI insistent catégoriquement sur le fait que cela ne suffit pas à expliquer la baisse qui avait commencé bien avant. Il est impossible selon eux de « démêler ce qui est séculaire et ce qui est cyclique, et dans ce qui est cyclique l’importance respective des facteurs monétaires et non-monétaires ».[6]

Figure 3 : Les taux d’intérêt plongent tandis que la dette publique et privée croît à toute vitesse

Source : BIS Working paper n° 574, August 2016

La reprise d’une forte croissance de l’endettement des Etats et surtout des entreprises

Après avoir semblé atteindre un plateau, l’endettement des Etats et surtout des sociétés non-financières (les entreprises) est reparti à la hausse, dans le contexte d’une croissance très lente du PIB mondial sur laquelle il faut mettre l’accent. Début avril le discours de présentation du rapport biannuel du FMI sur la stabilité financière mondiale a prévenu que « dans un scénario adverse la croissance mondiale pourrait être négative d’ici trois ans ».[7]

Figure 4 : Les plus récentes projections de croissance du PIB mondial du FMI

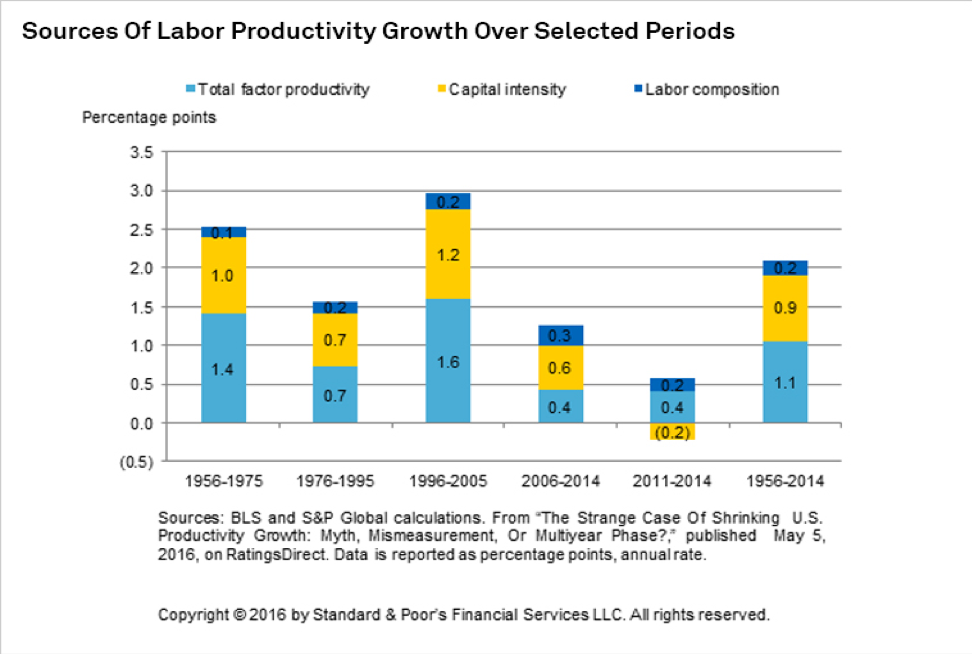

Pour les pays capitalistes centraux, les projections sont carrément celles du début dès maintenant d’une baisse du taux de croissance, dont la source est conjointement la baisse du taux de croissance de la productivité et la baisse de l’investissement. Dans l’article publié sur ce site en février 2019, il a été longuement question de cette baisse pour les Etats-Unis ainsi que de sa relation avec la baisse de l’investissement. On m’a signalé depuis un article de fond de l’agence de notation Standard and Poor’s qui donne également à cette double baisse beaucoup d’importance.[8] L’étude souligne que les moments de baisse de la croissance de la productivité montrés dans la figure 5, notamment celui de 2011-2014, sont également des moments de chute de l’investissement.

Figure 5 : Les sources de la croissance de la productivité aux Etats-Unis à des périodes données

Cinq pays sont responsables de 66.2 pour cent, soit deux tiers, du total de l’endettement mondial, avec des ratios dette/PIB et répartition Etats/entreprises très différents, la Chine se distinguant des quatre autres pays ainsi que le montrent les figures 6 et 7.

Tableau 1 : Les cinq premiers pays responsables de l’endettement mondial

Source : https://www.weforum.org/agenda/2018/05/63-trillion-of-world-debt-in-one-visualization

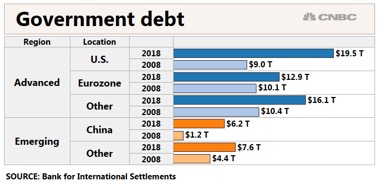

Figure 6 : Dette des Etats

Figure 7 : Dette des sociétés non-financières

Dans son rapport d’avril 2019 le FMI constate une « vulnérabilité du secteur des entreprises, qui semble forte dans environ 70 % des pays d’importance systémique (selon leur part du PIB mondial). Il la détaille pour les quatre pays ou groupes de pays cités dans l’encadré ci-dessous.

__________

Encadré

Extraits du résumé français du Rapport sur la stabilité financière mondiale d’avril 2019 du FMI (https://www.imf.org/fr/Publications/GFSR/Issues/2019/03/27/Global-Financial-Stability-Report-April-2019#sum)

L’endettement du secteur des entreprises dans les pays avancés :Les bilans paraissent suffisamment solides pour endurer un ralentissement économique modéré. ( …. ) Cependant, l’endettement global et la prise de risques financiers se sont accrus et la solvabilité de certains emprunteurs s’est dégradée. L’encours des obligations de premier rang moins bien notées (BBB) a quadruplé, tandis que celui des obligations spéculatives a pratiquement doublé aux États-Unis et dans la zone euro. Ainsi un ralentissement économique prononcé ou un resserrement brutal des conditions financières pourrait se traduire par une révision marquée du risque de crédit et peser sur la capacité des sociétés endettées à assurer le service de leur dette. Si les conditions monétaires et financières restent accommodantes, l’endettement continuera probablement à augmenter en l’absence d’une intervention des pouvoirs publics, ce qui fait planer la menace d’un ralentissement plus marqué à l’avenir.

Les liens entre le secteur souverain et le secteur financier dans la zone euro :Les difficultés budgétaires en Italie ont ravivé les craintes concernant les liens entre le secteur souverain et le secteur financier. Les ratios de fonds propres des banques se sont élevés dans la zone euro. Toutefois, les pertes potentielles sur des prêts improductifs et la dépréciation des obligations d’État pourraient fortement pénaliser les fonds propres de certaines banques. Les compagnies d’assurances pourraient aussi devenir impliquées compte tenu de leurs avoirs considérables en obligations souveraines, de banques et d’entreprises.

Les déséquilibres financiers en Chine et leurs retombées éventuelles : La vulnérabilité financière reste grande en Chine et les autorités doivent trouver un équilibre délicat entre trois impératifs : stimuler la croissance à court terme, faire face aux chocs exogènes négatifs et réduire l’endettement en durcissant la réglementation. Les banques de taille petite et moyenne demeurent fragiles, ce qui pèse sur les conditions de financement pour les entreprises de taille plus modeste. Cependant, une poursuite du relâchement monétaire et du desserrement du crédit pourrait accentuer la vulnérabilité, sachant qu’une expansion du crédit durable pourrait freiner ou empêcher l’assainissement des bilans des banques et amplifier les tendances actuelles en matière d’affectation de crédit.

La volatilité des flux d’investissements de portefeuille vers les pays émergents : Les investisseurs qui se fient à des indices de référence (benchmarks) influent de plus en plus sur les flux d’investissements de portefeuille vers les pays émergents. (…) D’après les estimations, 70 % des allocations géographiques des fonds d’investissement sont dictées par des indices de référence. Comme les investisseurs qui suivent un indice de référence sont plus sensibles à l’évolution de la situation financière internationale que les autres investisseurs. (….) Dans la mesure où ces investisseurs représentent une part plus importante des flux d’investissements de portefeuille, des chocs exogènes peuvent se propager aux pays émergents et pré-émergents de taille moyenne plus rapidement que dans le passé.

___________

On voit que dans les pays avancés le principal risque identifié par le FMI est celui des sociétés cotées à Wall Street et notées BBB par les agences Standard & Poor’s, Fitch et Moody’s. Cette note est donnée à des entreprises susceptibles de ne pas pouvoir payer les intérêts sur leurs emprunts. Les groupes industrialo-financiers notés A, A+, AA ou AAA[9] restent « awash with cash » (inondés d’argent) même après le rachat de leurs actions. Dans la zone euro, le principal risque porte sur les nombreuses banques qui ont dans leurs bilans à la fois des actifs irrécupérables datant de 2008 (dont la très grande la Deutsche Bank) et des titres de la dette qui pourraient enclencher un scénario semblable à celui de 2010. Etant donné la conjonction d’une dette publique élevée et d’une fragilité bancaire notable, l’Italie est citée par le FMI. La situation du système financier de la Chine fait l’objet d’hypothèses puisqu’il n’y a pas d’expériences de crise in vivo à partir de laquelle raisonner.

Ce qui n’est absolument pas le cas pour les pays émergents que la libéralisation financière a rendus très vulnérables aux entrées et aux sorties de capitaux ainsi qu’en ont témoigné toutes les crises financières des années 1990 et les chocs de moindre ampleur des années 2010. L’avertissement selon lequel, en raison des « conditions monétaires et financières accommodantes » créées par les banques centrales, l’endettement continuera probablement à augmenter faisant planer la menace d’un « choc obligataire » (lorsque les banques centrales sont forcées de remonter leur taux pénalisant tous les titres achetés au taux antérieur) qui provoquerait un ralentissement économique vaut aussi de façon très forte pour les pays émergents.

Le retour des actifs structurés déclencheurs de la crise financière en 2008

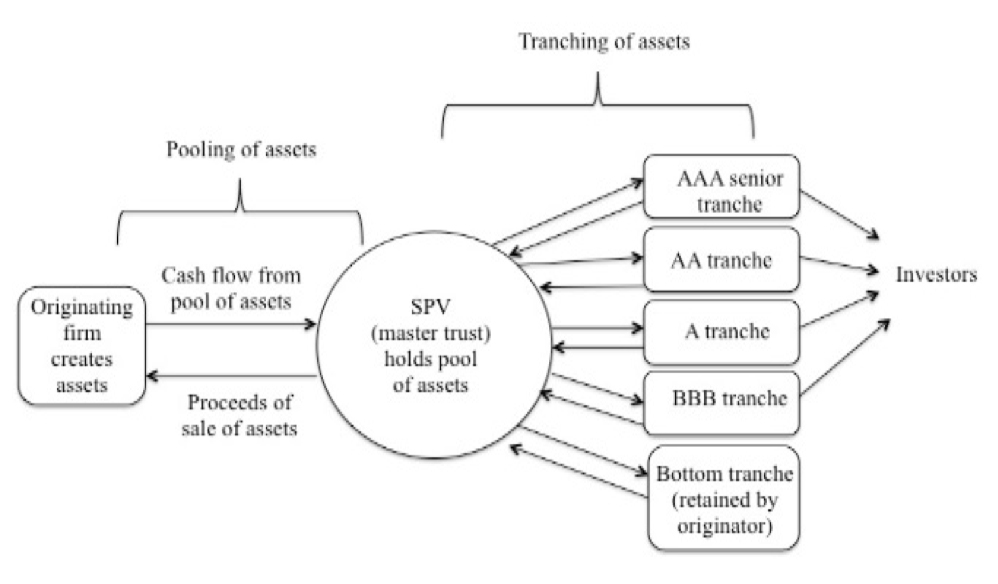

On trouve sur le blog du secrétariat du FMI[10] la présentation la plus claire des risques systémiques qui résultent du retour en force des instruments spéculatifs – prêts à effet de levier aux entreprises – et de l’identité –des « investisseurs affamés de rendement ». La figure 8 montre le mouvement sur quinze ans des actifs dits « structurés » ou « composites » émis, dans des formes successives par les entités juridiques nommées special purpose vehicles (SPV) ou special investment vehicles (SIV). Le Special Purpose Vehicle (SPV) est le nom générique des véhicules de financement créés pour des opérations de titrisation spécifiques. En France, ils sont nommés Fonds Commun de Créances (FCC). Ces fonds ont pour objectif d’acquérir des créances chacune de très peu de valeur prise séparément, puis d’émettre et de vendre des « parts » représentatives de ces créances à des investisseurs prêts à prendre des risques très élevés.

Figure 8 : Les transactions sur produits structurés entre 2002 et 2018 : la montée en force des prêts à effet de levier

On se souvient du rôle central que ces produits ont joué dans l’épisode financier de la crise de 2008, à savoir la faillite de nombreuses sociétés financières (au premier chef la banque Lehmann) qui avaient acheté des actifs contenant des titres de prêts hypothécaires, dont les fameux « subprimes ». Après coup la configuration du montage financier a pu être décrite graphiquement.

Figure 9 : La centralisation, structuration et vente des titres hypothécaires en 2007-2008

Source : Gorton and Metrick, The Financial Crisis of 2007-2009, 2012.

Aujourd’hui la forme principale de produit structuré a pour nom CLO (« collateralized loan obligation ») dont les opérations portent sur les « leveraged loans », à propos desquels le quotidien économique Les Echos écrit qu’ils « sont à la dette d’entreprise ce que les subprimes sont au crédit immobilier. Il s’agit de prêts bancaires à taux variables accordés à des sociétés déjà très endettées ne bénéficiant pas de la note « investment grade », gage de sécurité. Ils sont assemblés de plus en plus pour créer d’autres produits, les CLO ».[11] Ceux-ci sont rangés à l’instar des subprimes selon leur degré de risque et donc de rendement si tout se passe bien. Selon les auteurs de l’article posté sur le blog du FMI l’assemblage (bundling) est organisé à plus de 50% du total par des regroupements de prêteurs nommés syndicated banks bien qu’ils n’aient rien d’une banque mais aussi par les Mutual funds ou fonds de placement (20%), des compagnies d’assurances et des fonds de pension détenant le reste. Un pourcentage élevé des prêts aux emprunteurs à risque sont « covenant-lite ». Les prêteurs renoncent aux garanties contractuelles du droit américain nommées « covenants ».

Pour conclure

Un mot avant de conclure au sujet de la troisième composante de cette « everything bubble », dont il a été question en introduction. Le FMI la prend tout à fait au sérieux puisqu’il lui consacre un chapitre dans son rapport d’avril 2019. Le résumé en français dit qu’il y « étudie et quantifie les prix de l’immobilier à risque – une mesure des risques à la baisse des prix de l’immobilier – dans un échantillon de 32 pays avancés ou émergents et de grandes villes. »[12] Il « montre qu’une dynamique des prix de l’immobilier plus faible, une surévaluation, une croissance excessive du crédit et des conditions financières plus dures accroissent les risques à la baisse des prix de l’immobilier au cours des trois années à venir. La mesure de prix de l’immobilier à risque, en plus d’autres mesures plus simples des déséquilibres des prix de l’immobilier, aide à prévoir les risques à la baisse de la croissance du PIB et renforce ainsi les modèles d’alerte précoce pour les crises financières. Selon les estimations, les risques à la baisse des prix de l’immobilier ont évolué depuis la crise financière mondiale : la plupart des pays présentant des risques élevés à la fin de l’année 2007 connaissent aujourd’hui des risques plus faibles, mais dans de nombreux pays avancés ou émergents, les prix de l’immobilier restent exposés à des risques. »

Maintenant pour revenir au titre de cet article, le point où se concentrent les principaux signaux de la crise à venir est les prêts à effet de levier et à taux variables consentis à des sociétés déjà très endettées ne bénéficiant pas de la note « investment grade » et n’offrant pas les garanties contractuelles des « covenants » (covenant-lite »). Dans un article au titre très clair,[13] la directrice à la retraite d’une importante agence gouvernementale, la Federal Deposit Insurance Corporation, pointe l’extrême vulnérabilité des prêts faits aux entreprises BBB, mais aussi à d’autres catégories de débiteurs privés très peu solvables – crédit automobile – ou qui ne rembourseront jamais pour nombre d’entre eux leur emprunt en totalité –, prêts étudiants – dont le montant a atteint en 2018 1.3 mille milliards de dollars ($1.3 trillion) le PIB des Etats-Unis étant de 23.3 mille milliards ($23,3 trillions).

Une crise sur les marchés obligataires privés américains serait encore moins circonscrite à ces marchés qu’elle ne l’a été en 2008. Elle provoquerait immédiatement un effondrement boursier sur toutes les places et des effets mondiaux sur les mouvements de capitaux, dont les plus graves concerneraient les pays émergents où la fuite de capitaux aurait des effets macroéconomiques rapides.

L’article mis sur le blog du FMI décrit un système de gouvernance empêtré dans ses contradictions. Les banques se sont vu imposer par l’accord international dit de Bâle III des ratios de liquidité, des exigences en fonds propres et même un début de contrôle de leurs prêts à effet de levier, ce qui a déplacé le marché des prêts à effet de levier vers le secteur non réglementé, fait fleurir les CLO et boosté le chiffre d’affaires des fonds de placement hautement spéculatifs. Les frontières du système financier parallèle (celui du shadow banking) sont encore plus difficiles à tracer qu’en 2008 : « si les banques sont devenues plus sûres, il n’est pas clair si les investisseurs institutionnels gardent un lien avec le secteur bancaire et pourraient lui infliger des pertes en cas de perturbations du marché ». Dans le même temps les banques centrales ont continué leur politique d’injection de liquidité (quantitative easing), alors existent « peu d’instruments pour faire face aux risques de crédit et de liquidité sur les marchés globaux de capitaux ». [14] Voilà, autant qu’on puisse le savoir, où nous en sommes.

La question politique qui peut se poser dans un ou plusieurs pays européens selon les circonstances est un nouveau sauvetage des banques par l’Etat et la « socialisation des pertes » aux dépens des salarié·e·s qui l’accompagne en pareil cas. Autant se préparer à en faire un axe de combat. (24 avril 2019)

_________

[1] https://blogs.imf.org/2018/11/15/sounding-the-alarm-on-leveraged-lending/

[2] Chapitre XXXI, http://inventin.lautre.net/livres/MARX-Le-Capital-Livre-3.pdf, page 456.

[3] https://alencontre.org/economie/les-dimensions-financieres-de-limpasse-du-capitalisme-i.html et https://alencontre.org/economie/de-nouveau-sur-limpasse-economique-historique-du-capitalisme-mondial.html

[4] McKinsey Global Institute, Global Financial Markets, Entering a New Era, 2009.

[5] McKinsey Global Institute, Financial Globalization, Retreat or Reset? 2013.

[6] Peter Hördahl, Jhuvesh Sobrun and Philip Turner, Low long–term interest rates as a global phenomenon, BIS Working paper n° 574, August 2016

[9] On peut lire les ratings actuels sur Wall Street à https://ratingagency.morningstar.com/mcr/ratings-surveillance/corporate-financial%20institutions

[10] https://blogs.imf.org/2018/11/15/sounding-the-alarm-on-leveraged-lending/

[13] https://www.investopedia.com/investing/early-warning-signs-next-financial-crisis/

[14] https://blogs.imf.org/2018/11/15/sounding-the-alarm-on-leveraged-lending/