Agenda militant

Ailleurs sur le Web

![S’abonner au flux RSS [RSS]](images/rss.jpg)

- Au cœur du capital (12/03)

- Le débat des représentants des partis, avec Paul Vannier (12/03)

- Meeting avec Bagayoko, Coquerel et Mélenchon à Saint-Denis ! (11/03)

- Ludivine Bantigny, "La Bourse ou la vie. Le Front populaire, histoire pour aujourd’hui" (11/03)

- C’est quoi le "marxisme classique" et le "marxisme occidental" ? (10/03)

- “Le socialisme est la maison commune de tous les combats justes.” – Entretien avec Joseph Andras (10/03)

- Sur Franceinfo : Brigitte Boucher et les irresponsables (10/03)

- Ce que révèle l’affaire Epstein (10/03)

- Au Liban, d’une guerre coloniale à l’autre et du droit de résister (10/03)

- POUR UN FRONT ANTIFASCISTE AU SECOND TOUR DES ÉLECTIONS MUNICIPALES (10/03)

- Meeting de la campagne municipale LFI à Lille (10/03)

- Meeting avec Jean-Luc Mélenchon et Sophia Chikirou à Paris ! (09/03)

- Colombie : la gauche de Gustavo Petro valide le dernier test des législatives avant la présidentielle (09/03)

- Penser l’émancipation autrement, discuter l’apport de marxistes hétérodoxes [Podcast] (09/03)

- Terrorisme d’Ultra-droite (08/03)

- "L’Iran est sur le point d’obtenir l’arme nucléaire" : trente ans de prophéties démenties (08/03)

- Hommage au chercheur marxiste Michael Parenti – Compilation d’entretiens (08/03)

- La guerre de trop : les Américains et les Israéliens n’ont rien compris à l’Iran ! (08/03)

- Poutou annonce un probable soutien du NPA-A à Mélenchon en 2027 (07/03)

- Attaques en série contre LFI (07/03)

- Des maires insoumis pour tout changer | Clip officiel - Municipales 2026 (07/03)

- Romaric Godin : "La force fondamentale du capitalisme le pousse vers le néofascisme" (07/03)

- Quentin Deranque était en première ligne dans la bagarre (06/03)

- Tirer une balle dans la tête sans intention de donner la mort (06/03)

- Les États-Unis et Israël nous entraînent dans une barbarie suicidaire (06/03)

Liens

Le taux de profit américain en 2020 – Michael Roberts

Ces articles de la rubrique « Ailleurs sur le web » sont publiés à titre d'information et n'engagent pas la Tendance CLAIRE.

Le taux de profit américain en 2020– Michael Roberts Blog – Anti-K

Billet de blog de l'économiste marxiste Michael Roberts (traduction automatique)

Encore une fois, il est temps de regarder ce qu’il advient du taux de profit sur le capital aux États-Unis. Je le fais chaque année et les données officielles des États-Unis sont maintenant disponibles pour mesurer le taux de profit jusqu’en 2020 inclus – l’année du COVID.

Comme je l’ai déjà dit, il existe de nombreuses manières de mesurer le taux de profit (pour les différentes manières, voir http://pinguet.free.fr/basu2012.pdf ) à la Marx . Je préfère mesurer le taux de profit en examinant la plus-value totale dans une économie par rapport au capital privé total employé dans la production ; être aussi proche que possible de la formule originale de Marx de s/C+v, où s = plus-value ; C = capital constant – qui doit inclure à la fois les actifs fixes (machines, etc.) et le capital circulant (matières premières et composants intermédiaires) ; et v = salaires ou coûts salariaux. Mes calculs peuvent être reproduits et vérifiés en se référant à l’excellent manuel expliquant ma méthode, aimablement compilé par Anders Axelsson de Suède.

J’appelle mon calcul une mesure de « l’ensemble de l’économie », car il est basé sur le revenu national total après amortissement et après rémunération des employés pour calculer la plus-value ; immobilisations privées non résidentielles nettes pour le capital constant (cela exclut le logement et l’immobilier); et la rémunération des salariés pour le capital variable. Mais comme dit plus haut, le taux de profit peut être mesuré uniquement sur le capital des entreprises ou uniquement sur le secteur non financier du capital des entreprises. Les bénéfices peuvent être mesurés avant ou après impôt et la partie fixe du capital constant peut être mesurée sur la base du « coût historique » (le coût d’achat initial) ou du « coût actuel » (ce qu’il vaut maintenant ou ce qu’il en coûterait pour remplacer le actif maintenant).

La plupart des mesures marxistes excluent en fait toute mesure de capital variable au motif que la « rémunération des employés » (salaires plus avantages sociaux) n’est pas un stock de capital investi mais un flux de capital circulant tournant plus d’une fois par an – et ce taux de rotation ne peut pas être mesuré facilement à partir des données disponibles. Ainsi, la plupart des mesures marxistes du taux de profit ne sont que s/C. Mais certains marxistes ont tenté de mesurer le roulement du capital circulant et du capital variable (salaires) afin que ceux-ci puissent être ajoutés au dénominateur, rétablissant ainsi la formule originale de Marx s/C+v.

Brian Green a effectué des travaux importants en mesurant le capital circulant et son taux de rotation pour l’économie américaine, afin de l’incorporer dans la mesure du taux de profit. Il considère cela comme essentiel pour établir le taux de profit approprié et comme indicateur de récessions probables. Voici le récent post de Green à ce sujet : https://theplanningmotivedotcom.files.wordpress.com/2021/11/1997-2020-vious-rates.pdf .

Sur sa formule, Green trouve qu’il y a un turn-over moyen du capital circulant d’environ 4 (graphique 2) et il montre dans le graphique 10 que le capital circulant est en moyenne (sur près de 25 ans) d’environ 22% par rapport aux immobilisations avec peu de variation. Le travail de Green est précieux pour montrer les variations à court terme des taux de plus-value et de profit causées par les variations du capital circulant, mais il ne modifie pas de manière significative les tendances à plus long terme du taux de profit. De plus, si vous incluez le capital circulant et le capital variable dans la mesure du taux de profit, cela fera une différence au niveau du taux de profit, mais pas beaucoup à la tendance et aux variations du taux de profit.

Quoi qu’il en soit, voici ma mesure « de l’ensemble de l’économie » du taux de profit américain sur le stock de capital de 1945 à 2020.

HC signifie la mesure du coût historique et CC signifie la mesure du coût actuel des immobilisations en C. C’était autrefois une grande discussion sur la mesure des immobilisations à utiliser pour se rapprocher du point de vue marxiste. Pour une explication de ce débat, voir mes articles précédents et mon livre, The Long Depression (annexe). Les deux mesures différaient dans les années 1960 notamment et à partir des années 1990. La différence est due à l’inflation. Si l’inflation est élevée, comme c’était le cas entre les années 1960 et la fin des années 1980, alors l’écart entre les évolutions de la mesure HC et de la mesure CC sera plus important – voir http://pinguet.free.fr/basu2012.pdf. Lorsque l’inflation chutera, la différence entre les changements entre les deux mesures HC et CC se rétrécira. De 1965 à 1982, le taux de profit américain a chuté de 23 % sur la mesure HC, mais de 37 % sur la mesure CC. De 1982 à 1997, le taux de profit américain n’a augmenté que de 15 % sur la mesure HC, mais a augmenté de 35 % sur la mesure CC. Mais sur toute la période d’après-guerre jusqu’en 2019, il y a eu une baisse séculaire du taux de profit américain sur la mesure HC de 33% et sur la mesure CC de 33% !

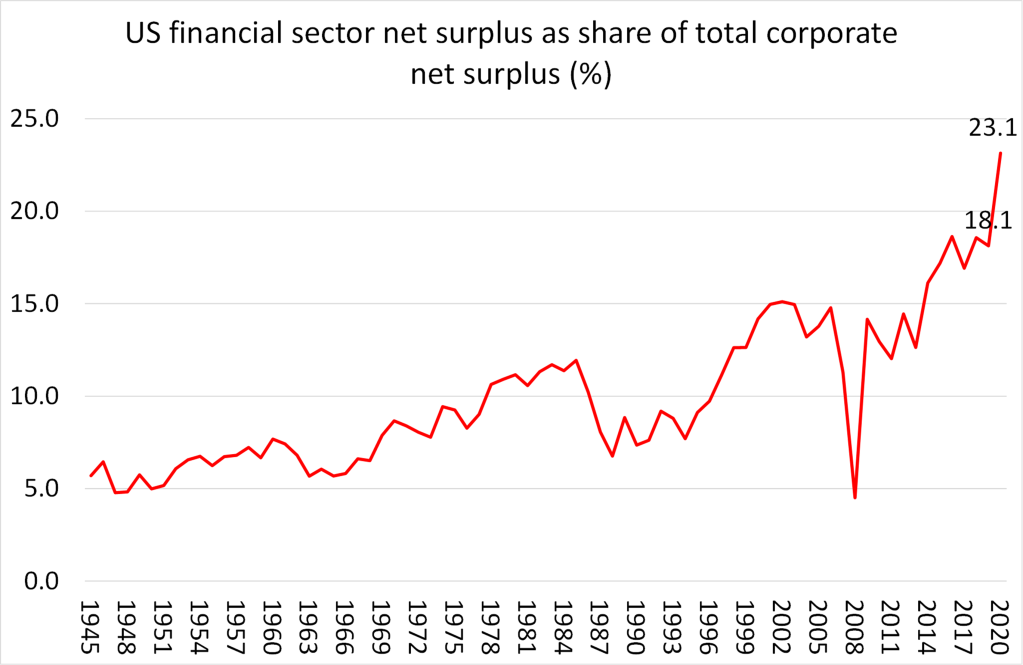

Ce que vous remarquez dans ma mesure de « l’ensemble de l’économie », c’est que le taux de profit américain semble avoir augmenté de 1982 jusqu’à un sommet en 2006 pour atteindre un niveau jamais vu depuis « l’âge d’or » des années 60. Cela signifie-t-il que l’économie capitaliste américaine se portait bien après tout ? Je ne pense pas, car la mesure de « l’ensemble de l’économie » inclut les bénéfices du secteur financier qui ont explosé en tant que part des bénéfices totaux aux États-Unis depuis les années 1990, en particulier. En effet, la hausse de la part des bénéfices du secteur financier depuis 2014 et particulièrement l’année du COVID 2020, a été stupéfiante. Cela a été motivé par les injections par la Réserve fédérale de crédit à coût quasi nul aux banques et aux institutions financières, leur permettant de spéculer sur les marchés financiers et de récolter des revenus nets d’intérêts et d’énormes commissions.

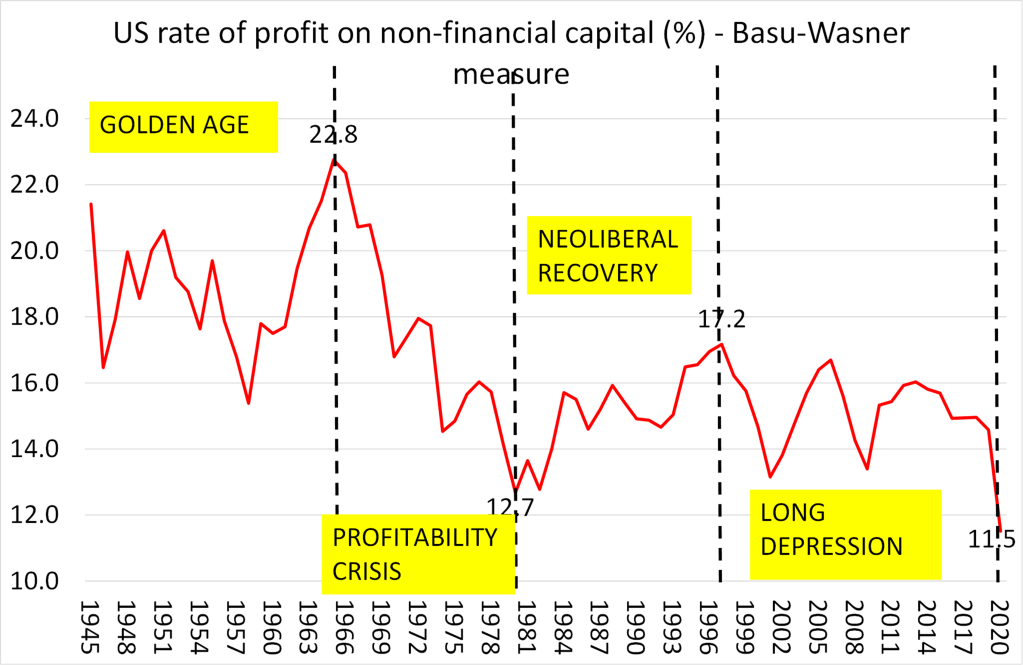

Le secteur financier ne crée pas de valeur nouvelle ; il prend une part du profit tiré du travail dans le secteur non financier. Et si nous regardons uniquement le secteur des entreprises non financières (SNF), un proxy de ce que nous pourrions appeler la partie « productive » de l’économie capitaliste (où les travailleurs créent une nouvelle valeur pour les capitalistes), alors c’est une autre histoire. Ici, j’utilise la mesure du taux de profit pour le secteur non financier américain qui a été soigneusement calculé par Deepankur Basu et Evan Wasnur. J’ai reproduit leurs résultats et mis en évidence où le taux de profit a baissé et augmenté. https://dbasu.shinyapps.io/Profitability/

La mesure de rentabilité (P1) de Basu-Wasner ci-dessus est basée sur le coût actuel des actifs non résidentiels fixes. Et il ne déduit pas les impôts, les intérêts et les paiements de dividendes. J’ai reproduit cette version car elle montre la « santé » globale du secteur productif américain, avant les subventions gouvernementales ou le soutien monétaire. Ce que montre P1, c’est qu’il y a eu une baisse séculaire du taux de profit américain sur le capital non financier au cours des 75 dernières années. Basu-Wasner calcule la baisse annuelle moyenne du taux de profit à -0,43 %. Entre 1945 et 2020, le taux de profit a baissé de 46 %.

Mais ce n’était pas en ligne droite. Dans le soi-disant «âge d’or» du capitalisme américain d’après-guerre, le taux de profit était très élevé, se situant en moyenne autour de 20 % sur cette mesure et le niveau a augmenté de 6 % entre 1945 et 1965. Mais vient ensuite la période de crise de rentabilité entre 1965 et 1982, lorsque le taux de profit a chuté de 44%. Cela a provoqué deux effondrements majeurs en 1974-5 et 1980-2, et a conduit le capitalisme à essayer de restaurer le taux de profit avec les politiques néolibérales de privatisation, l’écrasement des syndicats, la dérégulation de la finance et la mondialisation à partir du début des années 1980. La période néolibérale 1982-97 a vu le taux de profit dans le secteur non financier augmenter de 34 %, bien qu’au pic de 1997, le taux soit encore inférieur à la moyenne de l’âge d’or. Puis vint une nouvelle période de crise de rentabilité, que j’ai surnommée la Longue Dépression. En cette période, qui inclut la Grande Récession de 2008-9 et, bien sûr, la crise du COVID de 2020, le taux de profit a chuté de 33%, avec une chute de 21% rien qu’en 2020 ! En 2020, le taux de profit américain dans son secteur non financier a atteint son plus bas niveau en 75 ans.

Ceci nous amène aux causes des variations du taux de profit. Selon Marx, les changements de rentabilité dépendent principalement du mouvement relatif de deux catégories marxiennes dans le processus d’accumulation : la composition organique du capital (C/v) et le taux de plus-value (exploitation) (s/v). Sur la mesure actuelle des coûts de Basu-Wesnan, depuis 1945, il y a eu une augmentation séculaire de la composition organique du capital de 50 %, tandis que le principal « facteur compensateur » dans la loi de Marx de la tendance à la baisse du taux de profit, le taux de plus-value, a en effet baissé de plus de 25 %. Ainsi, le taux de profit a chuté de 32 % à partir de 1945.

A l’inverse, dans la période dite « néolibérale » de 1982 à 1997, le taux de plus-value a augmenté de 14 %, plus que la composition organique du capital (9 %), donc le taux de profit a augmenté de 34 %. Depuis 1997, le taux de profit américain a baissé d’environ 33 %, car la composition organique du capital a augmenté de près de 30 %, dépassant la hausse du taux de plus-value (3 %). Les résultats pour ces dernières dates sont légèrement trompeurs car au cours des 14 premières années du 21 esiècle, le taux de plus-value américain a augmenté de près de 60 %, dépassant largement une hausse de 23 % de la composition organique du capital, entraînant ainsi une forte hausse de la rentabilité de 22 %. La majeure partie de cette augmentation du taux d’exploitation a eu lieu pendant le boom alimenté par le crédit de 2002-7. Mais depuis 2014, il y a eu une baisse significative de la rentabilité menant à la crise du COVID de 2020.

L’un des résultats convaincants des données est que chaque récession économique d’après-guerre aux États-Unis a été précédée (ou a coïncidé avec) une baisse du taux de profit, puis par une baisse de la masse des profits. C’est ce que vous attendez cycliquement de la loi de rentabilité de Marx. https://thenextrecession.wordpress.com/2021/08/25/the-rate-and-the-mass-of-profit/

J’ai soutenu à de nombreux endroits que la rentabilité du capital est la clé pour évaluer si l’économie capitaliste est en bonne santé ou non. Si la rentabilité chute de manière persistante, la masse des profits finira par chuter et c’est le déclencheur d’un effondrement de l’investissement et d’un effondrement. https://thenextrecession.wordpress.com/2015/11/24/marxians-marxists-profitability-investment-and-growth/

La crise du COVID a fait chuter les bénéfices des entreprises non financières de 20 % en 2020. En pourcentage, selon les derniers chiffres officiels du trimestre, les bénéfices auraient pu rebondir de 25 % en 2021. Si tel est le cas, le taux de profit de la NFC en 2021 sera d’environ 14 %, ou d’environ 20 % de récupération. Mais cela signifierait un taux de profit toujours proche des creux historiques et toujours inférieur à celui d’avant la pandémie en 2019.