Agenda militant

Ailleurs sur le Web

![S’abonner au flux RSS [RSS]](images/rss.jpg)

- Se souvenir du Black Panther Party (25/02)

- Le fascisme. Un texte d’Otto Bauer (25/02)

- JUAN BRANCO : UN ROUGE... TRÈS BRUN (25/02)

- Manu Bompard et Mathilde Panot dans les médias ce mercredi (25/02)

- Fascisme vs antifascisme : le renversement des valeurs - Avec Johann Chapoutot (25/02)

- Écrans: la guerre contre le scroll est déclarée (25/02)

- Antifascisme et LFI : les médias brutalisent le débat public (24/02)

- À Paris, la dynamique Chikirou (23/02)

- Meeting de la campagne municipale à Besançon (23/02)

- Municipales : La FI comme ligne stratégique ou l’usage contre-révolutionnaire de l’autonomie et de la radicalité (23/02)

- Conférence de presse de Mélenchon face aux nouveaux médias (23/02)

- Quand la finance colonise l’État (23/02)

- Faire face aux nazis, royalistes, fachos, identitaires, racistes... (23/02)

- À Bobigny, enseignants et collectifs mobilisés pour leurs élèves sans papiers (23/02)

- Francesca Albanese : itinéraire et succès d’une fake news (23/02)

- PS : 40 ANS DE TRAHISON ! (Saïd Bouamama, Nicolas Da Silva, Stefano Palombarini, Dr Zoé) (22/02)

- L’extrême droite : une histoire de morts (Ludivine Bantigny) (22/02)

- Manu Bompard et Mathilde Panot dans les médias ce dimanche (22/02)

- Rojava : l’État autonome kurde en Syrie en voie de disparition (21/02)

- Pour un antifascisme de masse ! (21/02)

- CENSURE PARTOUT : "On est une colonie numérique américaine" - Fabrice Epelboin (21/02)

- Affirmer notre antifascisme : le devoir du moment (20/02)

- Alternative communiste : Refuser l’instrumentalisation (20/02)

- L’AFFAIRE QUENTIN DERANQUE : CONTEXTE POLITIQUE et ANTI-FASCISME (20/02)

- LFI DANS LE VISEUR POLITICO-MÉDIATIQUE : À QUI PROFITE LA MORT DE QUENTIN DERANQUE ? (20/02)

Liens

Michael Roberts: recherches sur l’estimation d’un taux de profit mondial

Ces articles de la rubrique « Ailleurs sur le web » sont publiés à titre d'information et n'engagent pas la Tendance CLAIRE.

La loi de Marx sur la tendance à la baisse du taux de profit (LTRPF) a été fortement critiquée ou ignorée comme étant une explication non pertinente des crises sous le capitalisme, à la fois théoriquement et empiriquement. Les critiques ne sont pas de l’économie dominante, qui ignorent généralement le rôle du profit dans les crises. Ils proviennent en partie d’économistes post-keynésiens qui considèrent la « demande globale » comme le moteur des économies capitalistes, et non comme le profit. Mais les plus grands sceptiques viennent des économistes marxistes.

Même si Marx considérait le LTRPF comme « la loi la plus importante de l’économie politique » (Grundrisse)et la cause sous-jacente des cycles récurrents de crises(Capital Volume 3 Chapitre 13),les sceptiques soutiennent que le LTRPF de Marx est illogique et « indéterminé » en tant que théorie(Michael Heinrich). Et le soutien empirique de la loi est inexistant ou impossible à vérifier. Au lieu de cela, nous devons chercher ailleurs une théorie de la crise, soit en nous tournant vers Keynes, soit en fusionnant diverses théories éclectiques comme la « surproduction » ou la « sous-consommation » ou la « financiarisation » – ou simplement en acceptant qu’il n’y a pas de théorie marxiste des crises. À mon avis, plusieurs auteurs ont répondu efficacement à ces critiques, dont moi-même.

Mais laissons de côté la validité logique de la loi et considérons ici seulement la preuve empirique à l’appui de la formule de Marx pour le taux de profit sur le capital dans une économie est s / C + v, quand s = plus-value; C= stock de moyens de production fixes et circulants et v = valeur de la force de travail (coûts salariaux). Les deux points clés de Marx sur le LTRPF sont 1) il y aura un déclin séculaire à long terme du taux moyen de profit sur le stock de capital à mesure que le capitalisme se développe et 2) l’équilibre des facteurs tendanciels et contre-tendanciels dans la loi explique les booms et les effondrements réguliers de la production capitaliste.

Grâce à de meilleures données et au travail déterminé de divers économistes marxistes trop nombreux pour tous les nommer ici, peut-être à partir de Shane Mage en 1963, il existe maintenant des preuves empiriques accablantes à l’appui de la loi de Marx. Pour commencer, ces preuves se limitaient exclusivement aux données américaines, qui étaient les plus complètes. Cependant, au cours de la première décennie des 21st Certains économistes marxistes ont commencé à compiler des preuves pour calculer un taux de profit mondial. Comme je l’ai soutenu dans ma première tentative de calculer un taux de profit mondial, cela était nécessaire parce que le capitalisme est une « économie fermée » au niveau mondial et que le capitalisme avait étendu ses tentacules à toutes les parties du monde à travers les 20ième siècle. Donc, pour trouver un meilleur support empirique à la loi, il fallait calculer un taux mondial.

Dès 2007, Minqi et al ont fait la première tentative que je connaisse pour calculer le taux de profit mondial, suivis par David Zachariah en 2010. Ma première tentative brute a eu lieu en 2012(que j’ai révisée en 2017). Puis vint un calcul beaucoup plus complet remontant à 1855 pour 14 pays par Esteban Maito (2014). Certains économistes marxistes étaient véhéments dans leur scepticisme dans le calcul d’un taux de profit mondial (Gérard Dumenil). Mais certains d’entre nous n’ont pas renoncé. Compte tenu des nouvelles données de la base de données Penn World Tables 10.0 disponibles pour les composantes de la loi (s/ C + v) remontant à 1950 pour les économies, j’ai fait un bien meilleur calcul en 2020.

Mais maintenant, les économistes marxistes de l’Université du Massachusetts à Amherst dirigés par Deepankur Basu ont fourni de nouvelles preuves en utilisant des données compilées par l’économiste marxiste brésilien Adalmir Marquetti. Marquetti a agrandi et modifié les tables Penn World développées par le Groningen Growth and Development Centre en ce qu’il appelle les Tables Penn World étendues (EPWT). L’EPWT a été développé pour la première fois par Marquetti en 2004 et j’utilise cette base de données depuis lors pour mes calculs de taux de profit mondial. Mais maintenant, Marquetti a publié une série mise à jour EPWT 7.0. Et cette série peut être utilisée pour calculer un taux mondial de profit basé sur un grand nombre de pays remontant à 1960.

Basu et al utilisent les nouvelles données EPWT pour construire un taux de profit mondial comme une moyenne pondérée des taux de profit au niveau des pays, où la part d’un pays dans le stock de capital mondial est utilisée comme pondération. Bien sûr, ce taux mondial n’est qu’une moyenne mondiale approximative. Une bonne moyenne mondiale impliquerait d’agréger tous les s, C et v dans le monde. Basu et al font valoir qu’il est incorrect d’agréger les taux de profit au niveau des pays en utilisant le produit intérieur brut (PIB) comme pondération. Ainsi, des études antérieures comme celle de Maito et la mienne ont utilisé un système de pondération incorrect lorsque le stock de capital du pays devrait être utilisé. Je suis d’accord et dans ma dernière version du taux de profit mondial, je suis allé plus loin et j’ai agrégé le s, le C et le v pour les pays du G20 en utilisant les Penn World Tables 10.0 remontant à 1950. Aucune pondération par pays n’était donc nécessaire.

Voilà pour la méthode. Regardons les résultats de Basu et al. Ils sont convaincants à l’appui de la loi de Marx. Voici le graphique clé utilisant tous les pays dont les données remontent à 1960.

.png)

Basu et al concluent que : « La série des taux de profit mondiaux agrégés par pays affiche une forte tendance linéaire négative pour la période 1960-1980 et une tendance linéaire négative plus faible de 1980 à 2019. Une analyse de la décomposition à moyen terme révèle que la baisse du taux de profit mondial est due à une baisse du ratio production-capital. Le taux de profit mondial agrégé par l’industrie montre une tendance linéaire négative pour la période 2000-2014, qui, une fois de plus, est due à une baisse du ratio production-capital.

Ainsi, la loi de Marx est catégoriquement justifiée empiriquement au niveau mondial. Sur les chiffres d’Amherst, il y a eu une baisse séculaire du taux de profit mondial au cours des 80 dernières années de -25%, à commencer par l’énorme crise de rentabilité de 1966, conduisant à la récession mondiale majeure de 1980-82. Elle a été suivie par la reprise dite « néolibérale » de la rentabilité jusqu’en 1996 (+11 %). Après cela, l’économie mondiale est entrée dans ce que j’ai appelé « une longue dépression » lorsque la rentabilité a reculé, se répercutant brièvement dans le boom du crédit des années 2000 jusqu’en 2004, avant de glisser à nouveau dans la Grande Récession de 2008-2009. Depuis lors, le taux de profit mondial a stagné et était proche de son plus bas niveau historique en 2019, avant la récession pandémique mondiale de 2020. Chaque récession mondiale d’après-guerre a relancé la rentabilité, mais pas pour longtemps.

Comment le calcul de Basu se compare-t-il au mien effectué en 2020? En gardant à l’esprit que mon dernier calcul ne concernait que les 19 premières économies du monde (l’UE est un membre distinct du G20) et que ma méthode de calcul est quelque peu différente, mes résultats montrent une similitude frappante. Il y a le même déclin séculaire et les mêmes tournants. Ce n’est peut-être pas trop surprenant car Basu et al et moi utilisons la même base de données sous-jacente.

Le LTRPF (loi de la baisse tendancielle du taux de profit) de Marx soutient que le taux de profit diminuera si la composition organique du capital (OCC) augmente plus rapidement que le taux de plus-value ou d’exploitation du travail. C’est la raison sous-jacente de la chute. Basu et al ont décomposé les composantes du taux de profit mondial pour vérifier si cela est correct. Ils constatent que le taux de profit mondial a diminué à un taux d’environ 0,5% par an de 1960 à 2019, tandis que le ratio production-capital a diminué de 0,8% par an (il s’agit d’une approximation réciproque de l’OCC) et que la part des bénéfices (une approximation du taux de plus-value) a augmenté d’environ 0,25% par an. Cela soutient donc la loi de Marx selon laquelle l’OCC dépassera le taux d’exploitation du travail la plupart du temps et conduira ainsi à une baisse du taux de profit. J’ai trouvé un résultat similaire dans mon article de 2020.

Ahmet Tonak, le plus grand expert marxiste du monde en matière de comptabilité nationale, s’inquiétait de l’utilisation des tables de Penn comme source de données brutes pour le calcul, car elles ne font pas la distinction entre le travail productif (créateur de valeur) et le travail improductif (utilisant la valeur) dans une économie. Et cela peut conduire à des résultats divergents sur le taux de profit dans les économies nationales – ce qu’il a trouvé pour la Turquie.

Nous pouvons faire face à cette divergence possible en tenant compte du taux de profit en excluant les secteurs financiers et immobiliers d’une économie. Il ne résout pas le problème de la délimitation du travail improductif et productif au sein d’un secteur, mais il fournit une plus grande précision. Pour en savoir plus sur cette question, voir l’excellent travail de Tsoulifis et Paitaridis.

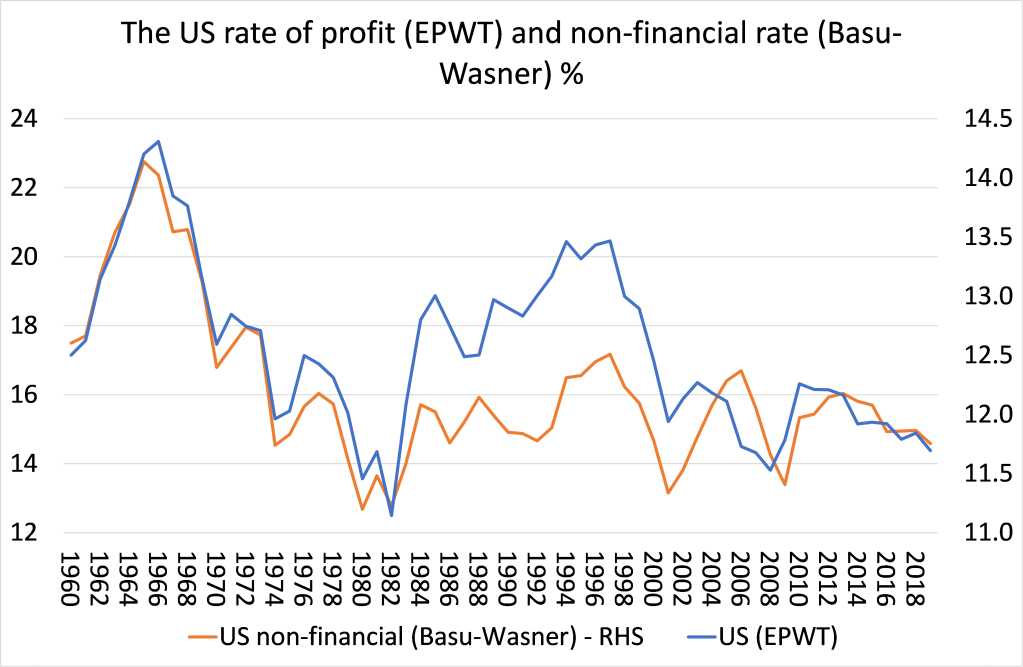

Basu et Wasner ont également produit un tableau de bord de rentabilité pour le taux de profit aux États-Unis qui distingue la rentabilité des entreprises non financières de la rentabilité des entreprises. J’ai comparé les résultats de Basu et al (global) pour le taux de profit américain par rapport à leurs résultats pour le taux de profit des sociétés non financières américaines. Les deux séries suivent la même tendance et les mêmes points de retournement, de sorte que la divergence à ce niveau n’est pas un problème important.

Cependant, pendant la période néolibérale, le taux de profit américain basé sur les données mondiales (qui ne distinguent pas les secteurs productifs et improductifs) augmente beaucoup plus que le taux de profit sur le seul secteur non financier en utilisant les calculs de Basu-Wasner. Cela suggère que la reprise néolibérale de la rentabilité était principalement basée par un basculement du capital vers le secteur financier – une autre explication de la baisse de l’investissement productif aux États-Unis au cours de cette période.

En résumé, l’étude de Basu et al a ajouté encore plus de preuves empiriques à l’appui de la loi de Marx au niveau mondial. Les preuves sont accablantes et pourtant les sceptiques continuent de les ignorer et de nier leur pertinence. Les sceptiques de la loi de rentabilité de Marx deviennent de plus en plus comme les sceptiques du changement climatique.

Le tableau de bord de rentabilité pour l’économie américaine peut être trouvé ici https://dbasu.shinyapps.io/Profitability/ et le tableau de bord pour le taux mondial et divers pays peut être trouvé ici. https://dbasu.shinyapps.io/World-Profitability/