Agenda militant

Ailleurs sur le Web

![S’abonner au flux RSS [RSS]](images/rss.jpg)

- Au cœur du capital (12/03)

- Le débat des représentants des partis, avec Paul Vannier (12/03)

- Meeting avec Bagayoko, Coquerel et Mélenchon à Saint-Denis ! (11/03)

- Ludivine Bantigny, "La Bourse ou la vie. Le Front populaire, histoire pour aujourd’hui" (11/03)

- C’est quoi le "marxisme classique" et le "marxisme occidental" ? (10/03)

- “Le socialisme est la maison commune de tous les combats justes.” – Entretien avec Joseph Andras (10/03)

- Sur Franceinfo : Brigitte Boucher et les irresponsables (10/03)

- Ce que révèle l’affaire Epstein (10/03)

- Au Liban, d’une guerre coloniale à l’autre et du droit de résister (10/03)

- POUR UN FRONT ANTIFASCISTE AU SECOND TOUR DES ÉLECTIONS MUNICIPALES (10/03)

- Meeting de la campagne municipale LFI à Lille (10/03)

- Meeting avec Jean-Luc Mélenchon et Sophia Chikirou à Paris ! (09/03)

- Colombie : la gauche de Gustavo Petro valide le dernier test des législatives avant la présidentielle (09/03)

- Penser l’émancipation autrement, discuter l’apport de marxistes hétérodoxes [Podcast] (09/03)

- Terrorisme d’Ultra-droite (08/03)

- "L’Iran est sur le point d’obtenir l’arme nucléaire" : trente ans de prophéties démenties (08/03)

- Hommage au chercheur marxiste Michael Parenti – Compilation d’entretiens (08/03)

- La guerre de trop : les Américains et les Israéliens n’ont rien compris à l’Iran ! (08/03)

- Poutou annonce un probable soutien du NPA-A à Mélenchon en 2027 (07/03)

- Attaques en série contre LFI (07/03)

- Des maires insoumis pour tout changer | Clip officiel - Municipales 2026 (07/03)

- Romaric Godin : "La force fondamentale du capitalisme le pousse vers le néofascisme" (07/03)

- Quentin Deranque était en première ligne dans la bagarre (06/03)

- Tirer une balle dans la tête sans intention de donner la mort (06/03)

- Les États-Unis et Israël nous entraînent dans une barbarie suicidaire (06/03)

Liens

Inflation : Salaires vs Profit par Michael Roberts

Ces articles de la rubrique « Ailleurs sur le web » sont publiés à titre d'information et n'engagent pas la Tendance CLAIRE.

Inflation : Salaires vs Profit par Michael Roberts (revolutionpermanente.fr)

Nous publions ci-dessous l'analyse de l'économiste marxiste Michael Roberts sur le rapport entre salaire et profit dans le contexte actuel de tendance à l'inflation.

Traduction par Amardonios

Le gouverneur de la Banque d’Angleterre, Andrew Bailey, a défini en février la ligne du discours dominant vis-à-vis de l’impact de l’inflation, en affirmant : « Je ne dis pas que personne ne doit recevoir une augmentation de salaire, ne vous méprenez pas. Ce que je dis, c’est que nous devons faire preuve de retenue dans les négociations salariales, sinon la situation échappera à tout contrôle. »

Bailey adhère à l’analyse keynésienne de l’inflation comme résultat d’un marché du travail tendu (le « plein emploi ») laissant aux travailleurs la possibilité d’exiger des salaires plus élevés, et forçant ainsi les employeurs à augmenter leur prix afin de maintenir leurs profits. Cette théorie de l’inflation comme résultat d’une « pression salariale » a été maintes fois réfutée, tant dans son fondement théorique que de manière empirique.

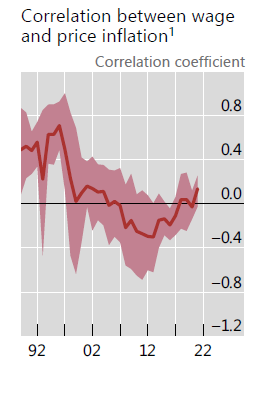

Récemment, une étude de la Banque des règlements internationaux (BRI) confirmait encore que « selon certaines estimations, le climat actuel n’est pas propice à une telle spirale. Après tout, la corrélation entre les augmentations salariales et l’inflation a reculé ces dernières décennies, et est actuellement à un niveau historiquement bas. »

Fig. 1 : Corrélation entre salaire et inflation (Source BRI)

Cette théorie de la pression salariale persiste néanmoins chez les économistes keynésiens orthodoxes, continuant de penser que le plein emploi engendre l’inflation. Cette analyse est soutenue par les pouvoirs publics parce qu’elle ignore l’impact des prix des entreprises qui cherchent à augmenter leurs profits. Quand Bailey parle de « retenue », ce n’est bien sûr pas à propos de la fixation des prix du marché ou des marges bénéficiaires, mais bien sur les salaires.

Cette théorie de la pression salariale est antérieure à Keynes. Dès le milieu du xɪxe siècle, le syndicaliste néo-Ricardien Thomas Weston faisait valoir, au sein de la Première Internationale, que les travailleurs ne devaient pas demander des salaires plus élevés que le coût de leur subsistance, au risque de conduire les employeurs à augmenter leurs prix dans un cercle vicieux auto-destructeur.

Marx a réfuté l’analyse de Weston, tant sur un plan théorique qu’empirique dans une série de discours publiés dans le pamphlet Salaire, prix et profit. Marx y avance que la valeur (le prix) d’une marchandise dépend en dernière instance du temps de travail moyen nécessaire à sa production ; la conclusion implicite étant que la répartition du temps de travail entre les employés qui produisent la marchandise et le capitaliste qui la possède n’est pas fixe, mais dépend du rapport de force entre employé et employeur. Les capitalistes ne peuvent pas augmenter ou diminuer les salaires à leur guise, ni augmenter les prix à volonté pour compenser la perte de profits engendrée par une augmentation des salaires. Ainsi geler les salaires ne conduit pas nécessairement à une baisse des prix, mais simplement à une augmentation des profits.

En effet, c’est ce que l’on voit se produire dans l’épisode inflationniste actuel. Dans les premières années de relance après la crise de 2009, l’augmentation des prix était en réalité plutôt modérée. Les entreprises ont au contraire mis en application une réduction extrême des salaires, aidées par un niveau de chômage élevé et persistant. Les coûts unitaires de la main-d’œuvre (c’est-à-dire le coût de la main-d’œuvre par unité de production) ont commencé à chuter au creux de la récession dans le second trimestre de 2009, et jusqu’à mi-2012.

La plupart des phases de relance économique depuis la Seconde Guerre mondiale ont connu une chute dans la part des revenus octroyés aux travailleurs, qui s’est accrue dans les cycles économiques récents et a atteint son point le plus bas en 2019. Quant aux années 2010, elles se sont caractérisées par une stagnation des salaires moyens dans la plupart des principales économies.

Fig. 2 : Part des travailleurs dans le revenu net des entreprises

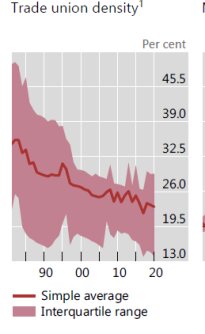

Un rapport récent de la BRI souligne que « dans les dernières décennies, la puissance de négociation des travailleurs a décliné parallèlement au taux de syndicalisation. Concomitamment, les clauses d’indexation et les primes de vie chère qui ont alimenté les spirales salaires-prix sont moins courantes. Dans la zone Euro, la part des employés du secteur privé dont le contrat inclut une reconnaissance formelle de l’inflation dans la définition du salaire a chuté de 24 % en 2008 à 16 % en 2021. Le taux de couverture des primes de vies chères, qui aux États-Unis a oscillé autour de 25 % dans les années 1960, avant de grimper jusqu’à 60 % dans l’épisode inflationniste de la fin des années 1970 - début des années 1980, a rapidement décliné jusqu’à atteindre les 20 % au milieu des années 1990. »

Fig. 3 : Taux de syndicalisation (Source BRI)

Depuis l’effondrement lié à la crise du COVID, la part des revenus allant aux travailleurs et aux salaires réels a chuté drastiquement en même temps que le chômage baissait. Ceci entre en totale opposition avec la théorie keynésienne de l’inflation et la prétendue « loi d’airain des salaires » proposée par Weston contre Marx. La montée de l’inflation n’a pas été causée par quoi que ce soit ressemblant à une surchauffe du marché du travail 一 elle a au contraire été alimentée par des marges bénéficiaires plus élevées et des goulets d’étranglements des chaînes d’approvisionnement. Ceci signifie que l’augmentation des taux d’intérêt par les banques centrales afin de « refroidir » les marchés du travail aura peu d’effet sur l’inflation et risque au contraire d’entraîner une stagnation dans les investissements et la consommation, et de provoquer une récession.

Les prix des marchandises peuvent être décomposés en trois principales composantes : le coût du travail (v = la valeur de la force de travail selon la terminologie marxiste), les intrants non liés au travail (c = le capital constant consommé), et la « majoration » des profits sur les deux premières composantes (s = la plus-value du surplus accaparée par les propriétaires capitalistes). P = v + c +s.

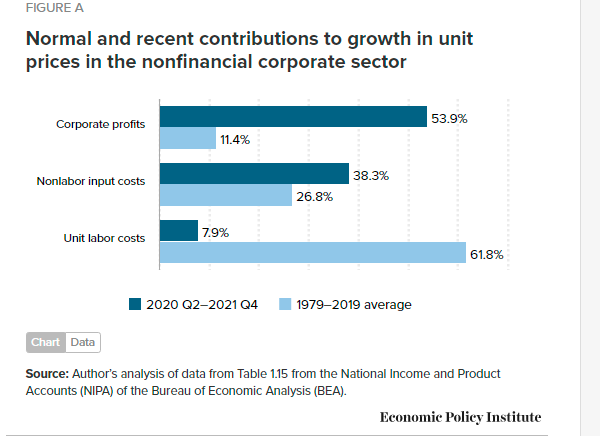

L’Economic Policy Institute considère que, depuis le creux de la récession causée par la COVID-19 dans le second trimestre de 2020, les prix globaux dans le secteur productif de l’économie étasunienne ont augmenté à un taux annualisé de 6,1 % 一 une accélération prononcée, au delà de l’augmentation des prix de 1,8 % qui caractérisait le cycle économique pré-pandémique de 2007-2019. Plus de la moitié de cette augmentation (53,9 %) peut être attribuée à des marges bénéficiaires plus importantes. Ceci est anormal. De 1979 à 2019, les profits ne représentaient que 11 % de l’augmentation des prix, tandis que le coût du travail représentait plus de 60 %. Les intrants non liés au travail (matières premières et composants) font également grimper les prix plus que d’ordinaire dans la reprise économique actuelle.

Fig. 4 : Contributions ordinaires / contributions récentes dans la hausse des prix unitaires dans le secteur des entreprises non-financières (Source : Economic Policy Institute).

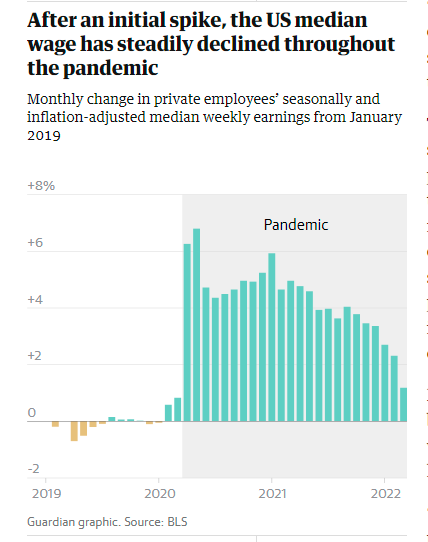

L’inflation actuelle est concentrée dans le secteur des biens (en particulier les biens durables), et provoquée par un effondrement des chaînes de production de biens durables (avec des fermetures de ports dans le monde entier). Le goulet d’étranglement n’est pas provoqué par les travailleurs qui demandent une augmentation de leurs salaires, mais par les capacités de livraison et de transport ou par d’autres pénuries non liées à la main d’œuvre. En effet, dans le pic inflationniste actuel, la croissance des revenus hebdomadaires aux États-Unis a ralenti de mois en mois.

Fig. 5 : Après un pic, le salaire médian étasunien a décliné de manière constante tout au long de la pandémie (Source : BLS)

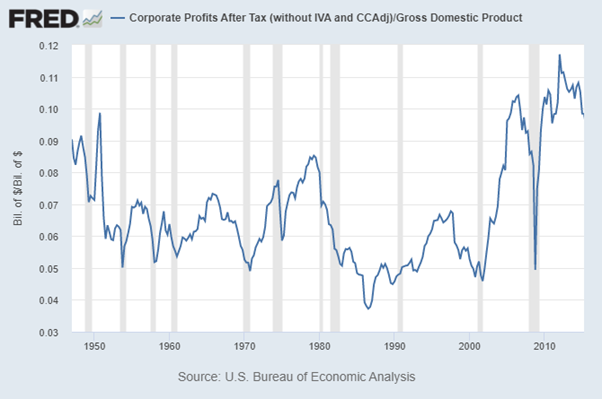

Les sociétés qui disposaient d’un stock suffisant au moment où la flambée de la demande causée par la pandémie a frappé ont eu un énorme pouvoir de fixation des prix vis-à-vis de leurs clients. Les marges bénéficiaires des sociétés (la part des profits par unité de production) sont à leur plus haut niveau depuis 1950.

Fig. 6 : Profits des sociétés après imposition (sans TVA ni Ajustement de la Consommation de Capital)

L’étude de la BRI va dans le même sens : « Le pouvoir de fixation des prix des sociétés, telle que mesurée par la marge des prix sur les coûts, a augmenté à des niveaux historiques. Dans le climat d’inflation bas et stable de la période pré-pandémique, les marges plus élevées ont entrainé une baisse de la répercussion salaires-prix. Mais dans un contexte d’inflation importante, les marges élevées pourraient alimenter l’inflation, les sociétés faisant plus attention à la hausse des prix globaux et la prenant en compte dans leur décisions tarifaires. De fait, cela pourrait être une des raisons pour lesquelles les pressions inflationnistes se sont élargies récemment dans des secteurs qui ne sont pas directement touchés par des goulets d’étranglement. »

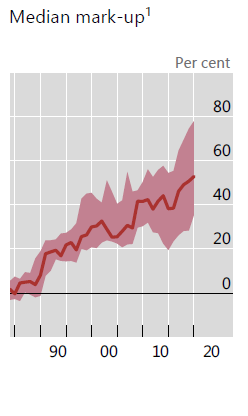

Fig. 7 : Marges médianes (Source : BRI)

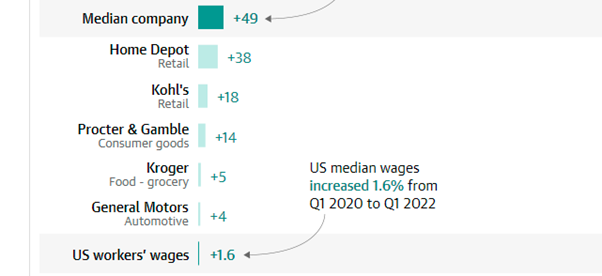

Une analyse par la US Securities and Exchange Commission des comptes annuels de 100 sociétés étasuniennes a révélé une augmentation des profits nets de 49 % ces deux dernières années, et dans un cas jusqu’à 111 000 % !

Fig. 8 : Augmentation des profits des sociétés sur deux ans (Source : The Guardian)

Les PDG sont tout à fait conscients de leur capacité à augmenter les prix dans cette spirale inflationniste. Le PDG de Hershey a expliqué aux actionnaires : « La fixation des prix sera un levier important pour nous cette année, et devrait être le principal moteur de notre croissance. ». De la même manière, un cadre de Kroger a affirmé aux investisseurs qu’« un peu d’inflation est toujours bon pour le business », tandis que le PDG de Hostess affirmait en mars que la hausse des prix dans tous les secteurs de l’économie était bénéfique pour leurs profits.

Est-ce que cela signifie que les sociétés peuvent augmenter leurs profits à volonté, et qu’elles pratiquent un gonflement excessif des prix ? Marx, dans son débat avec Weston de 1865, ne pensait pas que c’était de manière générale le cas. La puissance de la concurrence étant toujours reine. George Pearkes, analyste chez Bespoke Investement, s’est récemment intéressé à Caterpillar, une entreprise qui a enregistré une augmentation de 958% de ses bénéfices grâce à la croissance de ses volumes et à la hausse des prix entre les quatrièmes trimestres de 2019 et de 2021. En éliminant les hausses de prix, les bénéfices d’exploitation du quatrième trimestre de 2021 de l’entreprise sont légèrement inférieurs aux 1,3 milliards réalisés en 2021. De quoi conclure pour Pearkes : “cela montre assez concrètement qu’il y a beaucoup de choses à nuancer ici”. Et d’ajouter que les profits “ne sont pas le principal moteur de l’inflation, ni le principal moteur des bénéfices de l’entreprise”. Et en effet, les entreprises qui poussent les prix aussi fort que possible que l’environnement actuel permet de maximiser les profits à court terme peuvent se retrouver à payer un prix en part de marché à mesure que d’autres entrent dans le jeu. Il est clair, cependant, que plus le capital est concentré dans un secteur, plus la capacité à augmenter les prix est grande. "Lorsque vous passez de 15 à 10 entreprises, cela ne change pas grand-chose", a fait valoir un analyste. "Lorsque vous passez de 10 à 6, beaucoup de choses changent. Mais quand vous passez de six à quatre - c’est une correction."

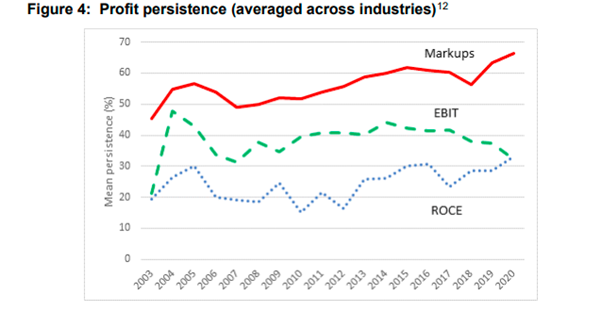

Récemment, l’Autorité des marchés et de la concurrence du Royaume-Uni (CMA) a publié un rapport important, qui dresse un tableau mitigé : la persistance des bénéfices a augmenté quand elle est mesurée par les majorations sur les coûts marginaux et le retour sur capital, mais pas lorsqu’elle est mesurée par les bénéfices avant impôts.

Fig. 9 : Persistance des profits (moyenne sur toutes les industries)

De plus, la CMA a constaté que plus la concurrence internationale est forte, moins les sociétés sont en mesure d’augmenter leurs prix et leur marge. « Ceci révèle le rôle important du commerce international dans le maintien de la compétitivité des marchés britanniques. » La BRI a bien résumé ce débat : « Dans les marchés des produits, le degré de concurrence entre en ligne de compte. Les entreprises ayant des marges plus élevées 一 un signe d’un plus grand poids sur les marchés 一 sont en capacité d’augmenter leurs prix en corrélation avec l’augmentation des salaires, tandis que celles ne disposant pas d’une telle force de fixation des prix sont susceptibles d’ hésiter à le faire. Les considérations stratégiques dans la fixation des prix sont également à prendre en compte. Les entreprises peuvent se sentir plus à l’aise pour augmenter leurs prix si elles estiment que leurs concurrents vont également le faire. Les augmentations des prix sont plus susceptibles d’avoir lieu quand la demande est forte. Si les entreprises, même quand elles disposent d’une faible force de fixation des prix, ont moins de craintes de perdre des ventes et moins de latitude pour ajuster leurs marges bénéficiaires, elles seraient en mesure de répercuter des coûts plus élevés sur les clients.

Comme le fait valoir un consultant pour Bain & Co, une société de conseil pour de nombreuses entreprises, « quand les temps sont durs, baisez vos clients tant que la baise est bonne ! ». Le consultant continue : « Je ne pense pas du tout que ce soit malfaisant. Les entreprises devraient être en mesure de facturer ce qu’elles peuvent. Le profit est le but de tout cet exercice. »