Agenda militant

Ailleurs sur le Web

![S’abonner au flux RSS [RSS]](images/rss.jpg)

- Au cœur du capital (12/03)

- Le débat des représentants des partis, avec Paul Vannier (12/03)

- Meeting avec Bagayoko, Coquerel et Mélenchon à Saint-Denis ! (11/03)

- Ludivine Bantigny, "La Bourse ou la vie. Le Front populaire, histoire pour aujourd’hui" (11/03)

- C’est quoi le "marxisme classique" et le "marxisme occidental" ? (10/03)

- “Le socialisme est la maison commune de tous les combats justes.” – Entretien avec Joseph Andras (10/03)

- Sur Franceinfo : Brigitte Boucher et les irresponsables (10/03)

- Ce que révèle l’affaire Epstein (10/03)

- Au Liban, d’une guerre coloniale à l’autre et du droit de résister (10/03)

- POUR UN FRONT ANTIFASCISTE AU SECOND TOUR DES ÉLECTIONS MUNICIPALES (10/03)

- Meeting de la campagne municipale LFI à Lille (10/03)

- Meeting avec Jean-Luc Mélenchon et Sophia Chikirou à Paris ! (09/03)

- Colombie : la gauche de Gustavo Petro valide le dernier test des législatives avant la présidentielle (09/03)

- Penser l’émancipation autrement, discuter l’apport de marxistes hétérodoxes [Podcast] (09/03)

- Terrorisme d’Ultra-droite (08/03)

- "L’Iran est sur le point d’obtenir l’arme nucléaire" : trente ans de prophéties démenties (08/03)

- Hommage au chercheur marxiste Michael Parenti – Compilation d’entretiens (08/03)

- La guerre de trop : les Américains et les Israéliens n’ont rien compris à l’Iran ! (08/03)

- Poutou annonce un probable soutien du NPA-A à Mélenchon en 2027 (07/03)

- Attaques en série contre LFI (07/03)

- Des maires insoumis pour tout changer | Clip officiel - Municipales 2026 (07/03)

- Romaric Godin : "La force fondamentale du capitalisme le pousse vers le néofascisme" (07/03)

- Quentin Deranque était en première ligne dans la bagarre (06/03)

- Tirer une balle dans la tête sans intention de donner la mort (06/03)

- Les États-Unis et Israël nous entraînent dans une barbarie suicidaire (06/03)

Liens

Patrick Castex: Et pourtant, il baisse… ce foutu taux de profit !

Ces articles de la rubrique « Ailleurs sur le web » sont publiés à titre d'information et n'engagent pas la Tendance CLAIRE.

Billet de Blog de Patrick Castex du 19 septembre

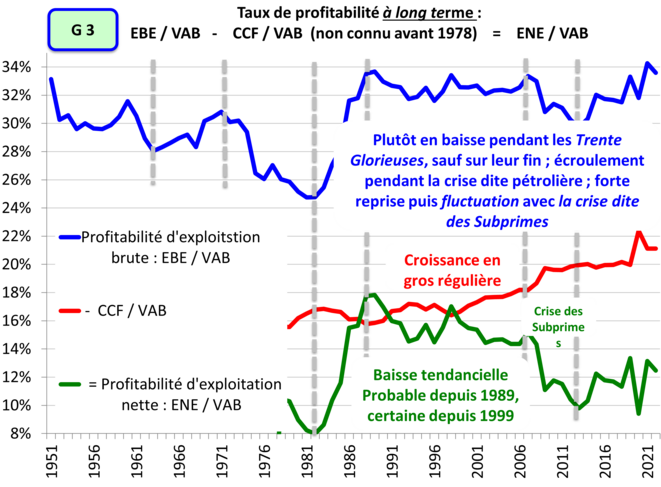

La théorie de la baisse tendancielle du taux de profit, proposée par Marx est peut-être une fable. Cependant, les taux de profit sont bien en baisse tendancielle en France probablement depuis une trentaine d’années, sans aucun doute depuis le début du millénaire.

Un blog, c’est encore, le plus souvent, une nouvelle bouteille à la mer ; mais qui sait…

1 - Le pétrole et les profits

Laissons l’actualité : le 4ème choc pétrolier (qui ne date pas de l’agression de l’Ukraine par Poutine, malgré la légende qui circule, même si une couche a été rajoutée) risque d’induire une crise de stagflation[1] (récession économique accompagnée d’inflation) comme lors des deux premiers chocs à la fin des

[1]Histoire e théorie

Préliminaire : la probable fable théorique de la baisse tendancielle du taux de profit et la liaison entre taux de profit et intérêt des emprunts

Galilée prétendit au XVIIesiècle (après Copernic, au XVIe, qui fut également, économiste : l’un des précurseurs de la théorie monétaire…) que la terre tournait autour du soleil ; et il démontrait l’intuition théorique de son prédécesseur. Le puissant main stream de l’époque, l’église catholique et son inquisition, pensait, dur comme fer en suivant la Bible, que la terre, point fixe, était au centre de l’univers. Pour éviter d’être condamné à mort, il abjura sa croyance et aurait (discrètement dit…) « Et pourtant, elle tourne »(« Eppur si muove ! », « elle bouge »).

J’ai prétendu, en publiant en 2006 et 2008 (avant le déclenchement de la crise des Subprimes), que le taux de profit baissait en France alors que tous les marxistes, me tombant dessus comme l’église catholique sur un tout petit Galilée, clamaient que les capitalistes se goinfraient. C’est cette histoire que j’avais abandonné, me tournant vers le soutien aux Indépendantistes kanak de Nouvelle-Calédonie, qu’un remord m’incite à reprendre et actualiser.

a/ La théorie de la baisse tendancielle du taux de profit de Marx : une fable ?

Cette théorie selon laquelle le capitalisme porte sa destruction par l’accumulation même du capital, ne tient probablement pas la route selon la théorie de la valeur travail elle-même qui est censée être à son fondement[1]. On ne peut ici éviter la « démonstration ».

Marx calcule le taux de profit des entreprises capitalistes, nommé maintenant rentabilité économique des capitaux, (re) par le rapport entre le flux annuel de plus-value Pl (l’origine du profit extorqué aux salariés productifs, avant ponction de la rente foncière et de la rémunération du travail improductif) et le stock de capital, lui même somme du capital dit constant[2](C : capital fixe, machines et divers, mais aussi les stocks de matières premières) et du capital variable(V : l’avance des salaires des travailleurs exploités). On a donc : re = Pl / (C + V) qui peut s’écrire re = (Pl / V) / (C / V + 1). On note e, taux d’exploitation ou taux de plus-value, le rapport Pl / V, et Ω, ce que Marx nomme la composition organique du capital, le rapport C / V mesurant le poids relatif du capital constant sur le capital variable (lerapport capital / travailde tous les économistes). Alors le taux de profit est re = e / (Ω+ 1), croissant avec e et décroissant avec Ω.

Marx fait propose deux hypothèses pour sa démonstration : la première qui semble évidente, est la croissance de Ω avec le progrès technique par la substitution du travail mort par le travail vivant ; la seconde qui semble farfelue est la constance de e. Selon ces deux hypothèses, le numérateur étant constant et le dénominateur croissant, il est évident mathématiquement, que le taux de profit va baisser à long terme. Tous les marxistes tiquèrent sur la seconde hypothèse : le progrès technique va sans doute faire croître e[3] ! Il est vrai que Marx étaie assez mal cette hypothèse. Tous les marxistes avalèrent sans mot dire la première hypothèse, apparemment tellement évidente !

C’est pourtant le contraire que les faits ont montré et que la théorie de la valeur travail peut éclairer. D’une part, les fait sont têtus ; ils montrent que sur très longue période le partage du flux de richesse (la valeur ajoutée brute ; on y reviendra) tourne autour de deux tiers pour le travail et un tiers pour le profit : c’est la « constante ou Loi de Bowley »[4]. D’autre part, la croissance de e n’a aucun sens comme conséquence du progrès technique selon la valeur travail : ce n’est pas la quantité produite par heure travaillée(sans aucun doute en forte croissance avec le progrès industriel) qui mesure emais le rapport des valeurs travail par unité produite qui peut ainsi rendre relativement constant le rapport entre flux de profit et flux de salaire.

La hausse de la composition organique du capital Ω = C / V n’a non plus rien d’automatique selon la théorie de la valeur travail : ce n’est pas la quantité de machine et matières premières relativement à la quantité de travail qui compte, mais leur valeur travail. Pourquoi ? Car les prix relatifs en valeur travail de C et de V peuvent et vont baisser à long terme

Elle n’a en outre jamais été vérifiée sur longue période ; bien sûr, les taux de profit s’écroulent après les crises (par exemple, entre autres : après 1929 ; après les chocs pétroliers du milieu et de la fin des années 1970 ; lors de la crise de 2000-2003 ; après la crise des Subprimesde 2007-2008) mais les reprises suivent toujours après quelques années de chute. Pourtant, cette baisse tendancielle se développe en France[5] probablement depuis 1989, et sans aucun doute depuis 1999, soit entre une vingtaine ou une trentaine d’années ; ce qui fait beaucoup pour une crise conjoncturelle… On tente ici de remettre sur le métier l’ouvrage de l’analyse empirique.

Négligeant l’analyse de la conjoncture économique (il me semblait avoir fait le tour de la comptabilité nationale, enseignée pendant des années, et des stats de l’INSEE…) et laissant tomber les critiques de Marx (malgré l’admiration pour son génie) car je pensais avoir fait tomber les fruits trop mûrs de ses arbres (dont la fable indiquée plus haut), je me suis plongé, à la fin du millénaire précédent, dans une analyse théorique approfondie de la monnaie : j’avais une dent contre l’argent et voulait en avoir le cœur net[6]. Je commençais à mieux comprendre l’opposition des différentes théories monétaires ; cet aparté un peu long est nécessaire à la compréhension de ce qui suit.

La théorie monétaire keynésienne[7] qui m’avait séduit car fort sympathique par son doux réformisme dans l’attente du Grand soir ne résiste pas à l’analyse ; et sans aller chercher bien loin : la thésaurisation de Keynes est une fable ; sa demande de monnaie pour motif de spéculation, si elle est opératoire au niveau microéconomique ne tient plus la route quand il la généralise au niveau macroéconomique[8]. Keynes avait sans doute compris son erreur, lui qui pourfendait les erreurs du paradoxe mic-mac (micro-macro) ; mais s’il l’ait reconnue, tout était par terre, ainsi que toutes les autres analyses keynésiennes, plus ou moins réformistes ou radicales.

Je retournai alors mon affection vers la théorie du taux d’intérêt d’Adam Smith[9]. Je ne l’avais connue qu’en étudiant Marx qui hésita à l’adopter ; il finit par la rejeter[10], non sans raison : en période de vaches maigres du capitalisme (ralentissement ou récession), le taux d’intérêt devrait également, en suivant Smith, s’écrouler ; or il grimpe, par le risque de défaut. Marx, sans le savoir, avait compris, avant Keynes que les taux d’intérêt élevés posaient problème quant au développement du capitalisme[11] .

Quid de l’analyse commencée sur la baisse du taux de profit en France ? Tout commença par une intuition : et si la chute du taux d’intérêt en Europe après 1993 était à mettre en relation avec la baisse des taux de profit : une sorte de synthèse entre Smith et Marx ? Tout laissait à penser cependant que la théorie keynésienne donnait l’explication : l’Allemagne avait enfin renoncé à maintenir des taux d’intervention élevé des banques centrales européennes suite à la récession de 1992. Le taux d’intérêt s’écroula en effet enfin en France comme en Europe après 1993, après des années de politique monétaire restrictives avec des taux d’intervention élevés des banques centrales pour lutter contre l’inflation. La théorie monétaire keynésienne (taux d’intérêt conséquences des politiques monétaires) avait été appliquée (avec la politique budgétaire expansionniste) pendant les Trente Glorieuses de l’après-guerre, dans le bon sens : baisse des taux d’intérêt pour doper l’activité économique et éviter le chômage. Ce fut une réussite. Avec les deux chocs pétroliers de 1974-1974 et 1978, l’inflation par les coûts du pétrole entraîna la stagnation sinon la récession : la stagflation ; les politiques de relance keynésiennes (tentée en France par Jacques Chirac, Premier ministre du Président Valery Giscard d’Estaing) furent inopérantes : exit la lutte contre le chômage et la relance de l’économie par la baisse des taux ; et exit Chirac.

On passa, d’abord en France, avec le nouveau premier ministre Raymond Barre, puis avec Margaret Thatcher et Ronald Reagan, à une politique keynésienne à l’envers : lutte contre l’inflation par la hausse des taux d’intérêt et politique budgétaire de rigueur. L’inflation fut certes jugulée, mais « grâce »à une récession mondiale au début des années 1980, conséquence de ces politiques keynésiennes à l’envers ; mais surtout, plus tard,grâce au contre-choc pétrolier[12]de 1985-1986. Mais la politique de taux d’intérêt élevés (sous la conduite de l’Allemagne réunifiée en 1990) continua son petit bonhomme de chemin, et déclencha une autre récession en Europe en 1992. La fin de la récréation fut sifflée, et les taux d’intérêt baissèrent, sous l’influence des banques centrales européennes (dominée toujours par l’Allemagne), avec une petite reprise économique à la fin de la décennie.

Mon intuition me taraudait pourtant : la relance par la chute des taux tardait à se profiler. Or, les taux de profit ne baissaient pas

Chou blanc : ces derniers ne baissaient pas le moins du monde en prenant comme seul critère le taux de marge « officiel » publié par l’INSEE : le flux annuels de profit brut d’exploitation ramené au flux annuel de création de richesse sur la même période[13]. Je continuais cependant, persévérant grâce à cet unique ratio et à la comptabilité nationale française produite par l’INSEE, à le surveiller chaque année comme le lait sur le feu ; toujours rien ou pas grand chose…

Je passai alors à un autre critère de profit d’exploitation après « usure » des moyens de production, car cela coûte, c’est un coût : le profit net d’exploitation ramené au flux total de richesse produite[14]. Euréka ! Ça marchait beaucoup mieux : le ratio ENE / VAB baissait de 1989 à 1997, se reprenait en 1998 (grâce à un petit contre-choc pétrolier qui passa vite à travers les radars) puis reprenait son petit bonhomme d’érosion, et jusqu’en 2007. Mieux, avec un véritable travail de romain (grâce encore aux comptes de patrimoine des SNF produits par l’INSEE), je passais en outre, ce qui est sportif, des taux de marge ou de profitabilité (flux de profits ramenés aux flux de création de richesse, la VAB) aux taux de profit des stocks de capitaux engagés. Ce ne sont en fait que ces taux de profit (flux / Stocks) qui comptent, pas les taux de marge (flux sur flux) [15]. On peut illustrer simplement ce qui peut paraître sibyllin : vous préférez gagner 10 ou 100 en plaçant votre pognon ? Le crétin répond sans aucun doute 100 ; mais, il est vrai, on a oublié de lui dire combien on investissait de pognon ! Dans le premier cas 100 (soit une rentabilité de 10 %) et 10 000 dans le second, soit une rentabilité de 1 % ; tout le monde aura compris : dans ce cas on préfère 10 à 100...

Enfin, je montrais que ces taux de profit baissaient (au moins en France ) depuis probablement 1989 mais sans aucun doute depuis 1999, le main stream des économistes marxistes s’opposa vivement à ces constatations, démontrées par les faits, têtus. Les économistes libéraux du courant mainstream dominant n’eurent rien à foutre de cette petite polémique qui ne fit guère le buzz[16]. Je suis passé à autre chose ; mais prétends toujours que pourtant il baisse.

Le gag est qu’il est aisé de démontrer que la théorie de la baisse tendancielle du taux de profit élaborée par Marx est théoriquement fausse ; et selon la théorie de Marx lui-même[17] !

Même les marxistes les plus enragés qui la défendaient bec et ongles clamaient (et clament toujours) que les actionnaires se goinfraient (et se goinfrent encore…). C’est vrai : la masse des profits et des capitaux augmente, au détriment des salariés et autres exploités. Cependant, ils oublient que ce n’est pas la masse qui importe mais, justement, le taux, la masse de profit ramené à la masse de capitaux. Et ce taux qui baissait sans aucun doute de 1999 à 2007, bien avant ladite crise des Subprimes qui se déclencha en 2008 (et pour plusieurs années), continue de baisser, et pour les mêmes raison structurelles.

J’ai arrêté mes recherches, passant donc à autre chose pour une raison bien simple : il était évident que les taux de profit allaient, à partir de 2008-2009, s’écrouler ; mais comme conséquence conjoncturelle de la crise des Subprimes… On pouvait considérer (ce fut mon hypothèse, bien gratuite) que la crise latente depuis le début du millénaire avait pour cause cette baisse des taux de profit, et penser que celle-ci pouvait être à l’origine de la crise des Subprimes… La recherche sur la chute structurelle de n’avait plus d’intérêt.

Près de vingt ans après m’être intéressé au sujet ; peut-être était-il temps de remettre l’ouvrage sur le métier ; c’est ce qui suit, mais pour un blog, pas pour une nouvelle découverte qui n’intéresse personne…

Un blog, c’est encore, le plus souvent, une nouvelle bouteille à la mer ; mais qui sait…

[1]Voir mes travaux pour les démonstrations de toutes les affirmations théoriques qui peuvent sembler provocatrices et qui parsèment ce billet (il faut bien vendre quelques bouquins…) ; on en trouve la bibliographie sur la Toile et en fin de ce blog. On se contentera ici de quelques pistes et interrogations théoriques qui naissent à partir de l’analyse des données empiriques.

[2]Constant car, selon la théorie de la valeur travail héritée par Marx des économistes classiques britanniques Adam Smith et David Ricardo, seul le travail est productif : ce capital est ainsi dit constant car il ne fait que transmettre sa valeur au produit et ne peut être à l’origine du profit.

[3]Pl / V selon Marx est le rapport entre le fluxde Pl et le stock de capital variable V ; or le seul rapport mesurable par la comptabilité nationale est celui entre Pl et le flux annuel de salaire, ce qui complique un peu les conclusions de l’analyse.

[4]Du nom du grand statisticien britannique Arthur Lyon-Bowley (l’un des pères de l’analyse des revenus et de la comptabilité nationale britannique, avant la fin de la seconde guerre mondiale) qui publia en 1937 une étude sur la partage des revenus au Royaume-Uni depuis 1860. Son analyse est largement confirmée par beaucoup d’économistes, en général keynésiens de gauche, mais remise en cause et critiquée par d’autres ; en France, depuis 1949 (voir plus loin) elle est sans aucun doute vérifiée à long terme.

[5] Un copain, Benoît Boussemart (dans Le crépuscule du dieu capital ou l'impérialisme du XXIe siècle,Editions Estaimpuis, septembre 2018) montra la même chose au niveau mondial.

[6]Je raconte par ailleurs comment et pourquoi ce choix me fut proposé, en fait imposé.

[7]Développée à partir de l’économiste britannique John Maynard Keynes dans sa Théorie générale de 1936 où sont renversés cul par dessus-tête les paradigmes du libéralisme économique et singulièrement la théorie monétaire : le taux d’intérêt est un prix d’équilibre entre la demande de monnaie (la thésaurisation, le hoarding upen anglais, la manie de l’accumulation d’argent) et l’offre de monnaie par les banques. Cette théorie est une reprise, sinon un plagiat, de la proposition de l’anarchiste français Pierre-Joseph Proudhon exposée à l’Assemblée en juillet 1848, après la Révolution de 1848 et après les Journées de Juin(révolte des ouvriers parisiens pour protester contre la fermeture des Ateliers nationaux ; révolte matée dans le sang). Proudhon ne faisait d’ailleurs que reprendre ce que proposait Louis Blanc (le père de ces Ateliers nationaux) et déjà évoqué par le courant saint-simonien.

[8] Certes, chacun peut vouloir garder sa monnaie si le taux d’intérêt est bas, autrement ni ne pas placer son argent dans des obligations à long terme (cotées sur le marché obligataire), car la remontée des taux induit un risque de taux : qui achèterait le mardi une obligation de 100 € émise le lundi à un taux de 5 % (rapportant donc un couponde 5 € par an) si le mardi (pour quelles raisons ; on y reviendra) le taux passe à 10 % ! Si la durée de vie de l’obligation est très longue, la valeur de marché de l’obligation tendra vers 50, car elle rapportera bien, avec un coupon de 5€, 10%. Perte en capital assuré, bien plus grave que d’avoir raté un meilleur taux ! Il est donc rationnel, Keynes a raison (contre les économistes libéraux qui estiment que la thésaurisation est irrationnel, car on perd en effet le plaisir de la dépense de consommation, le rendement d’un placement en capital dans une entreprise ou le taux d’intérêt), de garder sa monnaie (ou même de se débarrasser de ses obligations, de retrouver la liquidité) quand les taux sont bas. C’est évidemment l’inverse si la taux sont élevés : leur baisse probable induira des gains en capital : on acquiert des obligations.

Sauf que ce qui est vrai au niveau micro n’a plus de sens au niveau macro ! C’est surtout sur le marché obligataire (et des actions) que les échanges de monnaie s’effectuent ; il y a toujours une contrepartie dans les transactions : la monnaie passe d’une poche à une autre et la demande de monnaie pour motif de spéculation ne varie pas d’un euro avec la variation du taux d’intérêt.

[9]Selon Adam Smith, le véritable inventeur de la théorie de la valeur travail (ce qui n’est pas contradictoire avec le libéralisme) le profit ne peut être né que du travail non payé au salarié : Smith, avec la Richesse des Nationsde 1876, est l’inventeur de la théorie de l’exploitation et de la plus-value(sans employer ce mot) mise en exergue par Marx ; il suffit de le lire. Àpartir de cette théorie, il en déduit sa théorie du taux d’intérêt,ce dernier n’est que le taux de profit moins une prime de risque, plus exactement d’une décote de risque moins élevé que pour des placements en fonds propre dans une entreprise. Le libéral français Turgot l’avait précédé dix ans auparavant avec ses Réflexions sur la formation et la distribution des richesses ; sauf qu’il n’était pas adepte de la valeur travail et de l’exploitation par le capital et anticipait la théorie née à la fin du XIXesiècle avec les néoclassiquesayant remisé à la poubelle la théorie de la valeur travail des classiquesreprise par Marx, que le taux d’intérêt était le prix d’équilibre entre les offreurs d’épargne (des biens réels ; rien à voir avec l’offre de monnaie de Keynes et les demandeurs d’investissement (également biens réels, rien à voir non plus avec la demande de monnaie de l’auteur de la Théorie générale : on demande bien du fric, mais pour le dépenser immédiatement en investissement, pas pour le thésauriser !) : le marché des fonds prêtables. Turgot anticipait donc Smith : le taux d’intérêt devient une sous-partie du profitet avec interdépendance des taux de rendement avec la hiérarchie suivante pour l’époque: rendement des terres prise en fermage ≈ 3 % < taux d’intérêt ≈ 5 % < taux de profit des fonds propres des capitalistes≈ 6 ou 7 %. Divergence avec Smith, c’est le taux d’intérêt qui joue le rôle de taux directeur et s’impose aux autres, même s’ils sont interdépendants, alors que pour Smith c’est bien le taux de profit qui joue le premier rôle. Au risque de paraître pédant pour les non économistes, il anticipe l’analyse moderne du Capital Asset Pricing Model(CAPM)ou Modèle d’évaluation des actifs financiers à l’équilibre (MEDAF)où le taux de rendement désiré par les actionnaires (ou tout autre propriétaire d’un capital) est le taux d’intérêt sans risque plusune prime de risque : le contraire exact de la pensée de Smith.

[10]La plupart des marxistes ignorent la théorie du taux d’intérêt de Marx et surtout ses hésitations envers celle de Smith. Par exemple, la grand théoricien marxiste (sauf sur le tard) de la pensée économique, Henri Denis, n’est pas d’une grande clarté dans son analyse des Trois théories de l’intérêt du capital( Revue économique, Année 1950, 1-4) que je viens de relire. Ces trois théories selon le Denis de 1950 sont celle des néoclassiques du marché des fonds prêtables, la théorie keynésienne et la théorie marxiste ; Denis semble ignorer celle de Smith et sa critique par Marx.

Nous ne développons pas ici la théorie néoclassique ; seuls les pinailleurs pourront retrouver sur la Toile l’un de mes cours en maitrise de gestion à l’Université Paris-Dauphine, cours malheureusement perdu. On retrouve tout sur Internet ! En cliquant sur le lien suivant, ou en l’écrivant sur la recherche Google, on trouvera (en autres) en quoi l’analyse de la maximisation du profit pur de l’entrepreneur ne maximise pas le taux de profit ; ce n’est pas rien comme critique de ces néoclassiques…

http://ressources.aunege.fr/nuxeo/site/esupversions/f72edb38-644a-4e28-8211-41309937f9d9/doc/8t2.pdf

[11]Pourtant, il connaissait, depuis 1848, la théorie de Proudhon anticipant Keynes.

[12]Pour tenter de contrecarrer la politique européenne de développement de la production d’hydrocarbure en Mer du nord. Politique qui fut un échec et qui amena à un compromis entre l’OPEP et les économies occidentales : un prix du pétrole, jusqu’à la fin de la décennie des années 1990 autour de 18 $ le baril.

[13]Passons aux gros mots des connaisseurs ; mais c’est pratique : ONU va plus vite à dire qu’ Organisation des Nations unie set CQFD plus rapide que Ce qu’il fallait démontrer… Le lecteur non économiste aura du mal à s’y faire ; mais il n’y en aura pas beaucoup. Le ratio, dans le jargon des économistes et financiers, l’Excédent brut d’exploitation (EBE )sur Valeur ajouté brute (VAB)des Sociétés non financières, SNF), soit la part des profits d’exploitation avant la consommation de capital fixe (CCF),autrement dit l’ « usure »(c’est un peu plus compliqué, les gestionnaires, avec leur jargon particulier, préfèrent parler de dotation aux amortissements plutôt que de CCF…) des machines et autres moyens de production, ramené à la création de richesse totale nommée Valeur ajoutée brute (VAB) donc avantCCF. En gros (c’est encore un peu plus compliqué…), la somme des VAB donne la production annuelle de richesse (avant CCF) produite dans un pays : le PIB(Produit intérieur brut, PIB).

[14]Encore les jargons chiants mais bien commodes :l’Excédent net d’exploitation(ENE = EBE - CCF) ramené à la même VAB.

[15]Voir encore Adam Smith.

[16]Voir Husson et la revue La régulation… et cietr le qq bouquins chez L’Harmattan

[17]Accrochez-vous

Billet de blog de Patrick Castex du 21 septembre

NB : Pour le confort de lecture, on recommande, face à ce méga blog, d’imprimer le billet en PDF ou en impression papier pour pouvoir suivre à la fois le texte, les notes et les graphiques.

Préliminaire : la probable fable théorique de la baisse tendancielle du taux de profit et la liaison entre taux de profit et intérêt des emprunts

Galilée prétendit au XVIIe siècle (après Copernic, au XVIe, qui fut également, économiste : l’un des précurseurs de la théorie monétaire…) que la terre tournait autour du soleil ; et il démontrait l’intuition théorique de son prédécesseur. Le puissant main stream de l’époque, l’église catholique et son inquisition, pensait, dur comme fer en suivant la Bible, que la terre, point fixe, était au centre de l’univers. Pour éviter d’être condamné à mort, il abjura sa croyance et aurait (discrètement dit…) « Et pourtant, elle tourne » (« Eppur si muove ! », « elle bouge »).

J’ai prétendu, en publiant en 2006 et 2008 (avant le déclenchement de la crise des Subprimes), que le taux de profit baissait en France alors que tous les marxistes, me tombant dessus comme l’église catholique sur un tout petit Galilée, clamaient que les capitalistes se goinfraient. C’est cette histoire que j’avais abandonné, me tournant vers le soutien aux Indépendantistes kanak de Nouvelle-Calédonie, qu’un remord m’incite à reprendre et actualiser.

a/ La théorie de la baisse tendancielle du taux de profit de Marx : une fable ?

Cette théorie selon laquelle le capitalisme porte sa destruction par l’accumulation même du capital, ne tient probablement pas la route selon la théorie de la valeur travail elle-même qui est censée être à son fondement. On ne peut ici éviter quelques éléments de « démonstration ».

Marx calcule le taux de profit (nommé maintenant rentabilité économique des capitaux, re) des entreprises capitalistes, par le rapport entre le flux annuel de plus-value Pl (l’origine du profit extorqué aux salariés productifs, avant ponction de la rente foncière et de la rémunération du travail improductif) et le stock de capital, lui même somme du capital dit constant (C : capital fixe, machines et divers, mais aussi les stocks de matières premières) et du capital variable (V : l’avance des salaires des travailleurs exploités). On a donc : re = Pl / (C + V) qui peut s’écrire re = (Pl / V) / (C / V + 1). On note e, taux d’exploitation ou taux de plus-value, le rapport Pl / V, et Ω, ce que Marx nomme la composition organique du capital, le rapport C / V mesurant le poids relatif du capital constant sur le capital variable (le rapport capital / travail de tous les économistes). Alors le taux de profit est re = e / (Ω + 1), croissant avec e et décroissant avec Ω.

Marx fait propose deux hypothèses pour sa démonstration : la première qui semble évidente, est la croissance de Ω avec le progrès technique par la substitution du travail mort par le travail vivant ; la seconde qui semble farfelue est la constance de e. Selon ces deux hypothèses, le numérateur étant constant et le dénominateur croissant, il est évident mathématiquement, que le taux de profit va baisser à long terme. Tous les marxistes tiquèrent sur la seconde hypothèse : le progrès technique va sans doute faire croître e ! Il est vrai que Marx étaie assez mal cette hypothèse. Tous les marxistes avalèrent sans mot dire la première hypothèse, apparemment tellement évidente !

C’est pourtant le contraire que les faits ont montré et que la théorie de la valeur travail peut éclairer. D’une part, les fait sont têtus ; ils montrent que sur très longue période le partage du flux de richesse (la valeur ajoutée brute ; on y reviendra) tourne autour de deux tiers pour le travail et un tiers pour le profit : c’est la « constante ou Loi de Bowley ». D’autre part, la croissance de e n’a aucun sens comme conséquence du progrès technique selon la valeur travail : ce n’est pas la quantité produite par heure travaillée (sans aucun doute en forte croissance avec le progrès industriel) qui mesure e mais le rapport des valeurs travail par unité produite qui peut ainsi rendre relativement constant le rapport entre flux de profit et flux de salaire.

La hausse de la composition organique du capital Ω = C / V n’a non plus rien d’automatique selon la théorie de la valeur travail : ce n’est pas la quantité de machine et matières premières relativement à la quantité de travail qui compte, mais leur valeur travail. Pourquoi ? Car les prix relatifs en valeur travail de C et de V peuvent et vont baisser à long terme.

Elle n’a en outre jamais été vérifiée sur longue période ; bien sûr, les taux de profit s’écroulent après les crises (par exemple, entre autres : après 1929 ; après les chocs pétroliers du milieu et de la fin des années 1970 ; lors de la crise de 2000-2003 ; après la crise des Subprimes de 2007-2008) mais les reprises suivent toujours après quelques années de chute. Pourtant, cette baisse tendancielle se développe en France probablement depuis 1989, et sans aucun doute depuis 1999, soit entre une vingtaine ou une trentaine d’années ; ce qui fait beaucoup pour une crise conjoncturelle… On tente ici de remettre sur le métier l’ouvrage de l’analyse empirique.

Négligeant l’analyse de la conjoncture économique (il me semblait avoir fait le tour de la comptabilité nationale, enseignée pendant des années, et des stats de l’INSEE…) et laissant tomber les critiques de Marx (malgré l’admiration pour son génie) car je pensait avoir fait tomber les fruits trop mûrs de ses arbres (dont la fable indiquée plus haut), je me suis plongé, à la fin du millénaire précédent, dans une analyse théorique approfondie de la monnaie : j’avais une dent contre l’argent et voulait en avoir le cœur net. Je commençait à mieux comprendre l’opposition des différentes théories monétaires ; cet aparté un peu long est nécessaire à la compréhension de ce qui suit.

b/ La théorie monétaire de Keynes : une fable, sans aucun doute !

La théorie monétaire keynésienne qui m’avait séduit car fort sympathique par son doux réformisme dans l’attente du Grand soir ne résiste pas à l’analyse ; et sans aller chercher bien loin : la thésaurisation de Keynes est une fable ; sa demande de monnaie pour motif de spéculation, si elle est opératoire au niveau microéconomique ne tient plus la route quand il la généralise au niveau macroéconomique. Keynes avait sans doute compris son erreur, lui qui pourfendait les erreurs du paradoxe mic-mac (micro-macro) ; mais s’il l’ait reconnue, tout était par terre, ainsi que toutes les autres analyses keynésiennes, plus ou moins réformistes ou radicales.

c/ La théorie du taux d’intérêt d’Adam Smith, séduisante, refusée apr Marx avec quelques hésitations, non sans raison…

Je retournai alors mon affection vers la théorie du taux d’intérêt d’Adam Smith. Je ne l’avais connue qu’en étudiant Marx qui hésita à l’adopter ; il finit par la rejeter, non sans raison : en période de vaches maigres du capitalisme (ralentissement ou récession), le taux d’intérêt devrait également, en suivant Smith, s’écrouler ; or il grimpe, par le risque de défaut. Marx, sans le savoir, avait compris, avant Keynes que les taux d’intérêt élevés posaient problème quant au développement du capitalisme.

d/ Alors ?

Quid de l’analyse commencée sur la baisse du taux de profit en France ? Tout commença par une intuition : et si la chute du taux d’intérêt en Europe après 1993 était à mettre en relation avec la baisse des taux de profit : une sorte de synthèse entre Smith et Marx ? Tout laissait à penser cependant que la théorie keynésienne donnait l’explication : l’Allemagne avait enfin renoncé à maintenir des taux d’intervention élevé des banques centrales européennes suite à la récession de 1992. Le taux d’intérêt s’écroula en effet enfin en France comme en Europe après 1993, après des années de politique monétaire restrictives avec des taux d’intervention élevés des banques centrales pour lutter contre l’inflation. La théorie monétaire keynésienne (taux d’intérêt conséquences des politiques monétaires) avait été appliquée (avec la politique budgétaire expansionniste) pendant les Trente Glorieuses de l’après-guerre, dans le bon sens : baisse des taux d’intérêt pour doper l’activité économique et éviter le chômage. Ce fut une réussite. Avec les deux chocs pétroliers de 1974-1974 et 1978, l’inflation par les coûts du pétrole entraîna la stagnation sinon la récession : la stagflation ; les politiques de relance keynésiennes (tentée en France par Jacques Chirac, Premier ministre du Président Valery Giscard d’Estaing) furent inopérantes : exit la lutte contre le chômage et la relance de l’économie par la baisse des taux ; et exit Chirac.

On passa, d’abord en France, avec le nouveau premier ministre Raymond Barre, puis avec Margaret Thatcher et Ronald Reagan, à une politique keynésienne à l’envers : lutte contre l’inflation par la hausse des taux d’intérêt et politique budgétaire de rigueur. L’inflation fut certes jugulée, mais « grâce » à une récession mondiale au début des années 1980, conséquence de ces politiques keynésiennes à l’envers ; mais surtout, plus tard, grâce au contre-choc pétrolier de 1985-1986. Mais la politique de taux d’intérêt élevés (sous la conduite de l’Allemagne réunifiée en 1990) continua son petit bonhomme de chemin, et déclencha une autre récession en Europe en 1992. La fin de la récréation fut sifflée, et les taux d’intérêt baissèrent, sous l’influence des banques centrales européennes (dominée toujours par l’Allemagne), avec une petite reprise économique à la fin de la décennie.

Mon intuition me taraudait pourtant : la relance par la chute des taux tardait à se profiler. Or, le taux de profit, alors seulement approché par le taux de profitabilité brut : flux annuel de profit économique brut ramené au flux annuel de richesse créée par les Sociétés non financières, la Valeur ajoutée brute (on y reviendra) ne baissaient pas le moins du monde, ou à peine.

Chou blanc : ces derniers ne baissaient pas le moins du monde en prenant comme seul critère le taux de marge « officiel » publié par l’INSEE : le flux annuels de profit brut d’exploitation ramené au flux annuel de création de richesse sur la même période. Je continuais cependant, persévérant grâce à cet unique ratio et à la comptabilité nationale française produite par l’INSEE, à le surveiller chaque année comme le lait sur le feu ; toujours rien ou pas grand chose…

Je passai alors à un autre critère de profit d’exploitation après « usure » des moyens de production, car cela coûte, c’est un coût : le profit net d’exploitation ramené au flux total de richesse produite . Euréka ! Ça marchait beaucoup mieux : le ratio ENE / VAB baissait de 1989 à 1997, se reprenait en 1998 (grâce à un petit contre-choc pétrolier qui passa vite à travers les radars) puis reprenait son petit bonhomme d’érosion, et jusqu’en 2007.

Mieux, avec un véritable travail de romain (grâce encore aux comptes de patrimoine des SNF produits par l’INSEE), je passais en outre, ce qui est sportif, des taux de marge ou de profitabilité (flux de profits ramenés aux flux de création de richesse, la VAB) aux taux de profit des stocks de capitaux engagés. Ce ne sont en fait que ces taux de profit (flux / Stocks) qui comptent, pas les taux de marge (flux sur flux) . On peu illustrer simplement ce qui peut paraître sibyllin : vous préférez gagner 10 ou 100 en plaçant votre pognon ? Le crétin répond sans aucun doute 100 ; mais, il est vrai, on a oublié de lui dire combien on investissait de pognon ! Dans le premier cas 100 (soit une rentabilité de 10 %) et 10 000 dans le second, soit une rentabilité de 1 % ; tout le monde aura compris : dans ce cas on préfère 10 à 100...

Enfin, je montrai que ces taux de profit baissaient (au moins en France ) depuis probablement 1989 mais sans aucun doute depuis 1999, le main stream des économistes marxistes s’opposa vivement à cet constatations, démontrées par les faits, têtus. Les économistes libéraux du courant main stream dominant n’eurent rien à foutre de cette petite polémique qui ne fit guère le buzz . Je suis passé à autre chose ; mais prétends toujours que pourtant il baisse.

Le gag est qu’il est aisé de démontrer que la théorie de la baisse tendancielle du taux de profit élaborée par Marx est théoriquement fausse ; et selon la théorie de Marx lui-même !

Même les marxistes les plus enragés qui la défendaient bec et ongles clamaient (et clament toujours) que les actionanires se goinfraient (et se goinfrent encore…). C’est vrai : la masse des profits et des capitaux augmente, au détriment des salariés et autres exploités. Cependant, ils oublient que ce n’est pas la masse qui importe mais, justement, le taux, la masse de profit ramené à la masse de capitaux. Et ce taux qui baissait sans aucun doute de 1999 à 2007, bien avant ladite crise des Subprimes qui se déclencha en 2008 (et pour plusieurs années), continue de baisser, et pour les mêmes raison structurelles.

J’ai arrêté mes recherches, passant donc à autre chose pour une raison bien simple : il était évident que les taux de profit allaient, à partir de 2008-2009, s’écrouler ; mais comme conséquence conjoncturelle de la crie des Subprimes… On pouvait considérer (ce fut mon hypothèse, bien gratuite) que la crise latente depuis le début du millénaire avait pour cause cette baisse des taux de profit, et penser que celle-ci pouvait être à l’origine de la crise des Subprimes… La recherche sur la chute structurelle de n’avait plus d’intérêt.

Près de vingt ans après m’être intéressé au sujet ; peut-être était-il temps de remettre l’ouvrage sur le métier ; c’est ce qui suit, mais pour un blog, pas pour une nouvelle découverte qui n’intéresse personne…

Un blog, c’est encore, le plus souvent, une nouvelle bouteille à la mer ; mais qui sait…

1 - Le pétrole et les profits

Laissons l’actualité : le 4ème choc pétrolier (qui ne date pas de l’agression de l’Ukraine par Poutine, malgré la légende qui circule, même si une couche a été rajoutée) risque d’induire une crise de stagflation (récession économique accompagnée d’inflation) comme lors des deux premiers chocs à la fin des Trente Glorieuses au milieu et à la fin des années 1970. Uun relatif âge d’or où les taux d’intérêt nominaux avant inflation étaient fort bas et les taux réels proche de zéro ou négatif, érodés par une inflation rampante ; âge d’or pour la croissance économique, les pauvres et les petits bourgeois devenant la classe moyenne, mais pas pour les rentiers et les actionnaires. Pourvu que ça ne dure pas ; mais rien n’est moins sûr ! Et si ça fait encore une belle crise mondiale longue avec Révolution, tant mieux ; sauf que le deux premiers chocs ont amené la fin définitive de ce relatif âge d’or : l’inflation galopante et la hausse des taux d’intérêt nominaux et réels pour tenter de la juguler (au moins jusqu’en 1993) ; la fin des fortes croissances économique, en grande partie conséquence de cette politique économique ; le retour des libéraux encore plus libéraux. Les néolibéraux encore plus réactionnaires que les vieux libéraux : Raymond Barre en France d’abord, puis Thatcher au Royaume-Uni, Reagan aux États-Unis d’Amérique, Mitterrand tentant un pas de côté en 1981 mais rentant dans le rang en 1983. ; pas vraiment des révolutionnaires !

2 – La découverte de la chute du taux de marge nette des Sociétés non financières ( SNF)

Constatant que le taux de marge brute EBE / VAB, le taux de profitabilité (à ne pas confondre avec le taux de profit des capitaux) d’exploitation ne présentait (au début des années 2000) qu’une érosion d’une discrétion de violette, il fallait se pencher sur l’ « usure » du capital fixe, la CCF et donc sur la dynamique de l’investissemnt en capital fixe, la FBCF. Et cela fit d’une pierre deux coups : ramené à la VAB, la CCF fluctuait avec une très légère hausse sur 20 ans entre 1978 et 1998 (hausse jusqu’en 1982

Le taux de marge brute « officiel », EBE / VAB, que je suivis donc comme le lait sur le feu, est en fait relativement stable sur la période où, selon l’hypothèse d’Adam Smith (que j’avais encore mal comprise), il devait baisser . Il est en fait assez stable à long ou très long terme .

Tttttt

Quelques-uns de mes travaux lié au sujets traités dans ce billet

Analyse macrocomptable et comptabilité nationale, deux tomes, Collection exercices et cas, n° 15, Economica, Paris, 1991.

Théorie générale de la monnaie et du capital, Collection Innovations économiques, L’Harmattan, Paris, 2003, en quatre tomes.

La Monnaie : bâtarde de la société, enfant putatif du banquier (Tome 1).

Cachez cette monnaie que je ne saurais voir ! (T 2).

La monnaie : Doctor Maynard and Mr Keynes (T 3).

Principe d’incertitude généralisé et énergie de la monnaie : E=Mv2 (T 4).

Introduction à une théorie générale de la monnaie et du capital, Innovations, Cahiers d’économie de l’innovation, n° 17, L’Économie du siècle, Points critiques de l’accumulation, pp.29-50, 2003.

Macrocomptabilité de la France. Le capitalisme des trente années de plomb par la comptabilité nationale, Édition 2006, Collection Écrit-Tic, L’Harmattan, Paris, 2006.

Histoire critique des théories monétaires des économistes. L’argent contre la monnaie, Écrit-Tic, L’Harmattan, Paris, 2007.

La Chute : théorie de la crise actuelle du capitalisme. Taux d’intérêt et taux de profit, 2000-2008 : crise financière ou crise réelle ? Écrit-Tic, L’Harmattan, Paris, 2008.

Trente Glorieuses, trente années de plomb, Grande crise. Macrocomptabilité de la France, 1948-2008, Édition 2009, Écrit-Tic, L’Harmattan, Paris, 2010.

Baisse des taux de profit et d’intérêt en France : une approche empirique et théorique de la crise, Revue de la régulation, Capitalisme, institutions, pouvoirs, n° 9, 1er semestre 2011, édition électronique.

Depuis plus de vingt ans, j’avais laisser tomber ces analyses, m’intéressant à l’Indépendance possible et souhaitable de la Kanaky Nouvelle-Calédonie ; un bouquin est sorti après près d’une dizaine d’années de recherche, quelques mois par an, sur ce Caillou :

Kanaky Nouvelle-Calédonie indépendante ? Écrit-Tic, L’Harmattan, Paris, 2018.

La plupart des billets de blog sur Mediapart traitent plutôt de cet aspect.

D’autre écrits plus récents, mais qui n’ont plus rien à voir avec des traités d’économie, font cependant référence (en loucedé…) à ces travaux théoriques :

Nouvelles calédoniennes, sous-titre Entre Éros et politique, L’Harmattan, Paris, 2022.

Mémoires capitales II, sous-titre Brève histoire du bon temps d’un maoïste amoureux, Autofiction, L’Harmattan, Paris, 2022.

Les Noirs et les Rouges : Tous ensemble ! Tous ensemble ! Sous-titre, Charlot, Freddy, Pierrot-Joé, Mickey, Lou et les autres..., l’uchronie d’une alliance entre anars et marxistes, à paraître (peut-être…) en 2023.