Agenda militant

Ailleurs sur le Web

![S’abonner au flux RSS [RSS]](images/rss.jpg)

- Se souvenir du Black Panther Party (25/02)

- Le fascisme. Un texte d’Otto Bauer (25/02)

- JUAN BRANCO : UN ROUGE... TRÈS BRUN (25/02)

- Manu Bompard et Mathilde Panot dans les médias ce mercredi (25/02)

- Fascisme vs antifascisme : le renversement des valeurs - Avec Johann Chapoutot (25/02)

- Écrans: la guerre contre le scroll est déclarée (25/02)

- Antifascisme et LFI : les médias brutalisent le débat public (24/02)

- À Paris, la dynamique Chikirou (23/02)

- Meeting de la campagne municipale à Besançon (23/02)

- Municipales : La FI comme ligne stratégique ou l’usage contre-révolutionnaire de l’autonomie et de la radicalité (23/02)

- Conférence de presse de Mélenchon face aux nouveaux médias (23/02)

- Quand la finance colonise l’État (23/02)

- Faire face aux nazis, royalistes, fachos, identitaires, racistes... (23/02)

- À Bobigny, enseignants et collectifs mobilisés pour leurs élèves sans papiers (23/02)

- Francesca Albanese : itinéraire et succès d’une fake news (23/02)

- PS : 40 ANS DE TRAHISON ! (Saïd Bouamama, Nicolas Da Silva, Stefano Palombarini, Dr Zoé) (22/02)

- L’extrême droite : une histoire de morts (Ludivine Bantigny) (22/02)

- Manu Bompard et Mathilde Panot dans les médias ce dimanche (22/02)

- Rojava : l’État autonome kurde en Syrie en voie de disparition (21/02)

- Pour un antifascisme de masse ! (21/02)

- CENSURE PARTOUT : "On est une colonie numérique américaine" - Fabrice Epelboin (21/02)

- Affirmer notre antifascisme : le devoir du moment (20/02)

- Alternative communiste : Refuser l’instrumentalisation (20/02)

- L’AFFAIRE QUENTIN DERANQUE : CONTEXTE POLITIQUE et ANTI-FASCISME (20/02)

- LFI DANS LE VISEUR POLITICO-MÉDIATIQUE : À QUI PROFITE LA MORT DE QUENTIN DERANQUE ? (20/02)

Liens

Dix ans après le début de la crise

Traduction de Gaston Lefranc du billet du blog de l'économiste marxiste M. Roberts publié le 8 août 2017

https://thenextrecession.wordpress.com/2017/08/08/ten-years-on/

Cela fait désormais 10 ans que la crise financière mondiale a débuté avec l’annonce que la banque française BNP avait suspendu ses fonds de placement (OPCVM) en raison d’une « disparition de la liquidité » .

Graphique : Taux d'intérêt interbancaires américains en rouge, européens en noir

Dans un délai de six mois, on a assisté à un resserrement du crédit et les taux d'intérêt interbancaires ont augmenté (voir le graphique ci-dessus). Les banques à travers le monde ont commencé à subir d'énormes pertes sur les fonds dérivés qu'ells avaient mis en place pour profiter du boom du logement aux États-Unis qui avait commencé à faiblir. Et les États-Unis et le monde sont entrés dans ce qui a été appelé plus tard « La Grande Récession », la pire baisse de la production et du commerce mondiaux depuis les années 1930.

Dix ans plus tard, cela vaut la peine de nous pencher sur quelques-unes des leçons et implications de ce séisme économique.

Tout d'abord, les institutions officielles et les économistes du courant dominant ne l'ont jamais vu venir. En 2002, le chef de la Réserve fédérale (Banque centrale états-unienne), Alan Greenspan, alors présenté comme le grand maître du pilotage du boom économique, avait annoncé que les « innovations financières », c'est-à-dire les dérivés des fonds hypothécaires, etc., avaient « diversifié le risque » si bien que «les chocs affectant l’économie globale seront mieux absorbés et moins susceptibles de créer des faillites en cascade qui pourraient menacer la stabilité financière ». Ben Bernanke, qui a présidé la Fed au moment de la crise financière mondiale, a fait remarquer en 2004 que « les deux dernières décennies ont vu une réduction marquée de la volatilité économique » qu'il a qualifiée de « grande stabilité ». Jusqu’en octobre 2007, le FMI concluait que « dans les économies avancées, les récessions économiques avaient pratiquement disparues depuis la fin de la seconde guerre mondiale ».

Une fois que la profondeur de la crise a été révélée en 2008, Greenspan a déclaré au Congrès des États-Unis : « Je suis dans un état de choc et d’incrédulité ». A la question de Henry Waxman (président de la Commission du Contrôle et de la Réforme Gouvernementale) – « en d'autres termes, vous avez constaté que votre point de vue sur le monde, votre idéologie, n'était pas juste, cela ne fonctionnait pas » – il a répondu : « Absolument. C'est précisément la raison pour laquelle j'ai été choqué, parce que j’ai été convaincu pendant 40 ans ou plus, avec des éléments de preuves considérables, que mon de point de vue était le bon ».

Les grands économistes du courant dominant n’ont pas été plus perspicaces. Lorsqu'on lui a demandé ce qui a causé la Grande Récession, si ce n'était pas une bulle de crédit qui avait éclaté, le prix Nobel et top-économiste néoclassique de Chicago Eugene Fama a répondu: « Nous ne savons pas ce qui cause les récessions. Je ne suis pas un macroéconomiste, donc je ne me sens pas mal à ce sujet. Personne ne le sait. Les débats se poursuivent à ce jour sur ce qui a causé la Grande Dépression. L'économie n'est pas très bonne pour expliquer les fluctuations de l'activité économique... Si j'avais pu prédire la crise, je l’aurais fait. Mais je ne l’ai pas vu. J'aimerais en savoir plus sur ce qui cause les cycles économiques »

L'économiste en chef du FMI, Olivier Blanchard, a expliqué avec un certain recul que: « la crise financière soulève une crise potentiellement existentielle pour la macroéconomie (…) Certaines hypothèses fondamentales [néoclassiques] sont contestées, par exemple la séparation nette entre cycles et tendances » ou « Les outils économétriques, basés sur une vision du monde comme stationnaire autour d'une tendance, sont mis en question ».

La plupart des économistes dits hétérodoxes, y compris les marxistes, n'ont pas non plus vu venir la crise et la Grande Récession qui s'ensuivit. Il y eut quelques exceptions : l'économiste australien Steve Keen prévoyait un effondrement du crédit en se basant sur la théorie selon laquelle « l'élément essentiel qui donne lieu à la dépression est l'accumulation de la dette privée », dette qui n'a jamais été aussi élevée qu'en 2007 dans les économies majeures. En 2003, Anwar Shaikh considérait que la baisse de la rentabilité du capital et le reflux de l'investissement entraîneraient une nouvelle dépression. Et moi-même j'écrivais en 2005 : « Il n'y a pas eu une telle coïncidence de cycles depuis 1991. Et cette fois (contrairement à 1991), il sera accompagné d'une baisse de la rentabilité à l'intérieur d'un cycle de prix de Kondratief baissier. Tous les cycles seront dans un creux en 2009-2010. Cela suggère que nous pouvons nous attendre à une crise économique très grave d'un degré non observé depuis 1980-2 ou davantage encore « (The Great recession)

En ce qui concerne les causes de la crise financière mondiale et de la grande récession qui a suivi, elles ont été analysées ad nauseam depuis. Les économistes du courant dominant n'ont pas vu la crise venir et ils étaient totalement perplexes pour l'expliquer par la suite. La crise était clairement financière dans sa forme : avec l'effondrement des banques, d'autres institutions financières, et des « armes financières de destruction massive » (dérivés) pour utiliser la phrase maintenant célèbre de Warren Buffett, le plus talentueux investisseur boursier au monde. Mais beaucoup se sont repliés sur la théorie du hasard, selon laquelle nous assistions à un événement dont la probabilité était d'un sur un milliard ; « un cygne noir » comme l'affirme Nassim Taleb.

A l'opposé de cette vue, le capitalisme est intrinsèquement instable et des récessions occasionnelles sont inévitables. Greenspan a adopté ce point de vue: «Je ne connais aucune forme d'organisation économique basée sur la division du travail (il se réfère à la vision Smithienne d'une économie capitaliste), que ce soit un laisser-faire sans entrave ou une planification centrale oppressive, qui ait réussi à atteindre à la fois une croissance économique forte et une stabilité permanente. La planification centrale a certainement échoué et je doute fortement que la stabilité soit atteignable dans les économies capitalistes, étant donné que les marchés concurrentiels, turbulents, sont en permanence attirés vers l'équilibre mais qu’ils ne l'atteignent jamais ». Il a continué ainsi : « à moins qu'il y ait un choix de société d'abandonner les marchés dynamiques et de tirer parti d'une certaine forme de planification centrale, je crains que la prévention des bulles ne se révèle au final impossible. Gérer les conséquences des bulles est tout ce que nous pouvons espérer ».

La plupart des dirigeants économiques officiels comme Blanchard et Bernanke n'ont vu que les phénomènes de surface de la crise financière et ils ont conclu que la Grande Récession était le résultat d'une imprudence financière des banques non réglementées et d'une panique financière. Cela coïncide avec certains points de vue hétérodoxes basés sur les théories de Hyman Minsky, économiste keynésien radical des années 1980, qui expliquait que le secteur financier est intrinsèquement instable parce que «le système financier, nécessaire à la vitalité du capitalisme, et permettant de convertir l'enthousiasme naturel des entrepreneurs en demande d'investissement effectif, rend possible une croissance incontrôlée, propulsée par un boom de l'investissement ». Steve Keen, un disciple de Minsky, l'a expliqué ainsi : «le capitalisme est intrinsèquement défaillant, sujet aux booms, crises et dépressions ». La plupart des marxistes ont adopté un point de vue similaire à celui de Minsky, analysant la Grande Récession comme la conséquence d'une « financiarisation » fragilisant le capitalisme.

Parmi les keynésiens traditionnels, Paul Krugman a pointé du doigt les faiblesses de l'école néoclassique, mais il n'a fourni lui-même aucune explication, mise à part celle d'un « dysfonctionnement technique » qui pouvait être corrigé en rétablissant la «demande effective».

Très peu d'économistes marxistes ont examiné le point de vue original de Marx sur les causes des crises commerciales et financières, suivies par des récessions dans la sphère de la production. L'un d'entre eux, G Carchedi, a résumé ce point de vue dans son excellent livre, souvent ignoré, Behind the Crisis : « Le point fondamental est que les crises financières sont causées par la diminution de la base productive de l'économie. Un point est alors atteint où il doit y avoir une déflation soudaine et massive dans les secteurs financier et spéculatif. Même si il semble que la crise a été générée dans ces secteurs, la cause ultime réside dans la sphère productive et la baisse du taux de profit dans cette sphère». D' accord avec cette explication, le meilleur livre sur la crise reste celui de Paul Mattick Junior, Business as usual

Et en effet, la rentabilité dans les secteurs productifs des principales économies capitalistes était à un niveau historiquement bas en 2007, comme l'ont montré plusieurs études. Aux États-Unis, la rentabilité a atteint un sommet en 1997 et la hausse de la rentabilité pendant le boom du crédit de 2002-6 s'est concentrée quasi-exclusivement dans les secteurs financier et immobilier. Cela a encouragé une énorme augmentation du capital fictif (actifs et dettes) qui ne pouvait se justifier par une amélioration suffisante des profits tirés des investissements productifs.

Graphique : Courbe en noir : profits financiers en % du PIB ; courbe en rouge : dette en % du PIB (USA)

La masse des profits a commencé à chuter aux États-Unis en 2006, plus d'un an avant l'effondrement du crédit en août 2007. La baisse des profits a conduit à une suraccumulation de capitaux et donc à une forte réduction de l'investissement. Une baisse de la production, de l'emploi et des revenus ont suivi, c'est-à-dire la Grande Récession.

Graphique : évolution de la consommation en bleu, de l'investissement en vert, un an avec le début des récessions

Depuis la fin de cette récession au milieu de 2009, la plupart des économies capitalistes ont connu une reprise très faible, beaucoup plus faible qu'après les précédentes récessions d'après-guerre et, à certains égards, encore plus faible que dans les années 1930. Un récent rapport de l'Institut Roosevelt écrit par JW Mason a constaté que « il n'y a pas de précédent pour la faiblesse de l'investissement dans le cycle actuel. Près de dix ans plus tard, les dépenses réelles d'investissement restent inférieures de 10% à leur sommet de 2007. Cela est faible même par rapport au rythme anémique de la croissance du PIB, et extrêmement faible si on s'en réfère à l'histoire ».

Ainsi, la Grande Récession est devenue la Longue Dépression, comme je l'ai décrit, un terme également adopté par beaucoup d'autres, y compris des économistes keynésiens comme Paul Krugman et Simon Wren-Lewis. Pourquoi la Grande Récession n'a-t-elle pas conduit à une reprise économique « normale » avec un retour à des taux de croissance de le l'investissement et de la production d'avant crise ? Les économistes orthodoxes de l'école monétariste affirment que les gouvernements et les banques centrales ont trop tardé à réduire les taux d'intérêt et à adopter des outils monétaires « non conventionnels » comme l'assouplissement quantitatif. Mais quand ils l'ont fait, de telles politiques se sont révélées incapables de relancer l'économie et ont simplement alimenté un nouveau boom de la dette et de la Bourse

L'école néoclassique estime que la dette devrait être réduite car elle pèse sur la capacité des entreprises à investir pendant que les gouvernements étouffent le crédit en raison de leur niveau élevé d'endettement [qui pousserait donc les taux d'intérêt vers le haut, ce qui pénaliserait l'investissement des entreprises]. Mais ils ignorent la raison du haut niveau de la dette publique, à savoir le coût énorme du renflouement des banques à l'échelle mondiale et la baisse des recettes fiscales depuis le début de la récession. A l'opposé, les keynésiens disent que la Longue Dépression est due à l'austérité, c'est-à-dire à la tentative des gouvernements de réduire les dépenses publiques et d'équilibrer leurs budgets. Mais les preuves pour appuyer cette conclusion ne sont pas convaincantes.

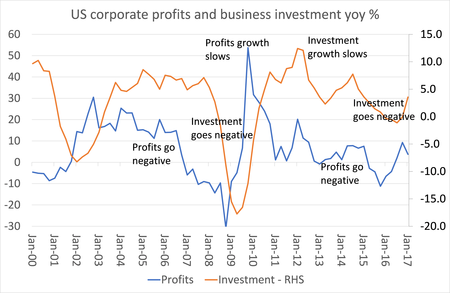

Ce que les points de vue néoclassiques, keynésiens et hétérodoxes ont en commun est leur déni d'un quelconque rôle du profit et de la rentabilité dans les booms et les récessions capitalistes ! En conséquence, ils ne cherchent pas une explication du faible investissement dans la faiblesse du taux de profit. Et pourtant, la corrélation entre le profit et l'investissement est élevée et ne cesse de se confirmer. Et le taux de profit dans la plupart des économies capitalistes est encore inférieur à celui de 2007.

Graphique : Les profits sont en bleu (échelle de gauche) ; l'investissement est en orange (échelle de droite) – Économie américaine

Après dix ans d'une longue, même si très faible, phase de reprise économique dans le « cycle économique », est-ce qu'il faut s'attendre à une autre récession bientôt ? L'histoire le suggère. Elle ne sera pas déclenchée par une chute du marché immobilier à mon avis. Les prix de l'immobilier dans la plupart des pays n'ont pas retrouvé leurs niveaux de 2007 et même si les taux d'intérêt sont bas, les transactions immobilières ne se sont pas emballées.

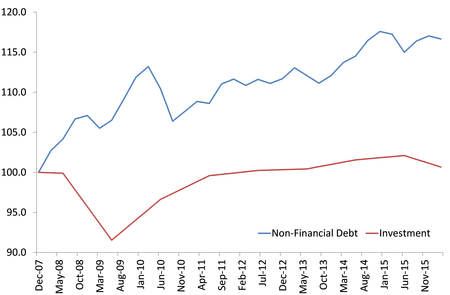

Le nouveau déclencheur se situe probablement au sein même du secteur des entreprises. La dette des entreprises a continué à augmenter dans le monde, en particulier dans les économies dites émergentes. Malgré les faibles taux d'intérêt, une partie importante des entreprises les plus faibles sont à peine capables de rembourser leurs dettes. S&P Capital IQ a noté qu'un record de 1.84 billions de $ en cash (trésorerie) était détenu par les sociétés non financières américaines mais que cela masquait un fardeau de dettes de 6,6 billions de dollars. La concentration du cash parmi les 25 principaux détenteurs, représentant 1% des entreprises, représente maintenant plus de la moitié du cash total. Ces entreprises n'en détenaient que 38% il y a cinq ans. Le grand discours sur Apple, Microsoft, Amazon ayant des réserves de cash immenses cache la réalité de la plupart des entreprises

Graphique : Investissement en rouge, dette en bleu (pour les sociétés non financières américaines)

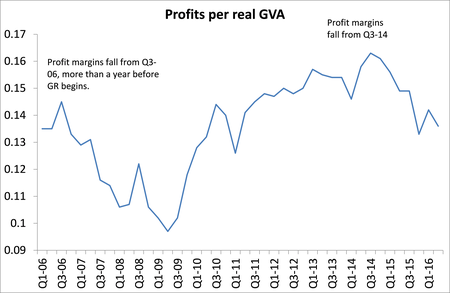

La part des profits dans la valeur ajoutée a baissé globalement, et les profits des sociétés non financières américaines ont baissé.

Graphique : Part des profits dans la valeur ajoutée aux USA

Et désormais, les banques centrales, à commencer par la Réserve fédérale des États-Unis, ont commencé à inverser l'assouplissement quantitatif et à faire progresser les taux d'intérêt. Le coût des emprunts et des remboursements vont augmenter, juste au moment où le taux de profit s'affaiblit.

Graphique : La dette des sociétés non financières en % du PIB (aux USA)

Les ingrédients se réunissent pour une nouvelle récession - dix ans après la dernière récession en 2008?

.jpg)